机构扎堆调研,业绩逆势增长,消费电子代工大厂华勤技术:请留心“大存大贷”!

来源: 市值风云

四年间营收增2倍,净利润增7倍。

作者 | 常山

编辑 | 小白

业绩逆势增长引发机构扎堆调研

华勤技术(603296.SH)是国内规模较大的消费电子代工企业,2023年8月上市以来,受到机构投资者持续关注,9月至11月期间有327家(含重复调研机构)机构先后调研,其三季报业绩亮眼或是重要原因。

今年第三季度单季度营业收入251.87亿元,同比增长19.17%,扣非净利润6.88亿元,同比增长30.55%;而今年上半年营业收入396.98亿元,同比下降20.77%,扣非净利润9.65亿元,同比增长31.23%。

该公司第三季度单季营收同比增长,扭转上半年下滑的情况。必须得说,在整个消费电子行业低迷的情况下,华勤技术在三季度有如此业绩表现,非常难得。

华勤技术高管在2023年10月份调研信息披露,笔记本电脑业务2023年第三季度收入同比增长17%;新业务上,VR产品实现了全球大客户突破。

此外,2022年度服务器业务收入超26.7亿元,同比增长565%,首次开发中国互联网客户并形成AI服务器的批量发货供应。今年六月首发英伟达H800的AI服务器,当月就实现了超过10亿元的销售收入。

2023年上半年服务器营收21.3亿元,同比增长48%,第三季度单季营收41.53亿元,同比增长670%。

汽车电子业务,三季度座舱域控量产发货。目前在智能座舱、智能网联领域已经定点到了多个主流的主机厂,会随着产品逐步量产贡献收入。

基本情况简介:三星、联想代工厂

华勤技术的前身华勤有限成立于2005年8月,由邱文生、荣秀丽等人共同创立,后者随后退出,于2010年5月创立唯捷创芯(688153.SH)成为华勤技术间接供应商。

2019年11月,英特尔、高通无线等机构共同增资华勤技术;2020年9月,中移基金、中移投资及中金浦成等三家机构7亿元增资,合计持股2.6%。

截至2023年三季度末,实控人邱文生直接、间接持有上市公司23.79%股权,控股股东上海奥勤信息科技有限公司(以下简称上海奥勤)直接持有上市公司31.69%股权。英特尔(成都)持有上市公司1.89%股权。

华勤技术从事智能硬件产品的研发设计、生产制造和运营服务,属于智能硬件ODM行业,客户包括国内外知名的智能硬件品牌厂商及互联网公司等,如三星、OPPO、小米、vivo、亚马逊、联想、华硕等;产品线涵盖智能手机、笔记本电脑、平板电脑、智能穿戴(包含智能手表、TWS耳机、智能手环等)、AIoT产品(包含智能POS机、汽车电子、智能音箱等)及服务器等智能硬件产品。

根据Counterpoint数据及公司销量数据,以“智能硬件三大件”出货量计算(包括智能手机、笔记本电脑和平板电脑),华勤技术2021年整体出货量超2亿台,位居全球智能硬件ODM行业第一。

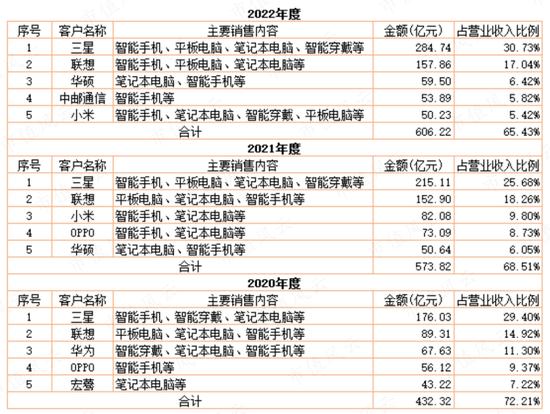

该公司对前五大客户的销售占比很高,2020年至2022年均在65%以上,其第一、二大客户分别是三星、联想,对两家公司的依存度非常高,销售收入占比均超过营收的40%。

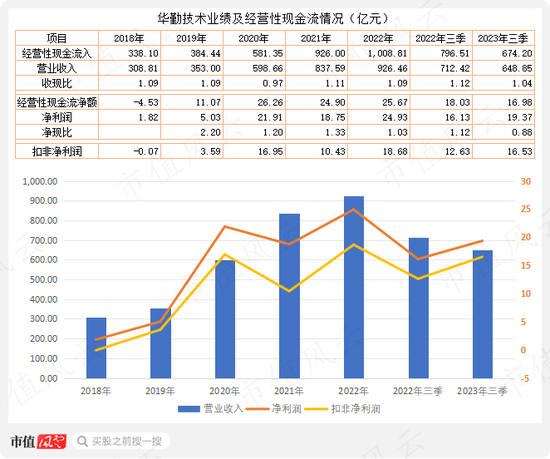

整体看,华勤技术业绩保持增长态势,营业收入从2018年的309亿元增长到2022年的926亿元,四年时间正好增长2倍;同期,净利润则在增长了7倍。

2023年前三季度营业收入较去年同期有所下滑,同比下降约9%,但是,扣非净利润同比上升31%。

收现比与净现比长期保持在1.0以上,处于较好水平。

(一)收入构成:从单一业务发展成为三大业务

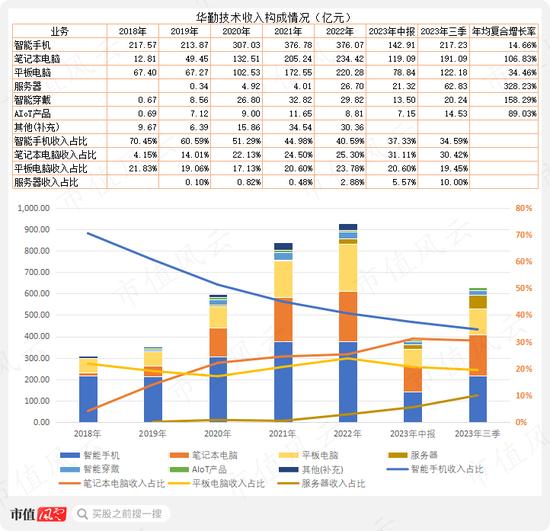

华勤技术收入构成包括智能手机、笔记本电脑、平板电脑、服务器、智能穿戴以及AIoT产品等,其中,智能手机业务收入最高,2021年达376.8亿元,占当期总37.3%。

笔记本和平板电脑两大业务快速增长,2018-2022年均复合增长率分别为106.8%、34.5%,2022年分别为234亿元、220亿元;从以智能手机为主的单一业务向智能手机、笔记本电脑、平板电脑三大业务协同发展,业务结构更趋稳定。

此外,该公司服务器业务在2023年增长非常快,前三季度营业收入62.83亿元,同比135%,其中,第三季度单季营收41.53亿元,同比增长670%。

(市值风云APP制表,2023年中报、三季的收入构成数据来源调研信息)

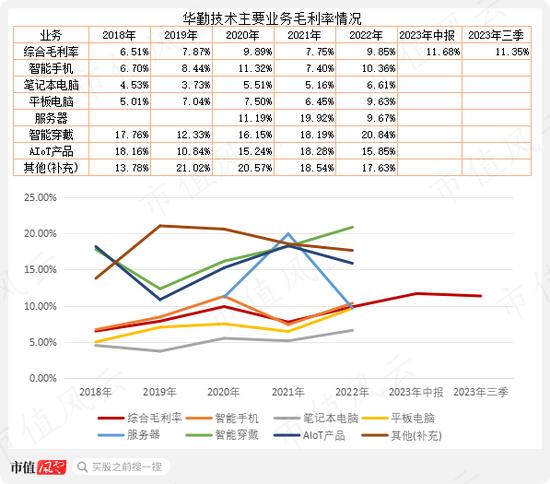

该公司综合毛利率呈上升趋势,从2018年的6.5%上升至2023年三季度11.4%,智能手机毛利率上升到两位数,2022年为10.4%,同期,平板电脑毛利率也接近10%水平,笔记本电脑毛利率较低,2022年为6.6%,低于综合毛利率水平。

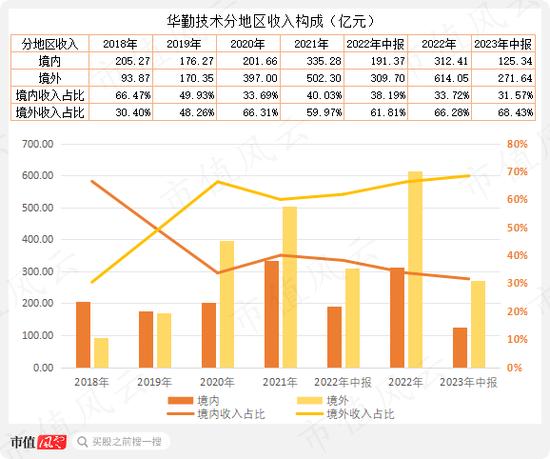

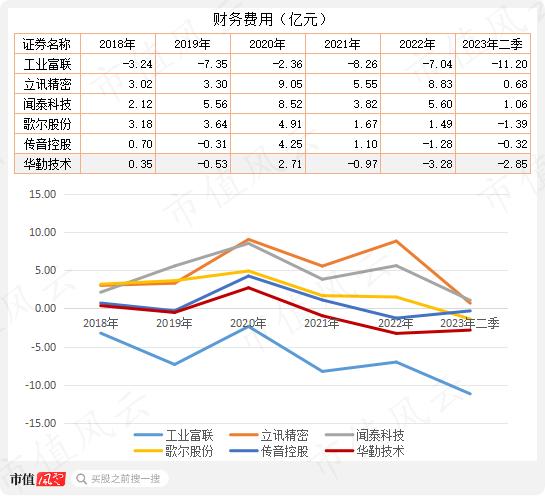

需要指出的是,华勤技术的境外收入占比从2018年的30.4%上升到2023年的68.4%。境外收入规模高,而汇率变动则必然产生汇兑损益。

人民币对美元汇率大幅变动直接影响企业的汇兑收益和财务费用。

2020年,人民币兑美元升值,华勤技术在当年产生2.97亿元的汇兑损失,导致当期的财务费用为2.7亿元,汇兑收益与财务费用比值的绝对值为1.1。

2022年及2023年上半年,人民币对美元贬值明显,使得华勤技术获得可观的汇兑收益,分别为2.83亿元、2.21亿元,使得财务费用大幅好转,分别为-3.28亿元、-2.85亿元;期间汇兑收益与财务费用比值的绝对值分别为0.86、0.78。

(二)募投项目:笔电将新增近2倍产能

华勤技术以80.8元/股价格发行7242.52万股,募资58.52亿元,扣除发行费用1.21亿元,净募资57.31亿元,投向瑞勤科技消费类电子智能终端制造、南昌笔电智能生产线改扩建等6个项目。

招股说明书披露,瑞勤科技消费类电子智能终端制造项目建成后将新增移动智能设备产能8400万台/年,新增智能穿戴设备产能1800万台/年。

南昌笔电智能生产线改扩建项目建成后将新增笔记本电脑产能2160万台/年。

上海新兴技术研发中心项目基于目前在智能手机、笔记本电脑及平板电脑等产品的技术积累上,结合5G等下一代信息技术发展趋势,开发相应的5G技术及产品。主要方向是汽车电子AIoT产品领域,例如,汽车电子涉及车载机器人、车联网通讯模块、中控屏、智能仪表盘等产品和技术研发。

华勤丝路总部项目在西安建立研发中心,自建研发办公场地,搭建IT基础设施,购置研发设备,继续对智能穿戴产品进行研发。

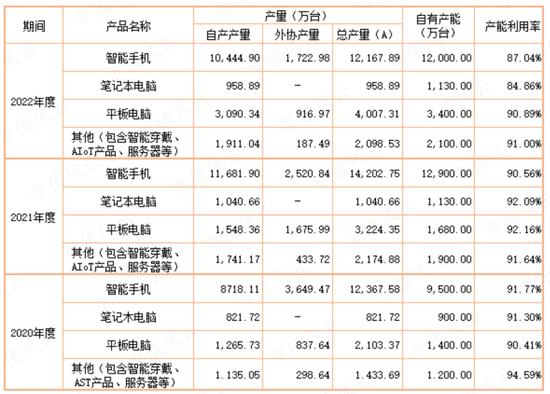

该公司2020年、2021年的产能利用率在91%左右。

华勤技术的产能利用率在2022年有所下降,智能手机自有产能1.2亿台/年,产能利用率为87%;笔电产能1130万台/年,产能利用率84.9%;平板电脑产能3400万台/年,产能利用率90.9%。

若该公司募投项目全部投产,智能穿戴新增产能是现有产能的1.6倍,智能手机与平板电脑新增产能0.7倍,平板电脑新增产能是现有产能的0.55倍,笔电新增产能是现有产能的1.9倍,能否有效消化这些新增产能值得关注。

(三)股权激励:业绩指引年均10%增速

2023年12月13日,华勤技术宣布上市以来的首次股权激励,计划向中高层管理人员及核心骨干人员148人授予173万股(另外19.23万股预留)。

以2023年业绩为基数,考核2024年、2025年业绩。

2023年前三季度营业收入648.85亿元,同比下降8.9%,归母净利润19.84亿元,同比增长18.8%;第四季度是消费电子传统旺季,单季度业绩应该是全年最好的,全年营收或许能突破千亿规模。若未来两年业绩均达到股权激励考核目标,华勤技术的业绩增长年均10%左右。

成长性和盈利能力一般,有息负债低,费用率管控较好

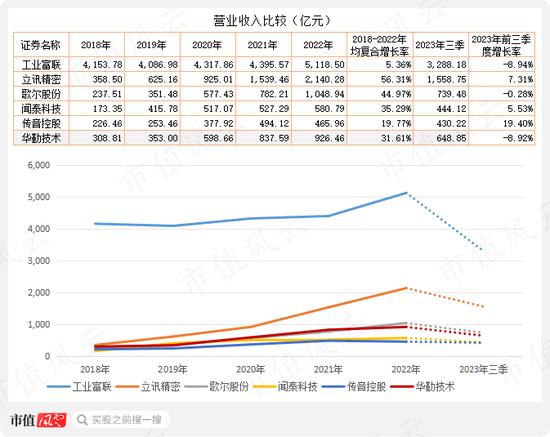

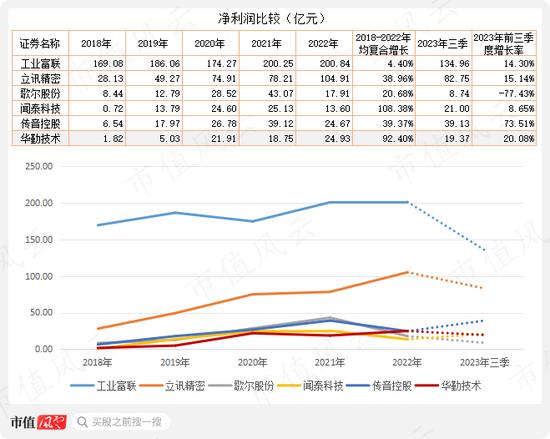

华勤技术的营收规模低于同行业中的工业富联(601138.SH)、立讯精密(002475.SZ),与歌尔股份(002241.SZ)营收规模相当,并且高于闻泰科技(600745.SH)、传音控股(688036.SH)。

(一)成长能力比较:华勤技术营收增速处于行业中游水平

与华勤技术同属于消费电子代工/制造企业在最近几年都呈现很快的增长势头。

2018-2022年均复合增长率,华勤技术为31.6%,低于立讯精密、歌尔股份、闻泰科技,但高于工业富联和传音控股。

在2023年前三季度中,营业收入保持正增长率的是传音控股、立讯精密、闻泰科技,工业富联与华勤技术同比下滑近9%;歌尔股份微降0.3%。

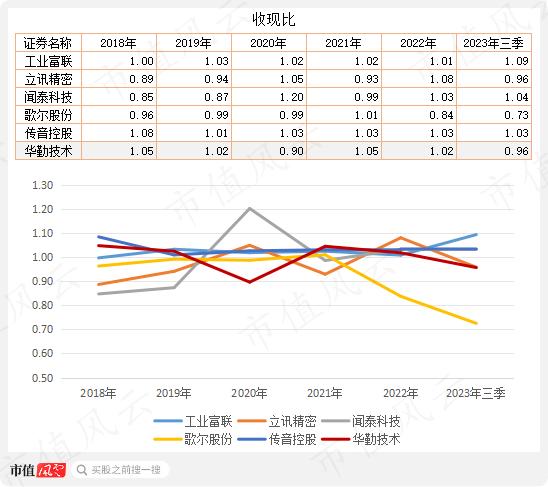

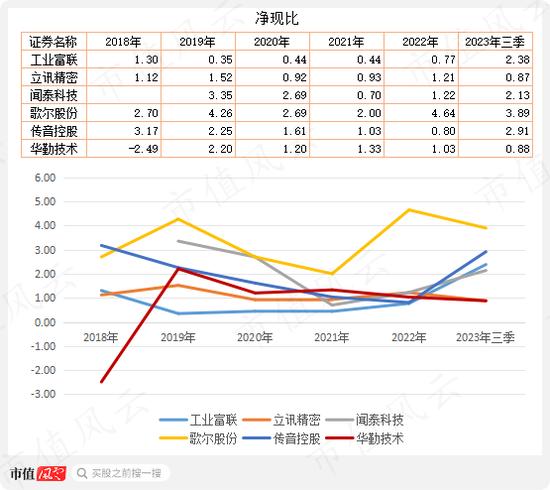

再从收现比看,六家公司的收现比整体在1.0上下,没有明显低于1.0情况,说明,经营性现金流入与营业收入是相匹配的。

今年前三季度净利润同比增长的是传音控股、华勤技术、立讯精密、工业富联,增速均超过两位数;歌尔股份继续大幅下滑。

值得注意的是,2022年营业收入对比中,华勤技术低于歌尔股份,但是,同期前者的净利润高于后者。

2019年至2022年,除了工业富联以外的五家公司的净现比相对较好,基本高于1.0,这五家公司经营性现金流净额与净利润匹配,甚至高于净利润。

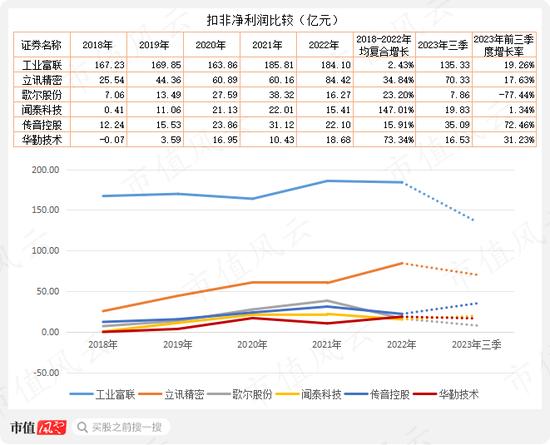

华勤技术的扣非净利润是六家公司中较低的。

2018年至2023年前三季度,华勤技术扣非净利润均低于传音控股,但是,后者的营业收入明显低于前者,说明,传音控股的盈利能力高于华勤技术。

六家公司均保持较高成长性,其中,闻泰科技、立讯精密、华勤技术、传音控股四家公司营业收入成长性稍好些;而扣非净利润成长性最好的是立讯精密,华勤技术成长能力一般。

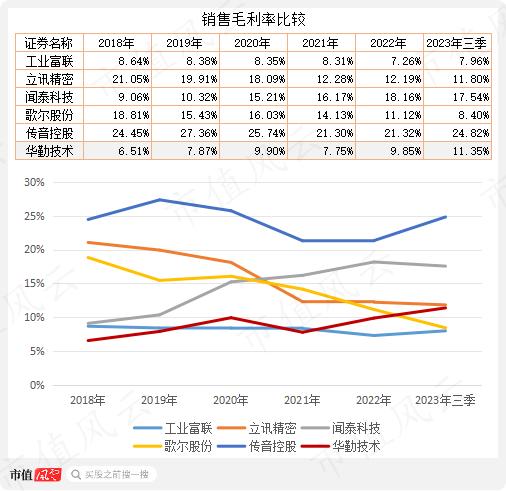

(二)盈利能力比较:华勤技术毛利率低

01 综合毛利率比较

六家公司中传音控股的毛利率最高,2018年以来均保持在21%以上,主要原因是该公司手机以自有品牌对外销售,有着一定的品牌溢价;另外五家公司以代工为主,毛利率基本由下游客户锁定,挣的是辛苦钱,典型代表之一的工业富联长期毛利率在8%上下,立讯精密毛利率也从2018年的21%下降至2023年前三季度的11.8%,下降了9个百分点;歌尔股份的毛利率也明显下滑。

华勤技术的毛利率则是呈现上升趋势,从2018年的6.5%上升至2023年三季度11.4%,但与同行业代工企业相比,其综合毛利率已接近核心客户锁定的毛利率上限。

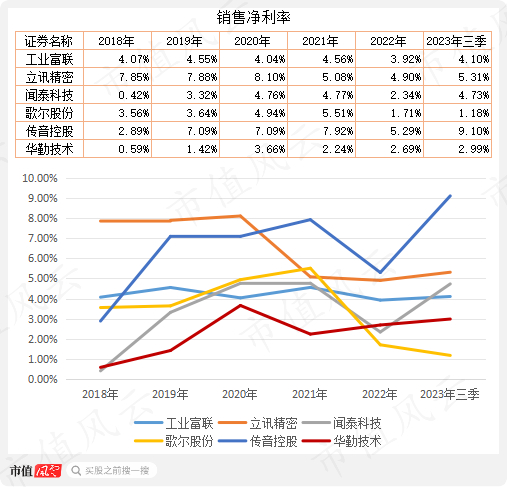

02 销售净利率比较

华勤技术的销售净利率也是六家公司在较低的,2020年以来在3%左右;工业富联、闻泰科技在4%左右,立讯精密则是从2018年7.8%降至2023年三季度的5.3%。

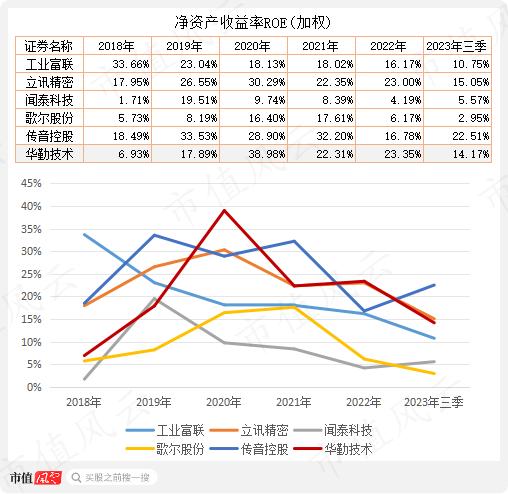

净资产收益率中,传音控股、立讯精密、华勤技术、工业富联等比较高,2019年以来四家公司均在10%以上。

2018年以来,华勤技术毛利率和净利率基本是六家公司中最低的,净资产收益率稍微好点,处于行业中游水平。

03 期间费用率

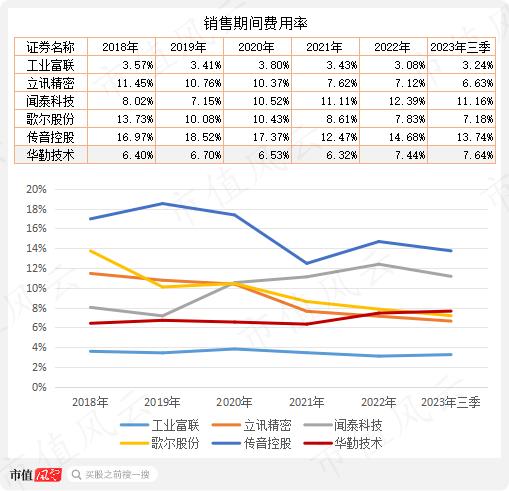

期间费用率是反映上市公司对费用管控能力的指标。期间费用率越低,说明期间费用投入的经济效益越好,公司对费用管控能力越强,越有利于公司盈利;反之,期间费用率越高,说明公司对费用管控能力越弱,期间费用侵蚀利润较多。

华勤技术的期间费用率相对较低,2018年以来保持在6.5%至7.5%,相对较稳定;工业富联的期间费用率最低,长期保持在3.5%上下。

毛利率最高的传音控股,期间费用率也高,长期在12%以上。

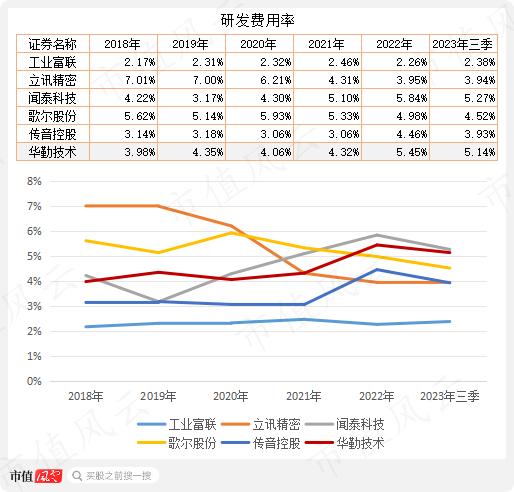

研发费用也是企业费用支出的重要组成部分,对当期盈利产生直接影响,同时,它又是企业持续发展、提升产品技术含量以及前瞻性技术储备和布局的必要支出。

通常,企业在发展初期和快速成长阶段的研发费用率较高,而稳定发展阶段,研发费用率相对较低;从下表也能看出,作为全球消费电子代工巨头、已经进入稳定发展期的工业富联,其研发费用率长期稳定在2.3%左右;立讯精密由快速成长期进入相对稳定阶段,研发费用率逐年下降,2023年三季度降至3.9%。

华勤技术还处于加速成长阶段,其研发费用率相对高些,2023年前三季度为5.1%,高于工业富联、立讯精密、传音控股、歌尔股份。

综合看,华勤技术毛利率、净利率较低,期间费用率也较低,但是,研发费用率相对较高,利润少也就不难理解了。

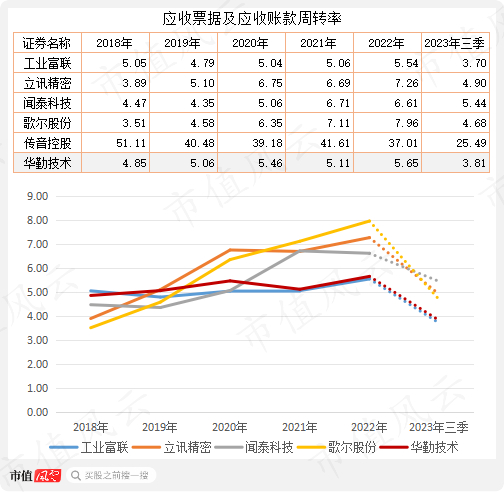

(三)运营能力比较:华勤技术应收账款周转率低于同行、存货周转率高于同行

01 应收账款周转率

2018年至2022年,除传音控股外的五家公司的应收票据及应收账款周转率呈上升趋势;同期,华勤技术的应收票据及应收账款周转率在5次左右,与工业富联相当,低于另外4家公司。

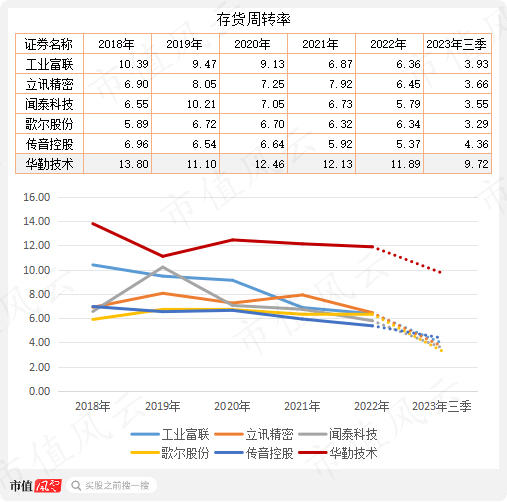

02 存货周转率

华勤技术的存货周转率是六家公司中最高的,2019年以来保持在11次左右;工业富联、立讯精密、传音控股等公司存货周转率呈现下降趋势。

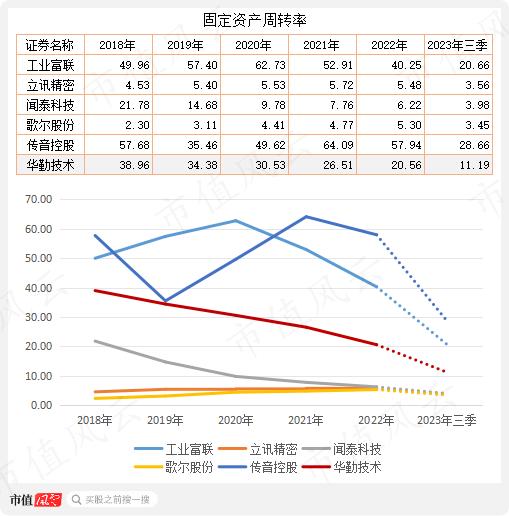

03 固定资产周转率

六家公司的固定资产周转率有着非常大的差别,工业富联、传音控股长期保持在30次以上,而立讯精密、歌尔股份两家公司最高不到6次,华勤技术则是从2018年的39次下降到2022年的20.6次,2023年前三季度为11.2次,全年或低于15次。

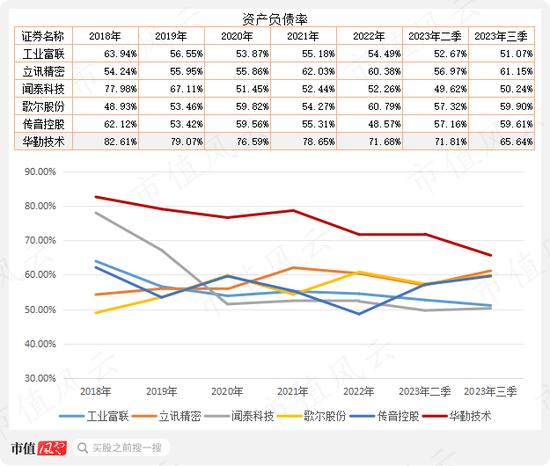

(四)资产负债情况:华勤技术有息负债率低于同行

01 资产负债率

华勤技术是六家公司中资产负债率最高的,2018年为82.6%,2022年为71.7%,2023年三季度末65.6%较年初下降6个百分点。

工业富联、闻泰科技呈现下降趋势;立讯精密、歌尔股份则在2023年有所上升。

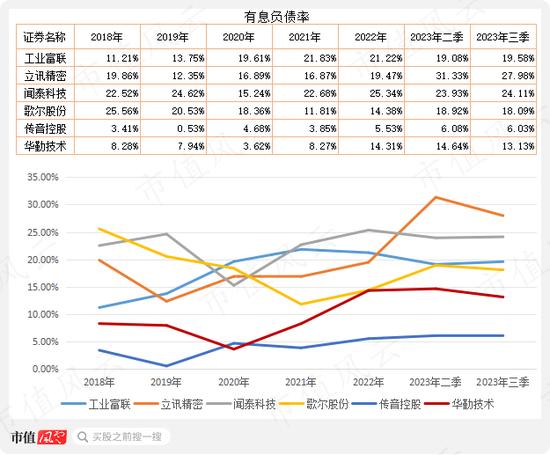

02 有息负债率

立讯精密、闻泰科技、歌尔股份、华勤技术的有息负债率呈现上升趋势;传音控股有息负债率最低,2023年末仅为6%;工业富联有息负债率相对稳定,最近三年在20%左右。

华勤技术资产负债率最高,但是有息负债率却低于立讯精密、闻泰科技、工业富联和歌尔股份,2023年三季度末为13.1%,从这个角度看,该公司的无需支付利息的经营性负债规模高,债务结构较合理。

有息负债必然涉及财务费用,财务费用由高到低依次是立讯精密、闻泰科技、歌尔股份。

工业富联、华勤技术的财务费用控制较好,且这长期为负值,说明该公司的利息收入、汇兑收益长期高于利息支出和汇兑损失。

综合来看,华勤技术的成长性低于同行业的立讯精密、闻泰科技等公司,其盈利能力低于同行,但毛利率处于上升趋势中;此外,该公司应收票据及应收账款周转率低于同行,但存货周转率高于同行,固定资产周转率处于行业中游水平。

华勤技术的资产负债率虽是最高,但其有息负债率较低,债务结构较合理,财务费用控制较好,降低了期间费用,因此,该公司的期间费用率低于同行。

令人疑惑的“大存大贷”

接下来简单分析华勤技术几个突出的财务情况。

(一)应收账款规模大但账龄时间短

上文提到华勤技术应收票据及应收账款周转率低,主要原因是其应收账款规模大。

2018年以来,该公司的应收账款占流动资产的比重一直在40%以上,2020年、2021年以及2023年中报均超过50%,占比很大;此外,该公司应收账款呈现较快增长势头,2023年初应收账款余额143亿元,2023年三季度末则增至196亿元,增加53亿元。

需要指出的是,今年前三季度营业收入同比下滑近9%,显然,该公司应收账款逆势增长。

根据华勤技术招股说明书和2023年中报数据看,其应收账款账龄基本是在1年以内,其中,账龄在90天内的占比超过95%上下。账龄普遍较短,目前看,应收账款计提大额坏账的可能性不大。

(二)经营性负债高于经营性资产

第三部分提到,该公司的收现比、净现比较好,保持在1.0上下,这其中主要原因是该公司的经营性负债长期高于经营性资产,被客户占用大量资金的同时,华勤技术占用供应商大量的资金,把经营上的资金压力传导给供应商。

伴随应收票据及应收账款的增长,华勤技术的应付票据及应付账款也快速增长;2018年以来,该公司的经营性负债与经营性资产的比值均大于1。

这就也解释了该公司资产负债率是六家公司中最高的,但是,其有息负债率却是六家公司中较低的。

(三)大存大贷情况

“大存大贷”是华勤技术突出问题。

截至2023年6月末,该公司重要在建工程预算投资额合计47亿元,已累计投入约27亿元,还需投入20亿元;当期末的可自由支配的货币资金70亿元,足以覆盖在建工程所需资金。

令人不解的是,该公司账上大量资金的同时,还继续举债,有息负债增长明显。

2023年中报,华勤技术货币资金92.45亿元,加上交易性金融资产7.2亿元,合计99.6亿元,较年初的84.57亿元增加了近8亿元;当期末,货币资金中受限资金22.52亿元,可自由支配的货币资金70亿元。

2023年二季度末,有息负债68.84亿元,较年初增加7.7亿元,主要是短期借款增加2.7亿元,一年内到期的非流动负债增加11亿元(长期借款减少7亿元)。

再看筹资性现金流情况,2023年上半年筹资性现金流入62.26亿元,筹资性现金流出59.53亿元,筹资活动以流入(从金融机构借入资金)为主。

2023年三季度更加明显,货币资金较二季度末增加近70亿元,同期,有息负债却增加7亿元;前三季度筹资性现金流入108.4亿元,筹资性现金流出94.2亿元,筹资性现金净流入约14亿元。

上文提到该公司经营性负债高于经营性资产,即经营上的资金压力有效转移给供应商,并且经营性现金流较好,收现比、净现比均在1.0上下;其账上有那么多货币资金,为什么还在增加有息负债?

难道来自金融机构的借款利率很低,比存银行活期还低?

文章最后,希望华勤技术越做越大、真正发展成为国内有核心竞争力的消费电子制造企业。