市值700亿元的全球射频开关巨头卓胜微,证实调价行为

700亿巨头大消息!

来源:中国基金报

继存储器市场DRAM、NAND Flash以及CIS(图像传感器)齐涨价后,射频器件也迎来涨价信号。

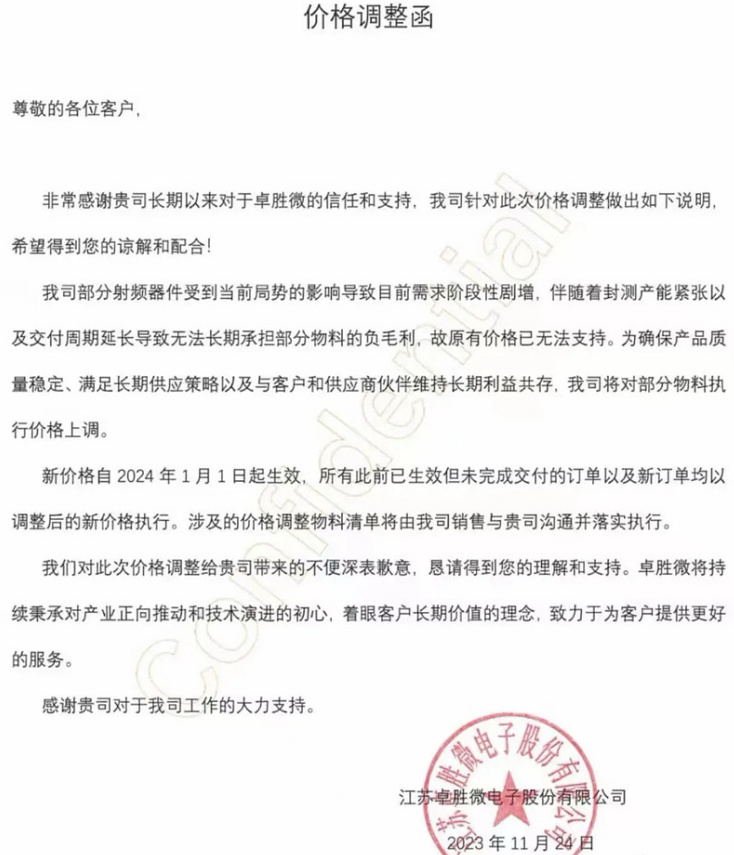

近日,一则关于射频巨头卓胜微“价格调整函”流传于市场之中,其中提到“部分射频器件受到当前局势的影响导致目前需求阶段性剧增”,因此将对部分物料执行价格上调。

12月5日,该公司对调价予以公开回应,称“为更合理地提升资源使用效率,拟针对个别型号的产品进行价格调整”,这也证实了这一巨头的提价行为。

另外,有滤波器厂商也透露当前产能利用率较高。上游多个环节出现涨价现象,消费电子触底迹象明显。在业内看来,2024年全球智能手机市场有望在谨慎态势下实现温和增长。

射频需求旺盛?

市场上近日流传出一份关于卓胜微的“价格调整函”。其中提到,部分射频器件受到当前局势的影响导致目前需求阶段性剧增,伴随着封测产能紧张以及交付周期延长导致无法长期承担部分物料的负毛利,故原有价格已无法支持。

该函提及,为确保产品质量稳定、满足长期供应策略以及与客户和供应商伙伴维持长期利益共存,将对部分物料执行价格上调。新价格自2024年1月1日起生效,

据悉,此前已生效但未完成交付的订单以及新订单均以调整后的新价格执行。涉及的价格调整物料清单将由销售与客户沟通并落实执行。

而12月5日,有投资者在公开平台上问及“近期射频开关价格上涨超过20%对公司业绩有多大的影响”,卓胜微方面回应称,为更合理地提升公司的资源使用效率,公司拟针对个别型号的产品进行价格调整,但预计该部分的调整对公司整体业绩影响较小。

这家市值700亿元的全球射频开关巨头此般回应,也证实了其调价行为。

需要注意的是,卓胜微三季度业绩便出现回升迹象。卓胜微第三季度营收14.1亿元,同比增长80%;归母净利润4.5 亿元,同比增长94%。该公司称,受益于下半年节假日消费传导、终端客户库存结构的进一步优化,以及滤波器模组的进一步放量,公司第三季度营业收入实现增长。

而且,其存货水位逐步改善,截至三季度末,公司存货金额13.91亿元,较年初的17.2亿元大幅下降。

有业内人士猜测,在射频开关涨价之后,PA(功率放大器)和滤波器后续亦有望迎来涨价。值得注意的是,射频滤波器厂商麦捷科技近日在机构调研中也表示,目前公司的磁性元件与射频器件整体产能利用率均较高,同时已针对一体成型电感等拳头产品进行相应的产能扩充。

存储器先涨为敬

正所谓“春江水暖鸭先知”,位于上游的元器件产业链,必然更早地感受到复苏的暖意。

独立分析机构Canalys数据显示,2023年Q3全球智能手机的出货量接近3亿部,同比下跌幅度收窄至1%,而环比出现了两位数的增长,由于厂商在二季度库存状况得到改善,并在三季度推出新品,数据显示,头部厂商开始步入复苏轨道。

2023年第三季度,中国智能手机市场出货连续两个季度下跌平缓,同比下滑5%至6670万部。智能手机销量触底的迹象明显。而2023年第四季度,智能手机市场有望停止同比连续下降的趋势。

该机构还预计,2024年全球智能手机市场将在谨慎态势下实现温和增长。各厂商在2023年末,预计会有相对健康的库存水平。

实际上,在射频器件涨价之前,存储器市场DRAM、NAND Flash以及CIS(图像传感器)已经率先拉开涨价序幕。

进入2023年第四季度,随着存储厂商减产效应逐渐奏效,加上部分应用市场需求持续强劲,存储器市场DRAM与NAND Flash价格迎来全面上涨,涨势有望延续至明年第一季度。

市场研究机构集邦咨询调查显示,第四季Mobile DRAM合约价季涨幅预估将扩大至13-18%, NAND Flash方面,eMMC、UFS第四季合约价涨幅约10-15%。

展望2024年第一季,该机构预估整体存储器的涨势将延续,其中Mobile DRAM及NAND Flash(eMMC、UFS)合约价仍会续涨,涨幅则视后续原厂是否维持保守的投产策略,以及终端是否有实质购买力支撑而定。

CIS随即跟涨

继存储器市场宣告涨价后,持续低迷的CIS(CMOS image sensor图像传感器)赛道也传来好消息。全球CIS龙头供应商三星率先发布涨价通知,宣布从明年一季度开始涨价,平均涨幅达25%,个别产品涨30%。

业内分析,三星此次调涨32M以上CIS,主要原因是:第一、CIS库存在今年底已认列库存损失,明年价格调回正常价格,可望有回冲利益显现在财报上。第二,价格上涨,无疑也是提前对客户宣布,今年的低价产品不会再有,并驱动客户端启动库存回补。

而国内CIS晶圆级封装厂商晶方科技方面也表示,下游确有回暖,四季度业绩预计会有较大提升。

而智能手机是CIS最大的下游应用场景,但主要市场被日韩厂商占据,国内厂商亟待突破。Counterpoint Research数据显示,2022年索尼和三星占了智能手机CMOS图像传感器市场超过80%的份额。

自2009年以来,CIS乘着手机的浪潮,从后置单摄像头迈向双摄、多摄,连续十二年保持增长。根据Counterpoint Research的数据,2022年,全球CMOS图像芯片市场销售收入为190亿美元,同比下滑了7%,这也是十年来首次下滑。

在这一背景下,厂商选择另寻他路,发力车用CIS市场。韦尔股份(豪威科技母公司)10月份的调研纪要透露,目前,汽车CIS正在爬坡和上量的过程中,预计在明年的部分地区,汽车CIS的销售量还会体现地更加明显,公司的市场份额预计也将继续提升。

另外,格科微目前也正在处于车规验证阶段。而思特威基本上已经全产线布局,并通过了车规认证,建立了完善的车规级芯片研发与质量管理体系,其CIS产品已经在比亚迪、一汽、上汽、零跑、岚图等客户处量产。