贝泰妮成A股护肤行业“年内跌幅最大”个股 新品牌多而不强、多渠道销售表现欠佳影响预期

出品:新浪财经上市公司研究院

作者:新消费主张/cici

2021年,贝泰妮顶着“药妆第一股”的光环登陆创业板,上市初期贝泰妮的总市值一度高达1200亿。然而,截至12月29日收盘,贝泰妮股价仅68.17元/股,相应的总市值仅剩289亿元。在不到三年的时间内,贝泰妮的股价累计下跌76.44%。2023年A股市场收官,贝泰妮股价表现更是在我们所选取的一众A股护肤行业上市公司中(不包含美妆代工厂)垫底,年初至今累计下跌53.93%。

是哪些因素影响着贝泰妮的股价预期呢?从品牌和渠道两个方面俩看,我们认为贝泰妮预期相对较差或主要因为以下两点:

(1)品牌侧:新品牌多而不强,难造第二个“薇诺娜”。贝泰妮旗下拿的出手的品牌或仅有薇诺娜这一个大品牌,在其招股书和财报中也多次提及“品牌相对集中的风险”,为了化解该风险,贝泰妮也推出了一系列新品牌,如“薇诺娜宝贝(Winona Baby)”、“瑷科缦(AOXMED)”、“贝芙汀(Beforteen)”以及“泊缇诗(Beauty Answers)”等品牌,但新品牌多而不强问题显著,合计创收占比不足5%。

(2)渠道侧:多渠道销售失速,阿里系、京东系销售额(采取最近一期分渠道披露数据)同比下降,抖音系、自建平台销售额增速(2023年H1相比2022年全年水平)下滑。

品牌侧:新品牌多而不强 营销、研发发力却难造第二个“薇诺娜”

在其2020年提交的第一版招股书中就曾提及品牌相对集中的风险,即营收过度依赖于薇诺娜这一核心品牌。2017-2019年,薇诺娜品牌的营收贡献率分别为99.68%、99.85%、99.37%。目前,虽然贝泰妮财报中已不再披露品牌相对集中的风险,反而在核心竞争力分析中增加了一条品牌矩阵优势。

目前,贝泰妮主要品牌矩阵包括,“薇诺娜(Winona)”、“薇诺娜宝贝(Winona Baby)”、“瑷科缦(AOXMED)”、“贝芙汀(Beforteen)”以及“泊缇诗(Beauty Answers)”等品牌。

该品牌矩阵中,薇诺娜无疑仍占据C位,2023年上半年该品牌营收贡献率高达95.85%,该品牌的销售情况对公司整体业绩影响较大,而其余多个品牌却多而不强,2023年上半年除薇诺娜外“其他品牌组”合计营收占比仅为4%左右。并且在“其他品牌组”中销售最好的还是“薇诺娜宝贝”,营收规模为0.72亿元,占比3.07%。

贝泰妮在营销领域开支并不小,销售费用率位居行业前列。以2023年前三季度为例,贝泰妮的销售费用率为46.76%,位居我们所选取的行业可比上市公司的第二位。贝泰妮旗下新品牌难出圈或并非宣传推广不到位的原因,而主要是在相应细分赛道竞争优势不突出。

每年如此大额的宣传推广费用支出,产品不出圈或在于产品力不突出、竞争优势不明显。以“瑷科缦(AOXMED)”、“贝芙汀(Beforteen)”品牌为例,“瑷科缦(AOXMED)”、聚焦抗老细分赛道、“贝芙汀(Beforteen)”聚焦祛痘细分赛道,这些赛道都是相对较成熟的赛道,以抗老这一细分赛道为例,该赛道既有雅诗兰黛、娇兰、SK-Ⅱ、欧莱雅等国际大牌,又有珀莱雅这种国货新势力品牌,瑷科缦产品优势并不突出。

实际上,近年来贝泰妮也在加大研发投入,2022年及2023年前三季度,贝泰妮的研发投入分别同比增加124.96%、43.88%,但众多新品牌中依旧未有哪个新品牌能够接力薇诺娜。

值得关注的是,贝泰妮正试图通过收并购、对外投资等方式加速品牌多元化。2023年9月28日,贝泰妮公告称,全资子公司海南贝泰妮以自有资金4.86亿元受让悦江投资48.55%股权,同时以自有资金5000万元认购标的公司新增注册资本12.43万元。交易完成后,贝泰妮间接持有悦江投资51%股权,标的纳入合并报表。悦江投资正是我们熟知品牌Za姬芮和泊美品牌母公司。

除了对外收购外,2023年10月10日晚,贝泰妮发布关于与专业投资机构共同投资的公告,集团拟出资3000万元与合作方设立投资基金,认缴出资额3000万元。这些能否助力贝泰妮重回高增长,仍有待进一步观察。

多渠道销售失速:阿里系销售额同比下降 抖音系、自建平台销售额增速较2022年下滑

从各渠道销售占比角度看,天猫渠道仍是贝泰妮第一大渠道,营收占比最高。2023年H1,贝泰妮线上渠道创收17.43亿元,占比73.92%;线下渠道创收6.15亿元,占比26.08%。在线上渠道中,阿里系、抖音系、薇诺娜专柜服务平台(腾讯生态自建平台)、唯品会、京东系占比分别为33.45%、11.26%、6.68%、6.76%、5.66%。

2023年H1,我们可以看到,贝泰妮在阿里系平台、京东系平台销售额均同比下降,其中阿里系同比下降3.41%、京东系同比下降4.91%。特别值得关注的是,阿里系平台的下滑,在2021H1、2022H1该平台销售增速均维持在25%-40%之间的高速增长,同比增速分别为29.78%、39.05%。

这或与薇诺娜多个天猫大促节点销售不佳有关。对于日化护肤行业而言,大促节点的销售战绩往往备受关注。一般重点关注“3.8大促”、“6.18大促”、“双11”等大促节点。对此,我们梳理跟踪了贝泰妮旗下最核心品牌薇诺娜在2023年的各个大促节点于天猫平台战绩。

首先是“3.8大促”,据首创证券统计的2023年天猫“3.8焕新周”促销活动美妆品牌官旗销售情况,贝泰妮核心品牌薇诺娜官方旗舰店2023年38大促7天交易金额为0.67亿元,同比下降了48%。

(资料来源:首创证券)

再就是“双11大促”, “双11”作为全年最重要的电商大促节点,往往会对第四季度业绩产生较大影响。据聚美丽数据显示,薇诺娜天猫旗舰店“双11”(10.31-11.11)累计成交额为11.36亿元,同比下降16%。

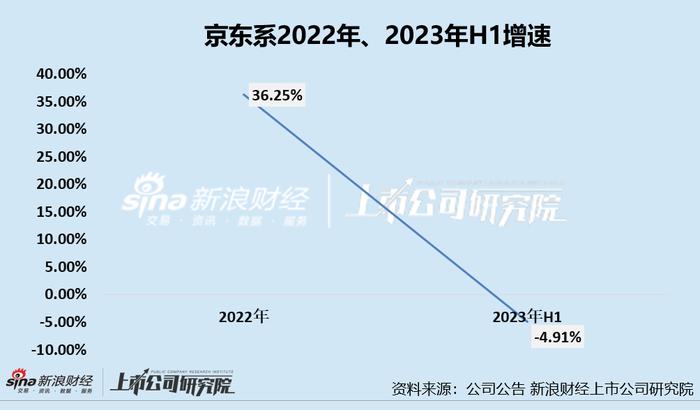

京东系增速,由2022年销售额同比增长36.25%转至2023年H1的同比下降4.91%,销售额增速同样出现了较大幅度下滑。

同期,抖音系、薇诺娜专柜服务平台(腾讯生态自建平台)等线上渠道平台营收虽未下降,但2023年披露的销售增速相较2022年披露的增长水平均出现了显著下滑。其中,抖音系平台增速由2022年销售额同比增长86.23%转至2023年H1的同比增长32.47%,自建平台增速由2022年销售额同比增长21.58%转至2023年H1的同比增长14.95%。