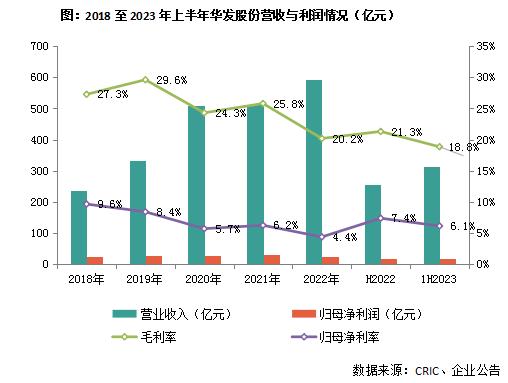

中报点评26 | 华发股份:营收利润双增长,“七力”赋能高质量发展

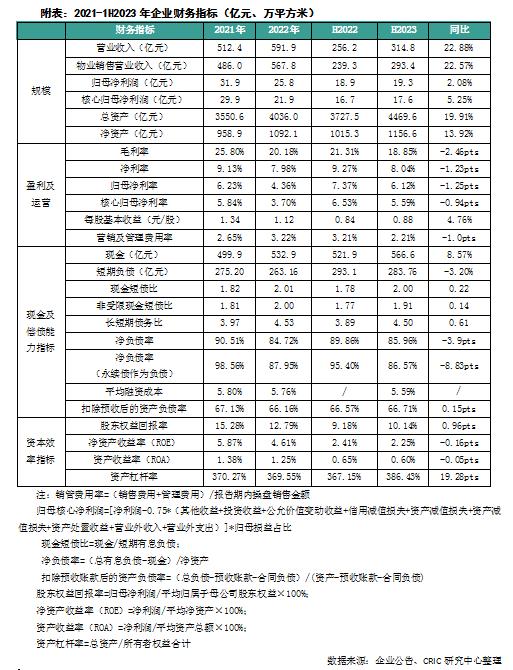

【销售业绩稳健增长,权益金额位列行业第11位】上半年,实现销售金额769.3亿元、销售面积247.8万平方米,分别同比增长55.76%、38.67%,增速在行业领先。此外,根据克而瑞销售排行榜数据显示,权益金额位列第11位,较2022年同期提升7位,行业地位进一步提升。

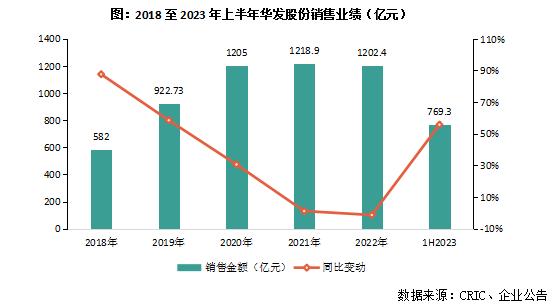

【聚焦一线、强二线城市,投资布局更加优化】报告期内,通过公开竞拍、股权合作、旧改等方式共计获取11个项目,项目总建筑面积近270万平方米,且均位于上海、广州、深圳、成都、杭州等一线、强二线城市,投资布局更加优化。截至报告期末,拥有在建面积1298.20万平方米。

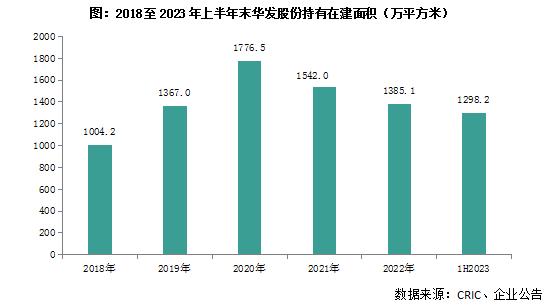

【毛利率降至18.8%,待结算资源较为丰富】上半年累计实现营业收入314.78亿元,同比增长22.88%。毛利润59.33亿元,同比增加8.68%;净利润25.32亿元、归母净利润19.26亿元,分别同比增长6.59%、2.08%。利润率仍然承压,毛利率、净利率、归母净利率分别为18.8%,8.0%、6.1%。截至报告期末,预收楼款为1081.5亿元,较年初增长24%,覆盖2022年全年营收约1.8倍,待结算资源较为丰富,保证正常交付结转,有利于后续营收、利润的稳定实现。

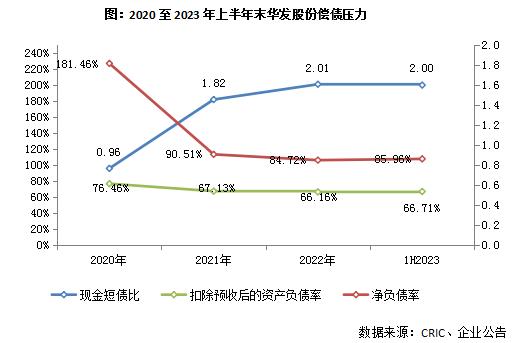

【综合融资成本降至5.59%,债务结构合理】报告期内,持续拓宽融资渠道,综合融资成本下降至5.59%。截至2023年6月30日,持有现金566.63亿元,同比增加8.57%,总有息负债1560.83亿元,长期负债占比 81.82%。从“三条红线”指标来看,现金短债比[1]为2.0,净负债率[2]为85.96%,扣除预收账款后的资产负债率[3]为66.71%,处于“绿档”,整体债务结构合理,偿债能力良好。

【紧扣“七力”升级战略,完成招商面积12万平方米】报告期内,紧扣“七力”升级战略,以“产品力、配套力、服务力”为核心,深挖“运营力、成本力”,提升“交付力、销售力”,巩固经营成果,七重合力赋能公司高质量发展。在深耕房地产开发主业的同时,积极推动产业多元化,商业管理、物业服务及上下游产业链业务均实现提质增效、多点开花。商业板块在做好主业配套的同时,经营管理水平持续提升,上半年完成招商面积12万平方米。

销售业绩稳健增长权益金额位列行业第11位

今年以来,华发股份持续创新营销策略、提升项目获客能力,销售业绩逆势突围,上半年实现销售金额769.3亿元、销售面积247.8万平方米,分别同比增长55.76%、38.67%,增速在行业领先。此外,根据克而瑞销售排行榜数据显示,权益金额位列第11位,较2022年同期提升7位,行业地位进一步提升。

在“4+1”全国性战略布局下,上半年华东大区完成销售406.16亿元,销售占比52.80%,压舱石地位继续稳固;珠海大区完成销售140.63亿元,销售占比18.28%,居于珠海龙头地位;华南大区完成销售183.40亿元,销售占比23.84%;北方大区完成销售14.54亿元,销售占比1.89%;北京区域完成销售24.52亿元,销售占比3.19%。整体来说,五大区域布局结构稳定,形成良好的联动效果。

02 投资

聚焦一线、强二线城市投资布局更加优化

报告期内,华发股份聚焦核心城市,多措并举,通过公开竞拍、股权合作、旧改等方式共计获取11个项目,项目总建筑面积近270万平方米,且均位于上海、广州、深圳、成都、杭州等一线、强二线城市,在华东区域、粤港澳大湾区等经济发达地区优质土地储备比例进一步增加,投资布局更加优化。截至报告期末,华发股份拥有在建面积1298.20万平方米。

03 财务

毛利率降至18.8%待结算资源较为丰富

2023年上半年,华发股份营收和利润规模呈现增长态势,累计实现营业收入314.78亿元,同比增长22.88%。由于营业成本同比增加26.73%,毛利润为59.33亿元,同比增加8.68%;净利润25.32亿元、归母净利润19.26亿元,分别同比增长6.59%、2.08%。

但利润率仍然承压,毛利率为18.8%,同比下降2.5个百分点;净利率8.0%、归母净利率6.1%也均低于2022年同期约1.2个百分点。

截至报告期末,预收楼款为1081.5亿元,较年初增长24%,覆盖2022年全年营收约1.8倍,待结算资源较为丰富,保证正常交付结转,有利于后续营收、利润的稳定实现。

04 债务

综合融资成本降至5.59%债务结构合理

在行业流动性趋紧的背景下,华发股份为保证经营安全,一方面紧抓销售回款,上半年回款510.03 亿元,同比增长67%;另一方面持续拓宽融资渠道,不仅首单Pre-Reits项目及类Reits次级份额转售顺利落地,首次实现自持次级债券盘活,还积极开展股权融资,60亿向特定对象发行股票项目申报已获上交所审核通过。报告期内,公司综合融资成本下降17个bp至5.59%,处于行业低位。

截至2023年6月30日,持有现金566.63亿元,同比增加8.57%,其中受限制现金25.07亿元,主要为下属公司各类保证金。总有息负债1560.83亿元,长期负债占比 81.82%。从“三条红线”指标来看,现金短债比为2.0,与2022年末基本持平;净负债率为85.96%,较2022年末上升约1.2个百分点;扣除预收账款后的资产负债率66.71%,也较2022年末略有上升,但仍保持在“绿档”水平,整体债务结构合理,偿债能力良好。

05 战略

紧扣“七力”升级战略多元业务实现提质增效

报告期内,华发股份紧扣“七力”升级战略,以“产品力、配套力、服务力”为核心,深挖“运营力、成本力”,提升“交付力、销售力”,巩固经营成果,七重合力赋能公司高质量发展。

一方面始终坚持以产品品质作为市场核心竞争力,不断完善产品体系,将优+产品体系迭代升级至 5.0 版本,以“三力十二优”为价值基底,构筑“七大质美生活场景”,赋予产品更安居、美居、舒居的新功能。

另一方面以产品力为原点,持续强化配套力和服务力。配套力方面,全面落地“开盘即展示,交付即开业”。服务力方面,华发物业正式纳入公司管理,并加快与总部客户关系管理中心的职能整合,加强客户满意度全周期管理,深度打造服务品牌体系,持续提升住宅客户满意度。

在深耕房地产开发主业的同时,积极推动产业多元化,不断探索优化业务战略格局,商业管理、物业服务及上下游产业链业务均实现提质增效、多点开花。商业板块在做好主业配套的同时,经营管理水平持续提升,上半年完成招商面积12万平方米;物业公司业务拓展能力和服务品质持续提升,上下游产业链方面,营销公司加快提升营销能力,更新公司重点推进珠海城市之心项目取得突破,设计公司着力产品力提升完成27件专利申报,华实中建、优生活公司等有效拓展市场。