圣达生物将定增募资降至2.68亿元 2023年业绩预亏

中国经济网北京2月28日讯 圣达生物(603079.SH)昨晚披露《关于调整向特定对象发行A股股票方案的公告》称,公司根据2022年年度股东大会的授权,审议通过了《关于调整向特定对象发行A股股票方案的议案》,对发行方案中的募投项目及募集资金总额进行调整,募集资金总额由50,000.00万元调整至26,761.00万元。

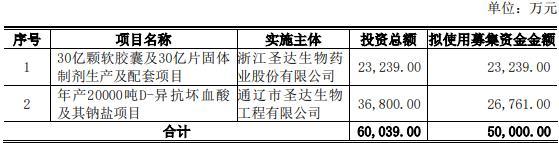

调整前,公司本次发行股票拟募集资金总额不超过50,000.00万元(含本数),扣除发行费用后,募集资金拟投资于30亿颗软胶囊及30亿片固体制剂生产及配套项目、年产20000吨D-异抗坏血酸及其钠盐项目。

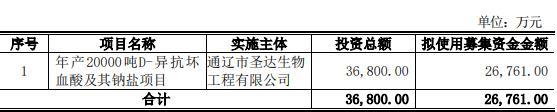

调整后,公司本次发行股票拟募集资金总额不超过26,761.00万元(含本数),扣除发行费用后,募集资金拟投资于年产20000吨D-异抗坏血酸及其钠盐项目。

本次“年产20000吨D-异抗坏血酸及其钠盐项目”项目的实施主体为通辽市圣达生物工程有限公司。在本次发行募集资金到位后,公司将采用增资、借款或法律法规允许的其他方式,将相应募集资金投入到通辽市圣达生物工程有限公司。

公司称,除上述内容外,公司向特定对象发行股票方案中的其他事项未发生实质调整。

据圣达生物年报,通辽市圣达生物工程有限公司(原通辽市黄河龙生物工程有限公司)为公司控股子公司,持股比例75%。

此前,2023年3月24日晚,圣达生物披露《2023年度向特定对象发行A股股票预案》,本次发行的发行对象为不超过35名符合中国证监会规定条件的特定对象,包括证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者(含上述投资者的自营账户或管理的投资产品账户)、其他合格的境内法人投资者和自然人。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。所有发行对象均以现金方式认购本次发行的股票。

本次发行的定价基准日为公司本次发行的发行期首日,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次发行限售期届满后,向特定对象发行的股票将在上海证券交易所主板上市交易,发行股票数量不超过51356687股(含本数),同时不超过本次发行前公司总股本的30%。

截至预案公告日,本次发行尚未确定发行对象。本次发行是否构成关联交易将在发行结束后公告的发行情况报告书中予以披露。

本次发行完成后,圣达集团持有公司股份的比例为20.39%,仍为公司控股股东,洪爱间接控制公司40.52%的股权,仍为公司实际控制人。本次发行不会导致公司控制权发生变化。

据圣达生物2023年年度业绩预亏公告,经公司财务部门初步测算,预计2023年年度实现归属于上市公司股东的净利润为-4,050.00万元至-4,950.00万元,与上年同期(法定披露数据)相比,将减少7,198.61万元至8,098.61万元,将出现亏损;经公司财务部门初步测算,预计2023年年度实现归属于上市公司股东的扣除非经常性损益的净利润为-4,275.00万元至-5,225.00万元,与上年同期(法定披露数据)相比,将减少5,344.15元至6,294.15万元。