艰难“踩点”上市!“踩点”变更实控人!中天精装实控人套现之心急急急!

根据沪深交易所的规定,对于A股上市公司,控股股东和实际控制人应当承诺:自发行人股票上市之日起三十六个月内,不转让或者委托他人管理其直接或者间接持有的发行人公开发行股票前已发行的股份,也不得由发行人回购该部分股份。

有这么一家公司,上市刚好3年,实控人就将控股权转让给他人,这家公司就是中天精装。

近日,中天精装发布公告称,公司实控人乔荣健与东阳城同企业发展管理合伙企业(有限合伙)(简称“东阳城同”)签订《转股协议》,东阳城同受让乔荣健持有的公司控股股东中天荣健55.7613%的股权,转让价款5.51亿元。

若交易最终实施,公司控制权将发生变更,东阳市政府国有资产监督管理办公室(简称“东阳国资办”)将成为公司实控人,中天荣健仍为公司控股股东。

回顾公司的IPO历程,从首次递表到成功上市,公司花费了三年半的时间,其中还经历了一次被否。那么,公司艰难上市后刚满三年,实控人为什么就将公司控股权拱手让出?

是实控人不看好公司未来的发展?还是最初上市的目的就不单纯,上市是为了圈钱?

IPO日报发现,这两种可能或许同时存在……

来源:官网

实控人变更

根据中天精装披露的2023年三季报,截至今年前三季度末,中天荣健系公司单一第一大股东,持有中天精装5280万股股份,持股比例29.06%;张安个人全资控股的中天安直接持有上市公司3934.50万股股份,持股比例为21.65%;乔荣健直接持有上市公司7.98%的股份。

其中,中天荣健由乔荣健100%持股。本次交易是乔荣健将其持有的中天荣健55.7613%的股权转让给东阳城同。股权转让完成后,中天精装的控股股东仍为中天荣健,但实控人将由乔荣健变更为东阳国资办。虽然乔荣健不再为其实控人,但仍持有公司部分股权。

本次交易作价5.51亿元,截至今年9月末,中天荣健持有中天精装5280万股股份,以公告前一日的收盘价15.71元计算,该部分股权市值为8.29亿元。而此次转让中天荣健55.76%的股权所对应的市值应为4.62亿元,与交易价5.51亿元相比,增值约0.89亿元。

对于此次交易,中天精装表示,此次交易意在为公司引入具备国有背景及产业背景的控股股东,优化公司股东结构,提高公司的盈利能力。

然而,此次交易的根本目的是否真如公司所言的优化公司股东结构?此外,变更实控人对于公司业绩是否真的有帮助?

上市波折

在看中天精装的现状之前,先来回顾一下公司的IPO历程。IPO日报发现,中天精装的上市之路并非一帆风顺。

2016年12月,中天精装报送首份中小板IPO申报稿。2017年11月21日,中天精装IPO上会,但被发审委否决。

彼时,发审委主要质疑中天精装五个方面:

其一,中天精装股东万丰资产(持有中天精装4.89%的股份)的唯一股东为万科企业股资产管理中心,万科地产员工代表大会对该中心的宗旨及理事会人选有最终决定权。而万科地产为中天精装重要客户,根据实质重于形式原则,公司的相关交易是否属于关联交易。

其二,公司毛利率高于同行业。公司员工数量和成本低于同行业,设计研究人员、销售人员人数较少,研发支出低且逐年下降的原因及合理性。

其三,公司应收账款占总资产约50%,按账龄计提坏账准备比例低于行业平均水平的原因及合理性。

其四,2014年第一大合作劳务外包公司佳飞劳务因转型与中天精装暂停合作,佳飞劳务转型的具体原因。公司是否存在利用劳务外包方式降低成本的情形。另外,劳务外包公司税收等法规的遵循情况,是否存在因劳务外包公司运行不规范导致中天精装产生相关合作风险。

其五,公司接受客户以房产抵工程款,合计入账金额逾亿元,其中是否存在纠纷或潜在纠纷。

数据显示,2014-2018年,中天精装从万科地产处所获得收入占当期营收的比例分别为58.46%、44.1%、46.39%、39.54%、24.76%。虽然营收占比逐年下降,但整体来看,交易占比一直处于较高水平,中天精装对大客户万科地产依赖性较大。

上述问题导致中天精装未能成功上市。中天精装被否决后,问询中提到的万丰资产便于2017年12月将持有的中天精装股份全部转让。万丰资产转让股份的价格为7215万元,相较两年前增资的价格赚了1895万元。

2019年3月,中天精装再次报送了中小板IPO申报稿,后于2020年1月16日过会。2020年6月10日,公司正式登上中小板。从首次递表到成功上市,公司历经波折,花费了三年半的时间。

上市刚满三年,是什么促使实控人就将公司控股权拱手让出?从公司经营表现来看,其中缘由或许并不简单……

上市次年“变脸”

据悉,中天精装是国内领先的精装修服务提供商,主要为国内大型房地产商等提供批量精装修服务,具体业务包括建筑装饰工程施工、建筑装饰工程设计等方面。

事实上,IPO期间证监会关注的例如公司与万科的交易额问题,为公司上市后的表现埋下了一些隐患。

历年财务数据显示,2018-2022年,公司实现的营业收入分别为13.63亿元、23.40亿元、25.65亿元、25.67亿元、19.93亿元,净利润分别为1.00亿元、1.83亿元、1.89亿元、1.08亿元、0.67亿元。

今年前三季度,中天精装实现营业收入约为6.71亿元,同比下降55.55%;对应实现归属净利润约为4010万元,同比下降12.25%;对应实现扣非后归属净利润约为2105万元,同比下降25.62%。

从业绩整体走势上来看,公司在上市当年实现了业绩巅峰,次年净利润就开始大降,营收和净利润在接下来的几年内一降再降。公司2022年的净利润水平甚至不如2013年。

由于建筑装饰行业在很大程度上依赖于房地产市场,公司的大客户均是万科、融创、雅居乐、美的置业等知名地产商。而近年来,房地产行业销售额整体下降,房地产市场的不确定性和波动也对公司所在的行业产生了一定的负面影响。

在申报稿中,公司选取了全筑股份、金螳螂、亚夏股份、广田集团等公司作为同行业可比上市公司。IPO日报查询发现,2021年,上述公司均出现业绩大降的情况,部分由盈转亏;其中的全筑股份、广田集团目前甚至被实施了退市风险警示,还有部分公司在2020年就业绩下滑,已有变脸前兆。

如此看来,中天精装可以说是“踩点上市”。

面对行业负面因素的影响,公司似乎并未作出良好的应对措施,对于IPO募资的使用也未达到预期的效果。

据悉,公司IPO募集资金9.28亿元,扣除发行费用后的实际募集资金为7.82亿元。最初,公司拟将上述资金用于信息化建设项目、区域中心建设项目、总部建设项目、研究院建设项目、补充营运资金。

但实际上,除了补充营运资金未发生改变并已投入使用,其余4个投资项目的投入金额均发生变化,并且进行延期,均延期至2025年12月。

多次套现

面对公司业绩下滑、股价不断走低的情况,公司不但没有通过回购或增持来增加投资者的信心,反而在此次股权转让之前,实控人以及公司其他股东就开始进行套现。

2021年7月,彼时上市刚好一年,公司就发布了首个持股5%以上的股东减持股份的预披露公告。

具体来看,董事、总经理张安由于个人资金需求,拟在6个月内通过集中竞价方式减持公司股份合计不超过249万股,占本公司总股本比例不超过1.64465%。

虽然张安实际在这一段时间内未减持公司股份,但其减持的心没有改变,在2022年1月再次预披露了减持意图。

2022年,张安合计减持293.92万股,共套现3369.62万元。今年1月至6月期间,张安及其一致行动人共减持609.5万股,套现9800万元,2022年至今共套现1.32亿元。

今年6月,乔荣健持股的天人合一、顺其自然也先后发布了减持计划。

天人合一宣布拟减持公司股份不超过922.5万股,占公司总股本比例合计不超过5.08%。顺其自然持有本公司股份421.2万股(占本公司总股本比例2.32%),宣布减持金额不超过396.9万股,占公司目前总股本比例不超过2.18%。

7月,顺其自然已经减持了319.49万股,合计套现5169万元。

与此同时,中天精装的分红规模并不小。

据公司在今年5月发布的2022年年度利润分配实施公告显示,公司拟向全体股东每10股派发现金红利6元。根据2020年中报、2020年年报、2021年年报披露的信息,公司在对应时期也均进行了利润分配。

事实上,无论是上市前还是上市后,中天精装在分红方面一直较为大方。

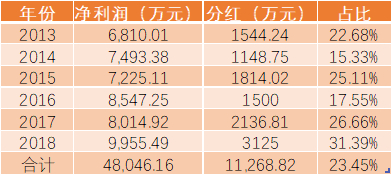

根据公司申报稿,在上市前,2013-2018年,公司每年均至少进行一次分红,6年内累计分红金额为11268.82万元。