晶赛科技上半年转亏 北交所上市即巅峰国元证券保荐

中国经济网北京9月22日讯 晶赛科技(871981.BJ)2023年半年度报告显示,公司2023年上半年营业收入为1.67亿元,同比下降28.67%;归属于上市公司股东的净利润为-436.59万元,上年同期为3449.54万元;归属于上市公司股东的扣除非经常性损益后的净利润为-1333.67万元,上年同期为2313.34万元;经营活动产生的现金流量净额为4137.20万元,同比增加104.09%。

晶赛科技预计1-9月份累计净利润可能发生亏损。

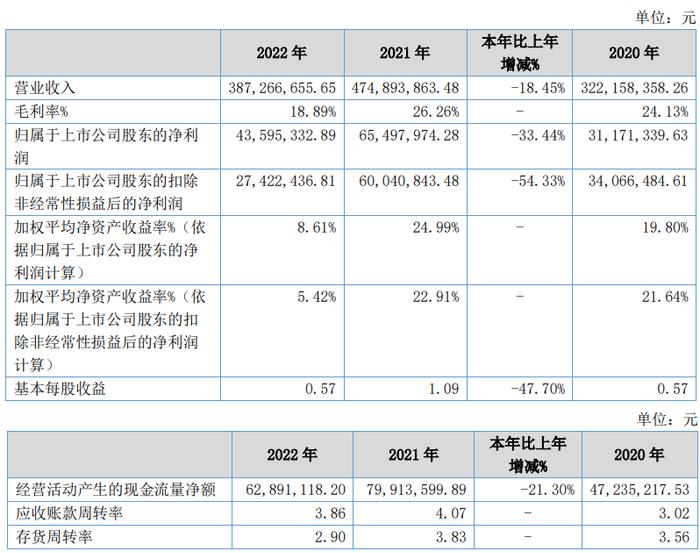

晶赛科技2022年年度报告显示,公司2022年营业收入为3.87亿元,同比下降18.45%;归属于上市公司股东的净利润为4359.53万元,同比下降33.44%;归属于上市公司股东的扣除非经常性损益后的净利润为2742.24万元,同比下降54.33%;经营活动产生的现金流量净额为6289.11万元,同比下降21.30%。

晶赛科技于2021年11月15日在北交所上市,本次公开发行股票 1,187.83万股,发行后总股本5,283.83万股,发行价格18.32元/股,保荐机构(主承销商)为国元证券股份有限公司,保荐代表人为高震、徐明。

上市首日,晶赛科技开盘报44.87元,收报56.53元,盘中最高报72.88元,达到上市以来最高点;此后,该股股价一路震荡下滑。

晶赛科技募集资金总额为217,610,456.00元(超额配售选择权行使前),募集资金净额为 197,938,784.27 元。公司2021年10月21日披露招股书显示,公司拟募集资金25,600.00万元,计划用于“年产10亿只超小型、高精度SMD石英晶体谐振器项目”、研发中心建设项目。

晶赛科技发行费用(不含税)合计19,671,671.73元(超额配售选择权行使前),21,981,326.42元(超额配售选择权全额行使后),其中,保荐及承销费用15,396,966.23元(超额配售选择权行使前);保荐及承销费用17,706,452.83元(超额配售选择权全额行使后)。

晶赛科技2022年5月24日披露2021年年度权益分派实施公告,公司2021年年度权益分派方案为:以公司现有总股本54,620,000股为基数,向全体股东每10股转增4股,(其中以股票发行溢价形成的资本公积金每10股转增4股,不需要纳税;以其他资本公积每10股转增0股,需要纳税),每10股派1.8元人民币现金。分红前本公司总股本为54,620,000股,分红后总股本增至76,468,000股。