【浙商医药||孙建】凯莱英23Q3:主业较稳健,大药企强劲

转自:杏林建研

分析师:孙建(S1230520080006)

郭双喜(S1230521110002)

具体参见2023年11月8日报告《主业较稳健,大药企强劲——凯莱英2023Q3业绩点评》,如需报告全文或数据底稿,请联系团队成员或对口销售。

报告导读

跨国药企收入增长强劲,我们持续看好公司2023-2025年小分子CDMO受益商业化兑现,新兴业务加速拓展下主业复合快速增长。

业绩:剔除大订单主业收入高增长

2023Q1-Q3实现收入63.83亿(YOY-18.29%,若剔除大订单影响,收入YOY24.51%),归母净利润22.10亿元(YOY-18.77%),扣非净利润20.36亿(YOY-24.14%)。其中2023Q3收入17.62亿(YOY-36.41%),归母净利润5.24亿(YOY-46.60%),扣非净利润4.68亿(YOY-52.48%)。我们估计利润端下滑主要是2022年大订单基数原因。

业务拆分:小分子CDMO中跨国药企收入仍强劲

2023Q1-Q3小分子 CDMO 业务实现收入55.65亿元(YOY-22.01%),若剔除大订单影响,同比增长25.45%(2023H1剔除大订单收入YOY为32.96%),来自跨国制药公司收入同比增长66.51%;新兴业务实现收入8.13亿元,同比增长21.05%(2023H1新兴业务收入YOY34.89%)。单独拆分看,2023Q3新兴业务收入YOY在1.21%,我们估计受到投融资景气度不佳影响。

盈利能力:Q3毛利率提升明显,大订单波动导致费用率显著提升

2023Q3毛利率56.91%(同比+10.16pct),净利率29.45%(同比-5.96pct),2023Q3费用率明显提升,其中销售费用率同比提升1.61pct,管理费用率同比提升6.05pct,研发费用率同比提升4.31pct,财务费用率同比提升7.53pct。我们认为费用率提升主要与2022Q3大订单较高基数使得2022Q3费用率较低有关。分业务看我们估计毛利率同比提升原因与2023H1业绩点评趋势较为一致,估计主要是因为汇兑贡献以及大订单驱动。在大订单交付完成后,我们预计公司毛利率和净利率水平会逐渐回归到正常水平。

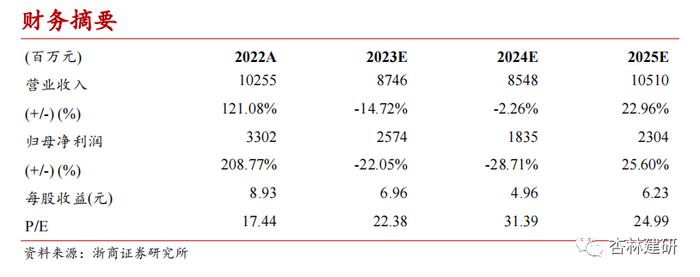

考虑到大订单盈利能力以及汇兑收益影响超出我们先前预期,我们对上调2023年利润预测。我们预计2023-2025年公司EPS为6.96、4.96和6.23元(前次预测为5.97、5.43和6.80元),2023年11月8日收盘价对应2023年PE为22倍(对应2024年PE为31倍),维持“买入”评级。

全球创新药研发投入景气度下滑的风险、新业务拓展不及预期风险、竞争风险、汇兑风险、业绩不达预期风险、新产能投放不及预期风险。

财务摘要

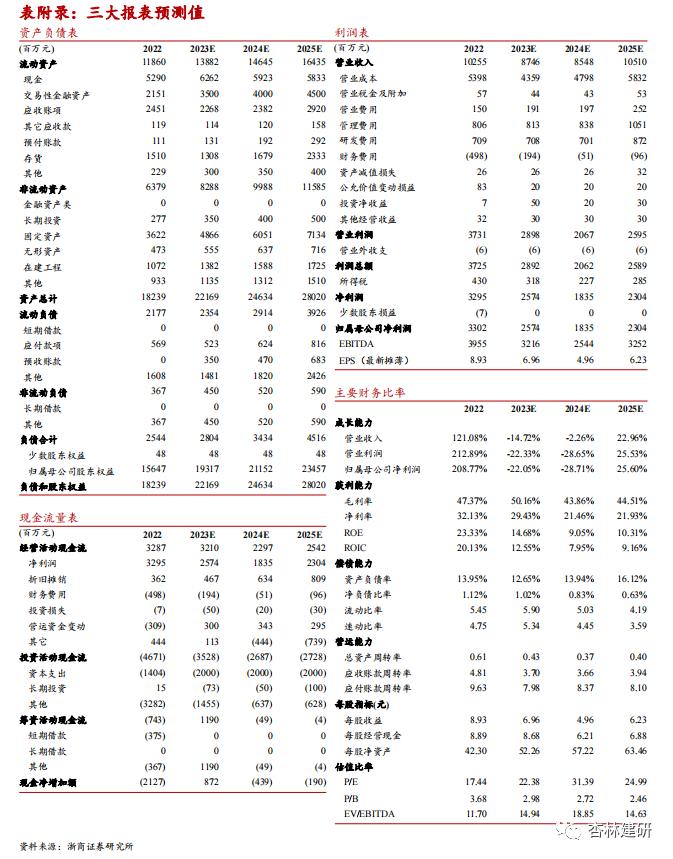

表附录:三大报表预测值

注意事项

团队成员

法律声明及风险提示

我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。