国企员工大比例持股44%!去年营收破百亿,三季报利润腰斩,锐捷网络:数字“新基建”领军企业冷思考

来源:市值风云

即使行业不景气,依然有一些企业交出了不错的业绩成绩单。

最近这几年数字经济一直是A股的一个热门概念,从5G到人工智能,从云计算到大数据,数字经济可谓包罗万象。

不过,无论数字经济的具体内容是什么,只要搞数字经济,就必然离不开一些底层的基础设施,比如以ICT设备为代表的数字基础设施。

福建国资委控股,员工大比例持

ICT设备行业的参与者众多,其中,锐捷网络(301165.SZ)属于排名比较靠前,综合实力较强的领军企业。

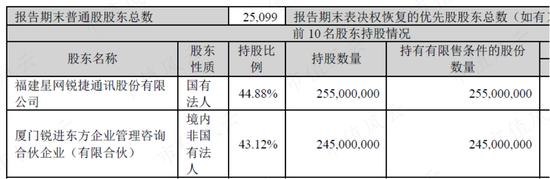

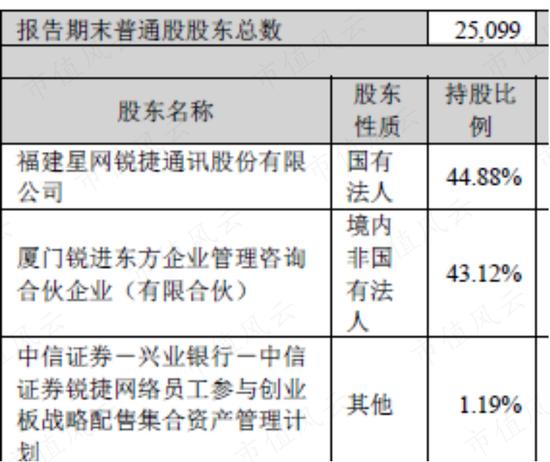

截至2023年三季度末,星网锐捷(002396.SZ)持有公司44.88%的股份,是公司的直接控股股东,穿透后实控人是福建国资委。

公司90%以上的营收来自境内。在当前国内网络安全、数字安全越来越重要的背景下,国企的身份理论上更加有利于公司开展业务。

(来源:锐捷网络2023第三季度报)

虽然公司的实际控制权在福建国资委手里,但是其持股比例未超过50%,股权集中度不算特别高。为了完善国有企业治理,在股权安排上,公司引入了持股比例高达43.12%的二股东,即厦门锐进。

这个厦门锐进就是公司专设的员工持股平台,系星网锐捷的一致行动人。

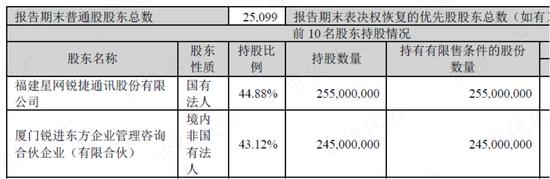

公司能够让员工大比例持股,自然是为了更好地激励员工,保证团队的稳定性。不仅董事等高管,中层管理人员、核心技术人员、骨干员工等都参与了这个员工持股计划。

(来源:锐捷网络2023第三季度报)

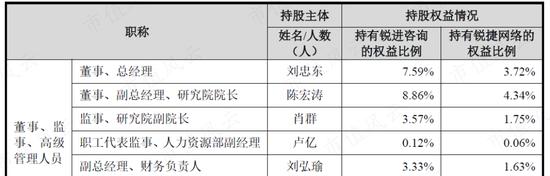

另外,公司在IPO的时候,还特设专项资产管理计划,让部分高管及核心员工参与公司的战略配售。目前该资产管理计划持有公司1.19%的股份。

(来源:锐捷网络2023第三季度报)

市场份额领先

公司的核心产品是网络设备,而国内网络设备行业的竞争格局已基本稳定。仔细数一下,包括公司在内的能排得上号的玩家只有六个。

公司面临的主要竞争对手有五个,其他玩家如菲菱科思(301191.SZ)、三旺通信(688618.SH)等,其体量太小,综合实力较弱,暂不足为虑。

这五大竞争对手分别是思科(CSCO.O)、Arista(ANET.N)、华为、中兴通讯(000063.SZ、00763.HK)、新华三。其中,思科、Arista是外企,新华三与华为均未独立上市。

而中兴通讯(包括华为)又是一家业务范围较广,产品线非常多的通信巨头。

换句话说,在已经上市的、以网络设备为核心业务的国产厂商中,公司的综合实力是最强的。即使面对五大竞争对手,公司也不完全落下风。在某些细分领域,公司的市场占有率一直保持领先。

公司的网络设备主要包括交换机、无线产品以及路由器。

在交换机领域,2019-2022年以及2023年第一季度,以太网交换机国内市场占有率一直排名第三,其中数据中心交换机的国内市场占有率也一直排名第三。

在无线产品领域,2019-2022年以及2023年第一季度,企业级WLAN国内市场占有率一直排名前三,其中Wi-Fi 6产品的出货量排名一直是国内第一。

(来源:锐捷网络2023半年报)

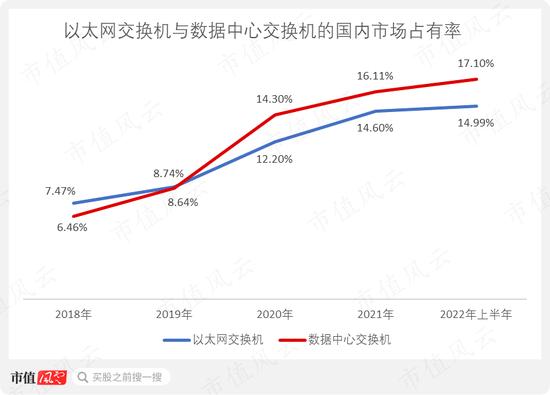

这些产品的市场份额不仅领先,而且还在逐渐提升。

比如以太网交换机的国内市场占有率就从2018年的7.47%一路提升至2022年上半年的14.99%,同期数据中心交换机的国内市场占有率则从6.46%提升至17.1%。

(制图:市值风云App)

数据中心交换机是王牌

公司营收于2022年首次突破100亿元大关,达到113.26亿元。营收从2018年的42.82亿元增长至2022年的113.26亿元,期间CAGR达到28%。

(制图:市值风云App)

同期扣非归母净利润从3.1亿元增长至4.94亿元,期间CAGR为12%。

2020年是扣非归母净利润唯一出现同比下降的年份,同比降幅为13%。其原因是2020年数据中心交换机大卖,但是数据中心交换机的毛利率相对比较低。在数据中心交换机收入大增的同时,公司的毛利率也在下降,并进一步侵蚀了公司的盈利能力。

最终的结果就是营收增长,但是净利润反而有所下降。

(制图:市值风云App)

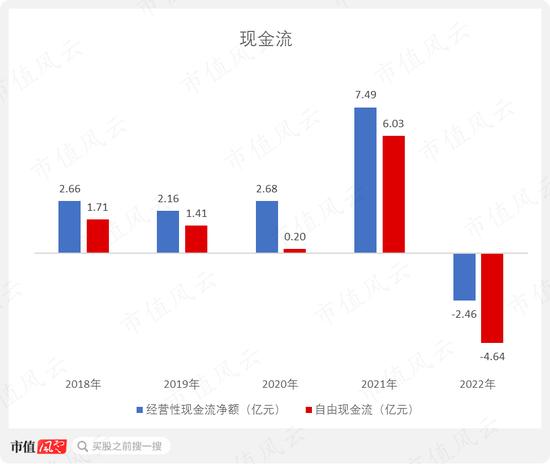

2022年因原材料供应紧张,公司战略性备货增加,这导致经营性现金流和自由现金流均呈流出状态。除2022年,其余年份的经营性现金流净额和自由现金流均为正值。

(制图:市值风云App)

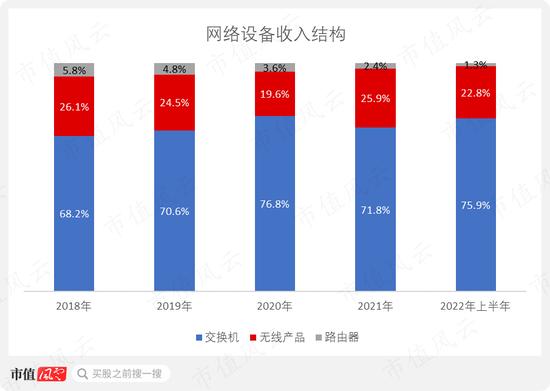

从营收结构看,网络设备为公司第一大收入来源,其占营收的比例超过70%,剩下不到30%的营收来自网络安全产品、云桌面解决方案等。

网络设备进一步分为交换机、无线产品以及路由器。2018-2022年上半年,交换机占网络设备收入的比例保持在70%左右,占营收的比例一直在50%以上,是公司的绝对核心产品。

(制图:市值风云App)

交换机是搭建网络的核心设备之一,主要功能为扩大网络覆盖范围,为子网络提供更多的连接端口。交换机就是数字经济中的流量“新基建”。

公司的交换机分为三个系列,这三个系列全为以太网交换机,分别是数据中心、园区与城域网以及SMB系列。三个系列中,数据中心交换机和SMB交换机的收入增长较快。

2018-2021年,数据中心交换机收入从6.76亿元增长至23.82亿元,期间CAGR高达52%。2022年上半年,数据中心交换机收入同比增长57%。

2020年,数据中心交换机收入增长得尤其快,其同比增速高达109%,直接翻一倍。

高增长背后的原因是,受疫情影响,在线办公、电子商务等线上业务快速增长,公司的大型互联网企业客户大幅提高了数据中心交换机的采购规模。

(制图:市值风云App)

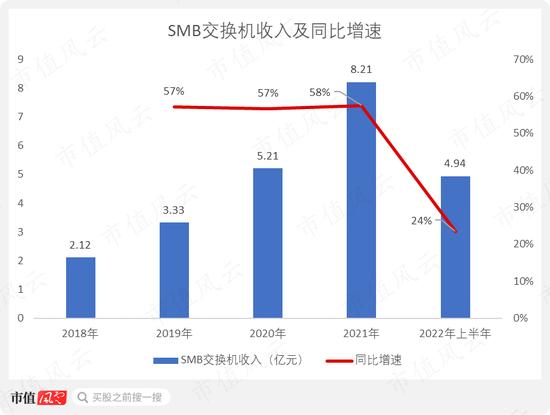

SMB交换机收入从2018年的2.12亿元增长至2021年的8.21亿元,期间CAGR高达57%。2022年上半年,SMB交换机收入同比增长了24%。

(制图:市值风云App)

园区与城域网交换机是公司三大系列交换机中最早推出的交换机,也是公司运营多年,较为成熟的交换机。该产品已经进入成熟期,其收入增速比较低。

另外,该产品面向的终端客户群体一直比较稳定,主要包括政府部门以及教育、制造业、一般商业等行业客户。

这些客户所在的行业与互联网行业不同,后者在疫情期间受到的影响较小,一些细分行业甚至迎来了爆发式增长。而前者办公及生产经营受到疫情的较大冲击,对交换机的采购需求要么下降,要么推迟。

于是在2020年,园区与城域网交换机的收入同比下降了9%。

本来园区与城域网交换机的收入增速就低,还更容易被疫情拖累,因此园区与城域网交换机是三个系列交换机中表现最差的。2018-2021年,园区与城域网交换机收入的CAGR仅为9%。

(制图:市值风云App)

由于数据中心和SMB交换机表现较好,这两者在交换机整体收入中的比重越来越高。

数据中心交换机占交换机收入的比例从2018年的32.4%提升至2022年上半年的54.4%。SMB交换机占交换机收入的比例从10.2%提升至19.4%。

同期园区与城域网交换机占交换机收入的比例则从57.4%萎缩至26.2%。

数据中心交换机已取代园区与城域网交换机,成为公司新的王牌交换机。

(制图:市值风云App)

兼容性与开放性是特色

公司是国内少数具备高端数据中心交换机研发能力的企业。

研发费用从2018年的7.37亿元逐年递增至2022年的20.42亿元。研发费用率长期维持在17%上下。截至2023年上半年末,公司拥有近1300项发明专利,研发人员占员工总数的比例接近60%。

(制图:市值风云App)

近期公司在高端数据中心交换机领域取得了一些突出进展,尤其是已经量产的200G/400G数据中心交换机。

根据IDC的统计,公司数据中心交换机的国内市场占有率从2018年的6.46%逐年提升至2022年的16.8%,其排名一直是第三。排在前两位的则是华为和新华三。

2022年,200G/400G数据中心交换机的国内市场占有率更是高达58.4%。也就是说,在200G/400G数据中心交换机领域,公司做到了行业第一。

(制图:市值风云App)

数据中心交换机,顾名思义就是应用场景为数据中心的交换机。

随着5G、云计算、人工智能技术的发展,以及大数据、短视频、VR/AR等新兴业务的兴起,近几年数据流量迎来了井喷式增长,融合了计算、存储和网络资源的数据中心应运而生。

随着数据越来越多,企业上云率不断提升,小型的数据中心越来越不够用了。因此,数据中心正朝着大型化,乃至超大型化的方向发展。更大的数据中心,需要更高端的数据中心交换机。高端主要就是指交换机的端口速率非常高。

目前国外领先的数据中心已经规模化部署了端口速率为400G的交换机,并在未来进一步发展至800G。

国内主流的数据中心交换机的端口速率正在由10G/40G向25G/100G升级演进,未来几年,将快速完成从100G到200G/400G的升级,并向更高的800G演进。

目前公司已经研制出了400G数据中心交换机,该产品处于试生产阶段,还未大规模应用。至于800G数据中心交换机,则尚处于研制阶段。

根据公开信息,今年以来华为和新华三均已发布了各自的800G数据中心交换机。公司在高端数据中心交换机领域的研发进度明显要比华为和新华三慢。

(来源:华为官网)

产品研发进度比华为、新华三慢,不代表公司就毫无市场竞争力了,原因是公司生产的数据中心交换机有其自身的特色,这个特色就是兼容性和开放性。

市面上的交换机大致有两种,第一种是以思科、华为为代表的厂商所生产的黑盒交换机。这种交换机将硬件与软件捆绑在一起,客户只能使用厂商自有的操作系统。因此,该产品的互通性差,封闭性强。

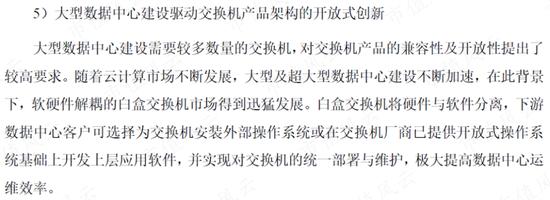

第二种就是以公司为代表的厂商所生产的白盒交换机。这种交换机将硬件与软件分离,客户可选择为交换机安装外部操作系统,也可以选择在厂商已提供的开放式操作系统基础上开发上层应用软件。因此,该产品的兼容性和开放性很强。

(来源:锐捷网络招股说明书)

小型数据中心还可以采用黑盒交换机,大型数据中心有较多数量的交换机,这个时候白盒交换机就具备了一定的优势。

公司的数据中心交换机在某些性能参数上不如华为和新华三,但公司构建的交换机生态是开放的。凭借这个开放生态,公司能够在市场上占有一席之地,这就是差异化竞争。

建设大型数据中心的需求主要来自大型互联网企业,因此,大型互联网企业是公司数据中心交换机的主要销售对象。目前,公司已成为阿里巴巴、腾讯、字节跳动等互联网巨头的数据中心交换机主要供应商。

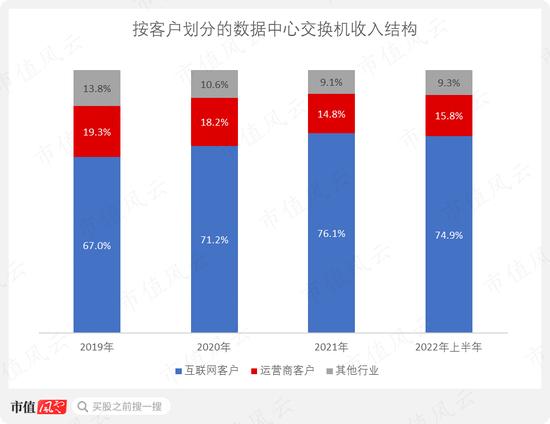

2019-2022年上半年,数据中心交换机收入的70%都是来自互联网企业客户,还有20%来自运营商客户。

(制图:市值风云App)

数据中心交换机是三个系列交换机中技术含量最高的,而且国内能够提供高端的、开放式的数据中心交换机的企业非常少。按道理讲,公司应该拥有一定的议价权,然而实际情况并非如此。

数据中心交换机面向的客户要么是互联网巨头,要么就是三大电信运营商。这些客户本身就比较强势,而且他们单次的采购金额非常大,还往往通过招投标的方式进行。这样就使得公司在这些客户面前没有多少议价权。

所以,数据中心交换机的毛利率是三大系列交换机中最低的。

(来源:锐捷网络招股说明书)

由于数据中心交换机收入在2019和2020年增长得非常快,因此公司毛利率从2018年的46.07%迅速下降至2020年的38.16%,同期扣非归母净利率也从7.24%下降至4.14%。

随着营收结构在2020年以后趋于稳定,公司的毛利率和扣非归母净利率也在2020年以后趋于稳定,两者分别保持在38%和4%左右。

(制图:市值风云App)

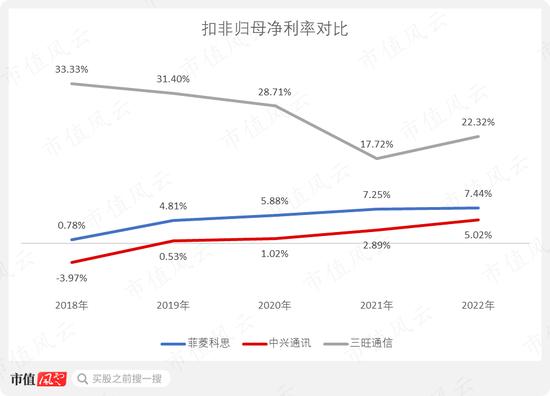

公司这4%左右的净利率,在ICT设备,尤其是网络设备行业中属正常水平。由于行业所涉及的领域太多,各个企业面临的情况又都不太一样,各自的体量也不一样,净利率自然有高有低。

五大竞争对手中的通信巨头中兴通讯,其扣非归母净利率目前不超过6%。核心产品是交换机,但是营收只有20亿元左右的菲菱科思,其扣非归母净利率在7%左右。中兴通讯、菲菱科思的净利率与公司相差不大。

三旺通信虽然也是做交换机的,但是它的交换机主要是工业级交换机,而非普通的商用交换机。由于产品结构比较独特,三旺通信的扣非归母净利率目前接近20%,明显高于公司,也高于中兴通讯和菲菱科思。

(制图:市值风云App)

营收增长放缓,净利润大跌

过去几年公司的财务表现整体上可圈可点,但是进入2023年以后,公司业绩明显出了问题。

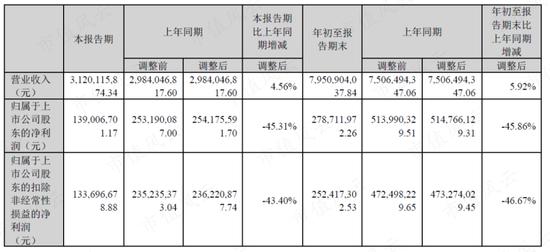

今年前三季度,公司营收同比增长了5.92%,然而扣非归母净利润却同比减少了近50%。

(来源:锐捷网络2023第三季度报)

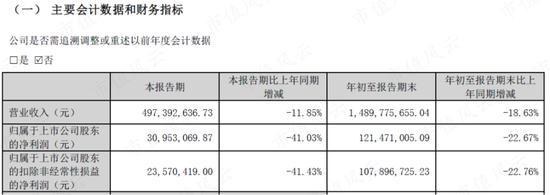

公司营收好歹是增长的,而菲菱科思则是营收、利润都出现下滑。今年前三季度,菲菱科思的营收和扣非归母净利润同比分别减少了18.63%和22.76%。

(来源:菲菱科思2023第三季度报)

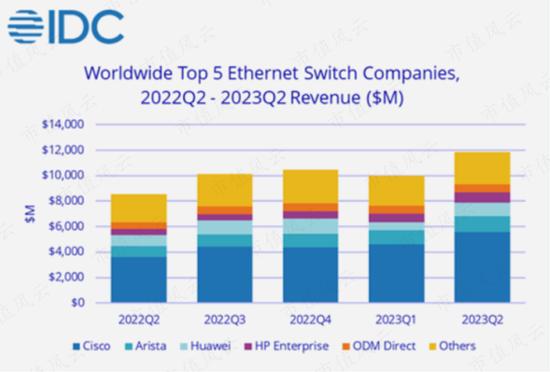

实际上今年以来,下游需求比较萎靡,国内以太网交换机行业并不景气。

根据IDC的统计,2023年第一季度中国以太网交换机市场收入同比下滑了5%。2023年第二季度,中国以太网交换机市场收入同比再次下滑7.8%。

(来源:IDC)

不过,即使行业不景气,依然有一些企业交出了不错的业绩成绩单。

今年前三季度,中兴通讯的营收同比虽然减少了3.42%,但是扣非归母净利润同比增长了27.93%。

(来源:中兴通讯2023第三季度报)

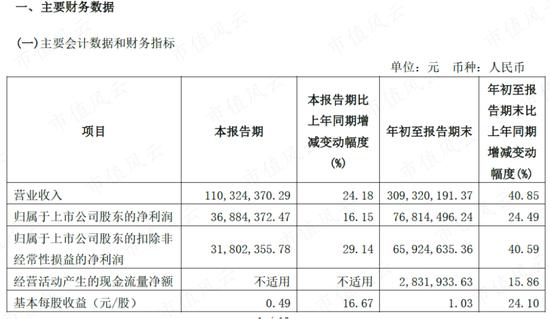

专注于工业级交换机的三旺通信,其前三季度的营收同比增长了40.85%,前三季度的扣非归母净利润同比增长了40.59%。

(来源:三旺通信2023第三季度报)

综上所述,在今年行业不景气的情况下,各家企业交出了不同的业绩成绩单。

公司是营收增长而净利润下滑,中兴通讯是营收小幅下滑但净利润增长,菲菱科思则是营收和净利润都下滑,表现最好的是营收和净利润都增长的三旺通信。

公司的差异化竞争,其实就是凭借兼容性和开放性较高的交换机打进互联网大厂的供应链。一旦下游互联网大厂的需求减少,公司业绩就面临很大的问题了。

公司不像华为等巨头,后者不仅有着高性能的交换机,而且业务结构多元化,能够有效对冲交换机行业下行的风险。公司也不像三旺通信,后者的工业级交换机专门应用于工业控制领域,与互联网行业的关系不大。