天力锂能大股东高比例质押却两次提议公司回购股份 产业下行期或沦为"裸泳者"

出品:新浪财经上市公司研究院

作者:昊

12月27日,天力锂能发布公告称,公司控股股东、实际控制人之一李轩将其所持有的260万股公司股份办理了质押延期购回手续。

公告显示,上述延期的股份质押时间始于2023年10月24日,原质押到期日为2023年12月24日,此次将质押延期至2042年6月24日。也就是说,本来为期两个月的短期质押融资,现在要再延后半年。

事实上,公司实控人及其一致行动人持有的过半股权已被质押,此时距IPO仅一年多,公司股价最低时,破发幅度接近50%。

今年10月,天力锂能实控人提议公司以自有资金回购股份,一个多月后,再次提议进行股份回购。然而,公司收现比极低、回款不畅,资金面并不宽裕,两次提议至今仍未开启回购。

眼下,锂电产业已进入景气下行周期,天力锂能的业绩和盈利能力骤降,且降幅远快于同行。在行业产能全面过剩的背景下,天力锂能不仅面临业绩亏损、资金短缺,还筹划股份回购,并逆势规划了数十亿元的投资项目,真实意图令人费解。

上市一年实控人过半股份质押 两次提议回购仍未实施

天力锂能主业为锂电自行车与电动工具锂电池正极材料的研发、生产和销售,产品包括三元材料、三元前驱体、磷酸铁锂材料等。

2022年8月,天力锂能在创业板上市,发行价57元,实际募资17.4亿元,超过原计划募资额10.2亿元的70%,发行市盈率达82倍。

上市后不久,高价发行的天力锂能便迅速破发,股价最低时破发幅度高达50%,目前仍比发行价低35%。

一边是高价发行后跌跌不休的股价,另一边则是尚处在禁售期的实控人不断增加的质押股份。

公告显示,在此次质押股份延期购回后,天力锂能控股股东、第一大股东王瑞庆及其一致行动人李雯、李轩累计质押股份数量2508万股,占其所持公司股份数量比例达53.50%。

面对破发严重的股价,天力锂能的实控人一面不断增加质押的股份数,另一面又让上市公司出钱“接盘”。

2023年10月17日,天力锂能公告,公司控股股东、实际控制人之一、董事长王瑞庆提议,公司以部分超募资金,即不低于5000万元,不超过1亿元进行股份回购,在未来合适的时机全部用于员工持股计划及/或股权激励计划。

2023年12月6日,天力锂能再次公告,公司控股股东、实际控制人王瑞庆、李雯、李轩共同提议,公司以部分超募资金,即不低于1亿元,不超过1.3亿元进行股份回购,回购股份将全部予以注销,减少注册资本。

然而,虽然实控人先后两次提议公司出钱回购股份用于股权激励和注销,但至今仍未回购一股。

事实上,在锂电行业内卷式竞争不断加剧的当下,天力锂能自身的资金状况并不容乐观。

Wind数据显示,2018年至今,天力锂能收现比长期维持在20%-40%的较低水平,显著低于当升科技、容百科技等同行,议价能力和话语权明显不足,回款不畅。

截至2023年三季度末,天力锂能货币资金9.86亿元,低于各类有息负债之和,可见公司的资金面并不宽裕。

产业下行期经营风险加速暴露 逆势规划数十亿元开支

“只有退潮后,才知道谁在裸泳”,这句话用来形容天力锂能颇为确切。随着新能源汽车产业发展进入低潮,锂价大跌后,天力锂能与同行在经营和风控等方面能力差距迅速暴露。

Wind数据显示,2020年至2022年,天力锂能业绩总体保持正增长,但增速低于当升科技和容百科技;今年前三季度,当产业进入景气下行期后,天力锂能业绩加速下跌,并成为三家公司中唯一亏损的企业。

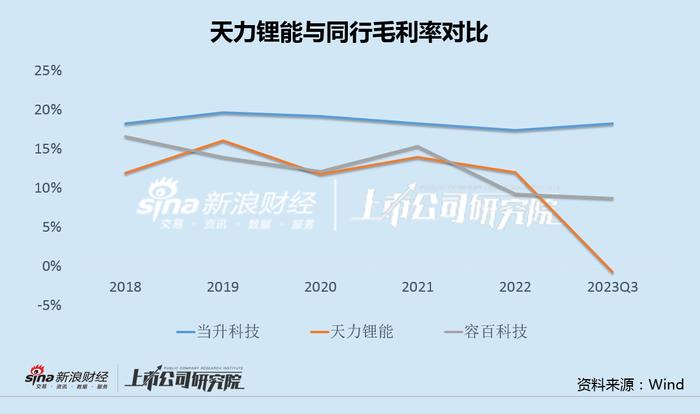

盈利能力的变化能够更加清晰的反映出不同企业之间的差距。今年前三季度,在产业进入下行期后,天力锂能的毛利率迅速下滑并转负,与同行的差距骤然拉大。

在锂电行业产能全面过剩的背景下,天力锂能不仅面临业绩亏损、资金短缺,在筹划股份回购之余,还规划了数十亿元的投资项目。

今年3月,天力锂能发布公告称,公司与新疆叶城县人民政府签署《合作框架协议》,与当地资源方在锂矿山、选厂、锂盐加工厂、锂电池材料等方面合作投资。

根据协议,天力锂能需在取得土地等指标3年内完成500万吨锂矿探采选、3万吨锂盐生产和10万吨锂电池材料生产投资任务,项目规划总投资高达60亿元。

此外,公司还布局磷酸铁锂和电池回收业务,拟在平顶山叶县投资新建年产1万吨电池级碳酸锂目,同时拟在四川雅安投资建设年产2万吨磷酸铁锂项目。

手里资金捉襟见肘,又在产业景气下行期,逆势筹划数十亿元的巨额项目开支计划,天力锂能究竟意欲何为,令人费解。