通策医疗缩水千亿背后:华宝基金750亿顶流胡洁越跌越买 产品亏250亿管理费收5亿

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:通策医疗市值大幅缩水千亿背后,是业务困在浙江区域,而投资消费属性又遭遇集采压力,相关投资逻辑大打折扣。此外,通策实控人因资金占用被立案调查,似乎又进一步拖累公司价值。然而,在这种背景下,华宝基金750亿顶流胡洁却越跌越买,这是否存在接盘嫌疑?需要指出的是,胡洁旗下产品一年半出现250亿元亏损,但这并不妨碍其给华宝基金贡献4.55亿的管理费用。

“牙茅”通策医疗遭股价与基本面双杀!

今年前三季度,出现增收不增利。数据显示,公司营业收入约21.85亿元,同比增加2.12%;归母净利润约5.12亿元,同比减少0.67%。

分季度看,通策明显呈现出增长乏力态势。值得注意的是,去年由于新冠等偶发性因素影响属于低基数,而今年第三季度业绩同比增长乏力,而环比增速出现下滑,具体如下图:

来源:wind

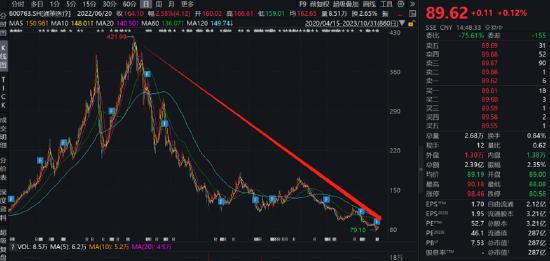

通策医疗不仅业绩持续承压,股价也大幅受挫。公司市值巅峰时为1354亿元,而今市值巅峰零头不到,市值仅剩287亿元,市值缩水超千亿。

来源:wind

股价承压背后:困在浙江区域?消费属性生变

事实上,在消费医疗赛道上,由于其具备高增长与高消费属性而被曾被投资者看好,如眼科茅爱尔眼科。而通策医疗似乎也被投资者寄予厚望,曾常常被看作牙科茅中的“爱尔”。

然而,通策医疗近年业绩表现似乎并未呈现出高成长属性。我们从区域收入看,22年公司浙江省内收入为24.8亿元,占整体收入之比为92%。显然,通策医疗的业务还过于依赖浙江省内。通策医疗未来是否具备高成长属性,其关键或在于是否能够突破省内业务依赖。

来源:公告

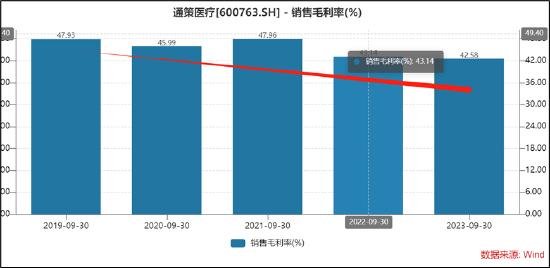

我们进一步发现,通策医疗的毛利率相比往年45%及以上水平,似乎有所下滑。2023年前三季度,公司毛利率为42.58%,2021年同期为毛利率近48%。

通策医疗毛利率下滑背后或是公司消费属性逻辑在生变。

2022 年 1 月,国务院常务会议决定,逐步扩大高值医用耗材集采覆盖面,明确要求将群众关注的种植牙纳入集采范围。 5 月,九部委联合印发《2022 年纠正医药购销领域和医疗服务中不正之风工作要点》,部署“规范牙科医疗服务和耗材收费”。 2022年 9 月 8 日国家医疗保障局发布《关于开展口腔种植医疗服务收费和耗材价格专项治理的通知》(医保发〔2022〕 27 号)。 2022 年种植牙集采的相关政策处于研究、 试点阶段,2023 年 4 月 20 日, 浙江省种植集采正式落地。

对于集采种植牙,通策医疗曾在公告中表示,“公司积累了大量中高端客户,高端种植依然保持稳定增长; 随着种植集采政策的实施,以价换量更容易形成规模效应,目前种植牙渗透率低,随着种植差异化定价,总量的快速增加仍有望形成规模化的较高增长。预计 2023 年,公司种植业务将有大幅放量,为此, 公司已储备 400 余名种植医生,有足够医生应对种植放量后的增长需求。”

然而,2023年前三季度业绩表现,似乎并未迎来相关大幅放量。公司董事长吕建明曾对外相关媒体表示,“种植颗数增加,价格下降,以量换价接近临界点。”对于这个临界点的具体时间,他未作回应。

实控人陷入诚信瑕疵 胡洁为何越跌越买是否存接盘嫌疑?

公司实控人曾因资金占用问题而被立案调查,公司实控人诚信问题是否也是拖累公司价值又一因素呢?

2022年8月22日浙江证监局便已出具《关于对通策医疗股份有限公司及相关人员釆取责令改正措施的决定》,要求对 “关联交易未披露”、“财务资助及投资出资情况披露不准确”、“上市公司独立性欠缺”三项问题进行整顿。2022年11月19日晚,通策医疗在上交所公告称,公司实控人兼董事长吕建明当日收到证监会《立案告知书》,因吕建明涉嫌信息披露违法违规,证监会决定对吕建明立案。我们于2022年8月16日,发表《通策医疗还有比集采更大雷?警惕质押爆仓与上市公司被大股东掏空风险 》一文提前发出相关风险预警提示,警惕财务资助、关联交易可能存在的猫腻。

今年三季报末,公司货币资金6.81亿元,而其他非流动资产高达7.77亿元。根据22年报资料,其他非流动资产期末余额为 7.42 亿元,其中预付房屋购置款 2.58 亿元,对联营企业杭州捷木股权投资管理有限公司提供财务资助 3.64 亿元。这里同样需要警惕相关资金流向及相关风险。

然而,在通策医疗逻辑生变,实控人出现诚信危机时,通策股价持续承压下,华宝基金的胡洁似乎出现越跌越买现象。

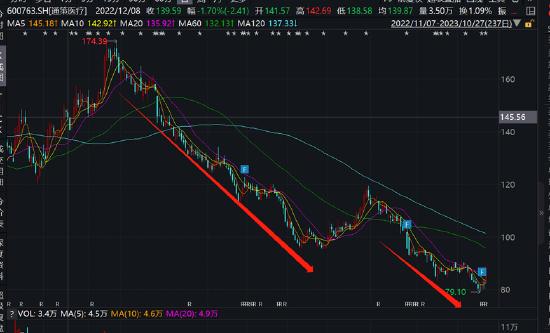

自公司去年11月底通策医疗实控人被立案调查后,公司股价出现短暂反弹,随即出现下行通道。

来源:wind

在以上背景下,我们发现,华宝基金经理胡洁通过旗下产品华宝中证医疗ETF (512170)在逆势加仓,2022年年报显示,十大流通股华宝中证医疗ETF (512170)基金持股增加71.2万股。

来源:wind

通策医疗今年一季报及半年报的十大流通股中,华宝基金经理胡洁在持续加仓。其中,一季报增持41.65万股;半年报进一步增持160.62万股。需要指出的是,通策医疗年初至今,股价跌幅超40%。胡洁为何越跌越买,有没有高位接盘之嫌?

来源:wind

根据wind资料,胡洁于2006年加入华宝基金公司,属于公司自身元老。目前,其基金管理规模超750亿元。

来源:wind

值得注意的是,胡洁逆势加仓通策的华宝中证医疗ETF (512170)回报率一般,近三年业绩回报表现普遍不佳。近3年,回报率为43.76%,而同类平均为-12.01%,大幅跑输同行。此外,该只产品的业绩排名属于行业的末位。

来源:天天基金

胡洁管理产品高达23只,一年半以来亏损超250亿元。尽管旗下基金产品大部分亏损,但这似乎并不影响其赚钱巨额的管理费用,同期管理费用高达4.55亿元。

胡洁曾管理的产品任职以来回报最差为-96.65%。值得注意的是,胡洁初始设立的产品华宝中证全指证券ETF规模超200亿元,在其任职回报为-13.88%,年化收益率为-5.48%;而其旗下在管的华宝中证医疗ETF联接A与华宝中证医疗ETF联接C,规模超70亿元,任职回报分别为-54.04%、-48.62%,对应的年化收益率分别为-8.78%、-23.62%。

来源:wind

此外,管理资产规模超3000亿的华宝基金,曾因规模过低而被清盘。8月,因连续60个工作日规模低于5000万,7年老基金华宝转型升级混合进入清算程序。截至6月末,该只基金规模仅剩0.21亿元,近1年净值下跌-8.73%。据悉,这已是今年华宝基金下第4只基金清盘,累计清盘的基金规模为0.69亿元。

2022年末,华宝基金曾提出5年内力争实现“万亿华宝”目标,如今离相关目标相距甚远。需要强调的是,在通策医疗投资逻辑生变,且实控人存在诚信的情况下,华宝顶流胡洁却越跌越买,这操盘能力让人怀疑其是否存在接盘动机?这样的操盘手法,是否值得基民信赖?有待我们进一步观察。