行业爆发,业绩放量,两年赚够20年!从濒临破产到铝基新材料龙头,新疆众和做对了什么?

来源:市值风云

在业绩增长的同时,新疆众和也提高了股东回报,这值得肯定。

提起铝行业的上市公司,风云君首先想到的是营收2,900多亿、市值千亿的中国铝业(601600.SH),又或是营收和市值都在400亿之上的云铝股份(000807.SZ)和神火股份(000933.SZ)。(注:参考2022年业绩)

最近,风云君偶然间又发现这样一家上市公司:目前市值百亿出头,2022年收入甚至不足百亿,但是,其吾股排名近来大涨,从2018年的1,370名一路挺近前200。

(来源:市值风云APP)

它就是新疆众和(600888.SH)。

废话不多说,一起来看。

特变电工入主:破产铝厂的命运转折

新疆众和的前身是乌鲁木齐铝厂,成立于1958年,后于1996年登陆上交所。

当时,其主导业务为铝冶炼加工,能源消耗高、环境污染大,产品单一、附加值低。

1998年,新疆众和化成箔工程建成投产,但市场未能迅速打开,产品质量不稳定,产量低成本高,盈利并不乐观。

在长期粗放式经营模式下,新疆众和一度频临破产。

2002-2003年期间,原控股股东新疆国有资产投资经营公司退出,将新疆众和合计3,041.9万股、29.42%股权,转让给特变电工(600089.SH)。

由此,特变电工成为新疆众和的控股股东,张新成为实控人。

也是从特变电工接手后,新疆众和转变发展方向,由过去的铝冶炼向电子元器件材料转型,主攻高纯铝、电子铝箔等高端产品。

此后,新疆众和先后投建了电子铝箔生产线精整技术改造项目、年产15,000吨联合发生产高品质高纯铝项目。

2009年,启动配套电子新材料产业规划建设热电联产项目,建设2*150MW热电联产机组及相关配套设施,为电子新材料产业提供能源支持,同时还可利用新疆煤炭资源优势,降低能源成本。

2010年,启动电子材料循环经济产业化项目,高纯铝制品生产的废渣、电子铝箔、电极箔生产的边角料全部回收,进行配比重熔,可以继续作为生产高纯铝杆等产品的原料。

2011年,投建9万吨/年新型功能结构件专用一次高纯铝项目,针对交通轻量化、电子工业用铝合金材料,开发合金产品。

以上项目投产后,新疆众和建成两条产业链:

一是“煤炭-发电-电解铝-一次高纯铝-铝合金产品”,

二是“能源-高纯铝-电子铝箔-电极箔”铝基新材料循环产业链。

之后的产能建设,主要是在这两大框架的基础上继续升级、扩产。

比如2012年投建的年产2万吨高纯铝、年产2万吨环保型电子铝箔、年产1,200万平方米高压电极箔;

2018年投建的年产1,500万平方米高性能高压化成箔、年产1,500万平方米高性能高压腐蚀箔。

2020年投建的年产15,000吨三层法高纯铝提纯及配套加工项目、年产3,000吨高强高韧铝合金大截面铸坯项目、年产500吨超高纯铝基溅射靶坯。

还有刚刚成功发行的可转债,募投项目包括高性能高纯铝清洁生产、节能减碳循环经济铝基新材料产业化、绿色高纯高精电子新材料高性能高压电子新材料等等。

现在,新疆众和对自己的业务介绍已经变为:主要从事电子新材料和铝及合金制品的研发、生产和销售,应用于电子设备、家用电器、汽车制造、电线电缆、交通运输及航空航天等领域。

新疆众和的身上,早已看不到当初那个频临破产小厂的任何踪影,取而代之的是一个扎根铝电子新材料的上市公司。

一步强,步步强

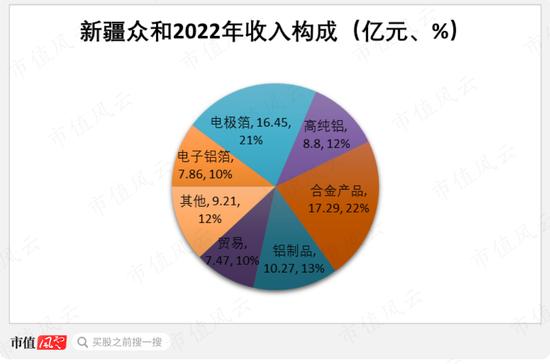

目前,新疆众和主要有三块业务:

一是电子新材料,2022年实现营业收入33.12亿元,占比43%;

二是合金产品,2022年收入17.29亿元,占比22%;

三是铝制品,2022年收入10.27亿元,占比13%。

(制图:市值风云APP)

其中,电子新材料包括电极箔、电子铝箔、高纯铝,2022年收入分别为16.45亿元、7.86亿元、8.80亿元。

这三大产品的技术门槛相对较高,是新疆众和的看家业务,也是下文的分析重点。

01 高纯铝,两个唯一

首先来看产业链上端的高纯铝。

通常,国际上将质量分数为99.0-99.85%的原铝,经过三层电解法或偏析法精练的精铝,称为高纯铝。

高纯铝的生产工艺复杂,技术壁垒较高,且纯度越高,提纯难度越大。

按照纯度,高纯铝可进一步划分成三个等级:

次超高纯铝(铝含量99.5%-99.95%);

超高纯铝(铝含量99.996%-99.999%);

极高纯度铝(铝含量99.999%以上)。

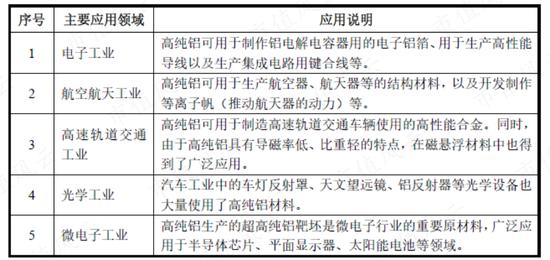

高纯铝具有强导电性、导热性、反射性、抗腐蚀性、延展性。随着对其性能的进一步认知和生产工艺的提高,高纯铝的应用领域也越来越广泛。

(高纯铝下游应用)

高纯铝可用于制作电子铝箔、集成电路用键合线、航空铝合金、超高纯铝靶等集成电路、航空航天领域、微电子领域。

未来,新能源汽车的普及、人工晶体、生物陶瓷、锂电池隔膜、航空铸造铝合金等行业的发展,都将增加对超高纯铝的需求量。

2004年以前,我国高纯铝主要来自海外企业,近几年逐渐开始国产替代。据不完全统计,到2022年,国内高纯铝已建成产能约22万吨。

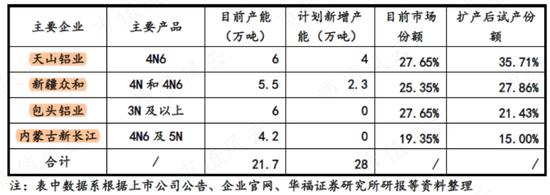

这些产能主要在新疆众和、天山铝业(002532.SZ)、包头铝业、内蒙古新长江等玩家手中,市场份额分别为25%、28%、28%、19%,差别不大。

从产能来看,新疆众和没有明显的优势。

其中,天山铝业目前拥有高纯铝产能6万吨/年,在建产能4万吨/年,合计10万吨/年;新疆众和现有产能5.5万吨/年,计划扩产2.3万吨/年,合计7.8万吨/年。

新疆众和的优势主要在工艺上。

其在2020年打通了超高纯铝基靶材坯料的工艺技术,2022年成功研发6N级超高纯铝工艺,这两项目前在国内都是唯一的。

02 电子铝箔头部企业之一

从下游应用来看,电子铝箔是高纯铝最主要的用途,占比达78%。高纯铝锭通过压延、清晰及切割等工序加工后,可制成电子铝箔。

(制图:市值风云APP)

新疆众和生产的高纯铝,既用于进一步自行生产电子铝箔,同时也直接对外销售,其中外销高纯铝数量占比约为50-60%。

电子铝箔通过蚀刻的方式,增加铝箔的表面积,制成腐蚀箔。在通过化成的方式,在其表面生成一层氧化膜作为介电质,制成化成箔。

腐蚀箔、化成箔又可统称为电极箔,后者是制造铝电解电容器的核心原材料,又被称为铝电解电容器的CPU,成本占比30%-60%。

因技术、性能、价格等方面的优势,铝电解电容器被用于新能源、工业控制、家用电器、消费电子、汽车电子、节能照明等领域。

风光发电装机量增长带来的逆变器需求增长、新能源汽车普及及配套充电桩设备建设、5G商用大面积普及等,都会增加对铝电解电容器的需求量。

受益于新能源、5G通信等行业发展,2019年以来,全球化成箔的需求量持续增长,预计2022年市场规模约182亿元,2026年继续增长至235亿元。

腐蚀技术是生产电极箔最关键、也是技术壁垒最关键的环节之一。这决定化成箔的比容高低:比容越高,需使用的电极箔面积越小,电容器体积越小。

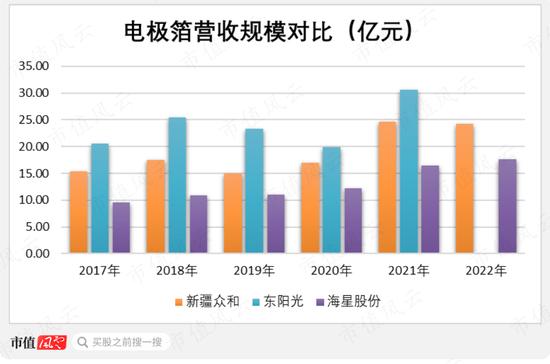

目前,国内仅新疆众和、东阳光(600673.SH)、海星股份(603115.SH)等企业掌握腐蚀技术,并可生产高端化成箔。

东阳光是在2003年切入电子材料领域,目前具备“电子铝箔-电极箔-铝电解电容器”产业链,同时还衍生出“氯碱化工-甲烷氧化物-氟化工”业务,生产电极箔腐蚀工序所需的盐酸和烧碱。

海星股份则是做电极箔材料起家,目前也专注这一环节,采购电子铝箔,加工并销售腐蚀箔、化成箔。根据2019年上市招股书,东阳光、新疆众和都是其重要的电子铝箔供应商。

产能方面,新疆众和腐蚀箔年产能2,300万㎡,化成箔年产量2,500万㎡,正在规划建设腐蚀箔年产能720万㎡。

东阳光化成箔产能超4,000万㎡,在三家公司中规模最大,2022年完成中高压化成箔扩建项目,又增加3,000万㎡,正在建设新型积层箔一期项目(产能2,000万㎡)。

海星股份目前拥有化成箔产能2,990万㎡,正在建设腐蚀箔年产能2,820万㎡,化成箔年产能1,570万㎡。

现有产能也决定了三家公司电极箔相关业务的收入规模:东阳光最大、新疆众和次之,海星股份最后。

(注:东阳光2022年数据未披露。制图:市值风云APP)

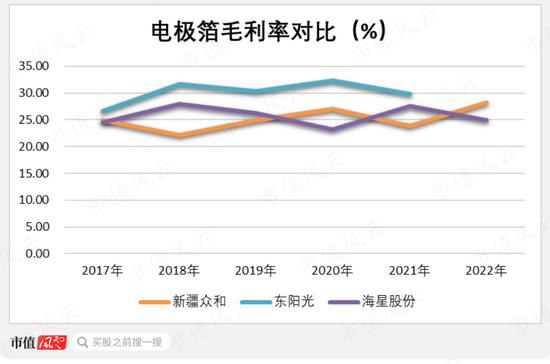

盈利能力方面,东阳光电极箔业务的毛利率最高,整体差距不明显。

(注:东阳光2022年数据未披露。制图:市值风云APP)

综合来看,新疆众和的电极箔已经处于行业头部,未来孰优孰劣主要在于谁能够在高端电极箔这一弱项上能够有更多更深的突破。

行业爆发,业绩放量

01 两年赚够20年

新疆众和围绕着新电子材料不断做加法,成果也体现到了业绩里。

2003年以来,新疆众和的营业收入小有波动,整体增长明显,基本看不出铝行业的周期性波动。

根据最新的年报,新疆众和2022年实现营业收入69.89亿元(扣除贸易业务后),在2021年突破60元之后,继续保持增长。

(制图:市值风云APP)

2023年上半年,新疆众和实现营业收入32.42亿元。虽然未披露具体板块的收入,但从公告披露来看,受消费电子市场疲软影响,电极箔、电子铝箔等板块收入都同比减少。

相比之下,利润的周期性表现明显。特别是在2010年之后的周期底部,新疆众和一度因为资产减值陷入亏损。

(制图:市值风云APP)

这期间,新疆众和的研发和产能扩建并没有停下,并完成了高纯铝、电子铝箔等板块的产品升级和产能建设。

随之而来的就是航空航天、集成电路、新能源、电子消费、5G等行业发展,对高纯铝、电极箔等新材料需求增长,新疆众和的业绩开始放量。

2021年、2022年,新疆众和分别实现归母净利润8.53亿元、15.48亿元,分别同比增长了143%、81%。

这两年的合计归母净利润24亿元,而过去20年的总和不过18亿元。

不过这里面,投资收益也作了不少贡献:2022年共计9.81亿元,占营业利润的60%,主要来自其参股的天池能源近两年受益于煤价大涨。

按照新疆众和的说法,其投资天池能源主要是基于产业链安全,对冲煤炭价格波动而导致的发电成本及外购电力成本的波动。

2023年上半年,同样是受益于这笔投资收益,收入明显下滑的同时,归母净利润却实现8.22亿元,同比小幅增长4.34%。

其实,即便扣除投资收益的贡献,利润相比往年也是有明显好转的。

02 现金流好转,开始回报股东

从资本支出可以看出,新疆众和的大规模产能建设主要集中在2011-2013年期间。

因此,这期间的自由现金流也是大幅流出状态。

(制图:市值风云APP)

随着业绩开始放量,产能扩建的步伐放慢,新疆众和的自由现金流也开始好转。

(制图:市值风云APP)

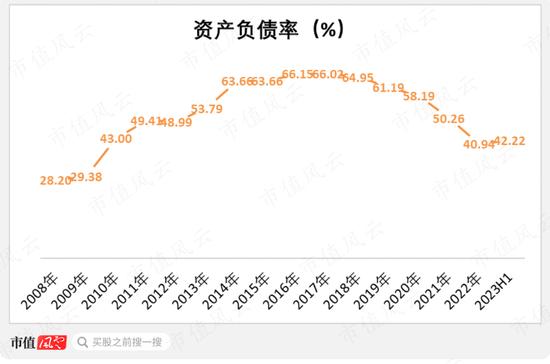

与此同时,新疆众和的资产负债率也开始降低,2023年6月末将至42.22%。

负债率的好转还要感谢定增募资。

在1996年首发上市之后,新疆众和分别在2008年、2011年、2019年定增募资,2021年配股募资,合计53亿。

今年8月,新疆众和发行可转债募资13.80亿元,合计募资额增至68亿元。

对比来看,新疆众和的分红并不尽如人意,累计派现金额只有12.84亿元。

好消息是,在业绩放量的2021年、2022年,新疆众和分别派现2.56亿元、4.73亿元,后者的规模是往年累计金额的一半以上。

在业绩增长的同时,新疆众和也在提高股东回报,这值得肯定。

特变电工入主新疆众和,带领其从铝冶炼转向电子新材料,并开始了改头换面之旅。

有了方向和目标的新疆众和,在此之后,新疆众和建成“能源-高纯铝-电子铝箔-电极箔”产业链,并在此基础上扩产升级,也有了高纯铝、电极箔两大看家业务。

往小了说,这与学生时代立个远大目标,并不时被老师耳提面命,差不多一个道理。做企业也是如此,有了目标和方向,才能更加有效的为之努力。

虽然单拎出来这两个业务放在行业里,新疆众和的产能、收入、盈利等方面并没有碾压对手的优势。

但毕竟行业里各个玩家的玩法不尽相同,就拿“电极箔”来说,除了新疆众和,还有开始就专注于此的海星股份、从传统铝箔突破至此的东阳光、借电容器向上延伸的江海股份。

新疆众和能够挤进行业头部行列,并在为数不多的玩家里找到自己的生存路径,担得起吾股大数据目前给出的排名。