利来智造IPO:两年半估值翻了4.3倍,中信证券突击入股后又保荐!还因违法延长劳动者工作时间被罚

来源:慧炬财经

此次IPO,中信证券"PE+保荐"的模式格外引人注目。

作者 | 萧风

微信公众号 | huijufinance

在2023年下半年证监会宣布"阶段性收紧IPO节奏"后,沪深两市IPO审核进展降速明显,不过当时间进入到2023年12月最后一周时,20家公司IPO井喷式获得受理。

苏州利来工业智造股份有限公司(下称:利来智造)无疑正是其中的一员。

此次IPO,利来智造前期推进速度相对较快。早在2023年6月19日,利来智造就与中信证券签署了辅导协议,旬月后的2023年7月3日,利来智造在江苏监管局完成辅导备案登记,直至2023年12月29日成功递表深交所主板并获得受理。

公开信息显示,利来智造主要从事汽车和家电零部件产品的研发、生产和销售,主要产品包含汽车及家电用铝材、钢材剪切件,以及车身部件、底盘件、座椅骨架及电视机背板等冲压件,重点客户包含国内外的各大知名企业,诸如T公司、蔚来、捷豹路虎、三星电子、博西华、小米等国内外第一梯队汽车。

从基本面上看,在2020年至2022年的三年中,利来智造营收飞速增长是不争的事实。

从2020年20亿出头的营收,到2022年已达37.81亿规模,三年37.18%的营收复合增长率,不可谓不优秀。

在此基础上,利来智造还实现了三年净利润年均60.86%的复合增长率,这似乎给了利来智造IPO必胜的加持。

不过随着一纸招股书的披露,利来智造诸多问题隐现,资产负债率高企风险暗藏、货币资金和有息负债快速增长的合理性有待进一步说明,中信证券既入股又保荐一鱼双吃,使得利来智造IPO备受关注,而逐年走高的应收账款也是其上市路上不可忽视的重要隐患。

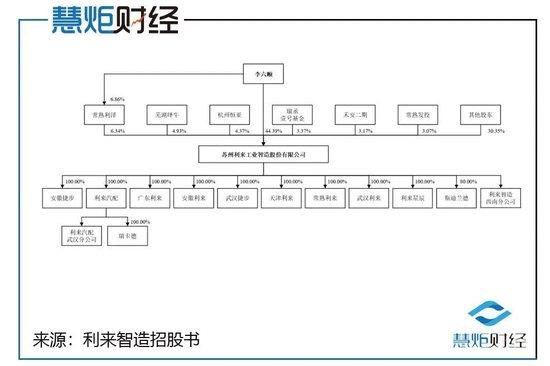

李六顺控制44.83%股权

两年半估值翻了4.3倍

新能源汽车赛道千帆争竞,上下游吸引了大量资本涌入。慧炬财经梳理发现,报告期内利来智造共进行了5次增资,1次股权转让,而明明"钱"景一片大好,但彼时的第二大自然人股东高坚霄却选择了转让股权,套现了5940.77万元。

招股书显示,公司前身利来有限成立于2004年5月24日,由自然人李六顺和高定国共同出资设立,注册资本200万元,其中李六顺持股90%,高定国持股10%。

股权结构显示,李六顺为公司的控股股东及实际控制人,其直接持有公司44.39%的股权,并通过常熟利泽间接持有公司0.44%的股权,合计持有公司44.83%的股权。

纵观利来智造的股本演变史,其在短时间内多次增资,公司估值也是水涨船高。

2021年7月,利来智造进行了第一次增资,常熟利泽出资7200万元,认缴1800万元注册资本,增资价格为4.00元/出资额。值得注意的是,常熟利泽共有44名合伙人,董秘王剑持股比例最高为15.97%,实控人李六顺持股比例次之为6.86%。

引人注意的是在2021年6月,高坚霄将其持有的7.82%的股权以5940.77万元的价格转让给芜湖绎牛,转让价格为4.24元/出资额,此时公司估值为7.6亿元。

2021年12月,利来智造第二次增资,禾安二期、十月棣华、湖州宇向、胡伟、崇光智行、浙富聚雅、安华创新等7名外部股东出资1.35亿元认缴3181.39万元注册资本,增资价格为4.24元/出资额,此时公司估值为8.95亿元。

一个月的2022年1月,利来智造进行了第三次增资,芜湖高新毅达、芜湖镜湖毅达、六安中安、益沣未来、祥禾涌骏出资8049.99万元认缴1897.06万元注册资本,增资价格为4.24元/出资额,此时公司估值为9.76亿元。

时间来到2022年7月,利来智造开启了第四次增资,蚌埠基金、合肥建恒、六安安元、瑞丞壹号基金、国元创新、十月新兴、海贝投资和武汉环大学基金等八名投资者以1.89亿元认缴3620.69万元注册资本,增资价格为5.22元/出资额,此时公司估值一举突破10亿元达到13.89亿元。

五个月后的2022年12月,利来智造进行了递表前最后一次增资,中证投资、禾安二期、十月新兴、华富瑞兴、芜湖镜湖毅达、奇致正合等6名投资机构出资1.1亿元,认缴1774.2万元注册资本,增资价格为6.20元/股,此时公司估值来到了17.6亿元。

此次IPO,利来智造拟募集资金10亿元,发行股票数量不超过9470万股,占发行后总股本的比例不低于25%,按此计算其目标估值为40亿元,这也意味着两年半时间估值翻了4.3倍。

单价跳涨下的业绩暴增

难掩体量不及同行的现状

在最近三年半的IPO报告期内,不断增长的营收,无疑是利来智造此次申报深交所主板最有力的筹码。

财务数据显示,2020年至2023年上半年,利来智造营业收入分别为200925.41万元、307036.27万元、378090.17万元、194984.19万元,2021年及2022年同比增长率分别为52.81%、23.14%;同期间,净利润分别为4412.47万元、7704.41万元、11418.31万元、4806.60万元,2021年及2022年同比增长率分别为74.61%、48.20%。

在2021年,利来智造以52.81%的增速跨入了30亿营收的门槛,到了2022年又进一步增至37.81亿元,三年营收暴增了88.17%这也奠定了其主板上市符合大盘蓝筹的数据指标。

2022年,是利来智造此次IPO最为关键的一年,在这一年,利来智造实现了营收和利润的双双大幅增长,营收在实现37亿元大关的同时,净利较2020年大增了1.6倍。

显然,正是2022年业绩脱胎换骨的变化,让利来智造有了此次冲击IPO的勇气。

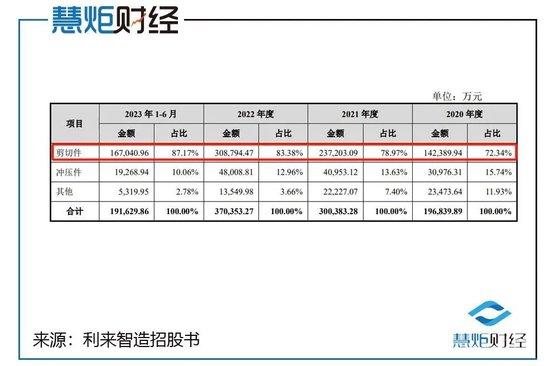

公开信息显示,利来智造主营产品主要由两大部分组成——剪切件和冲压件。

事实上,利来智造主营收入绝大部分皆来自于其剪切件产品。

数据显示,2020年至2023年上半年间,利来智造主营收入的72%以上皆来自于剪切件产品,这三年半间,剪切件产品为利来智造所带来的营收分别为14.24亿元、23.72亿元、30.88亿元和16.7亿元,而其来自于冲压件的收入分别仅为3.1亿元、4.1亿元、4.8亿元和1.93亿元。

时间进入2021年,利来智造最重要的产品剪切件销售单价大幅上涨了65.44%,当年来自该业务的收入同比上涨了66.59%,高达23.72亿元。

慧炬财经注意到,报告期内,利来智造主要产品剪切件和冲压件的单价逐年上涨。2020年剪切件销售单价分别为5.96元/kg,到了2021年暴增至9.86元/kg,到了2022年又进一步涨至10.69元/kg,与此同时冲压件产品单价也是一路上扬,2020年、2021年、2022年分别为6.52元/件、7.08元/件、8.72元/件。

也就是说,在2021年利来智造营收大幅增长超过30亿规模的背后,如果不是剪切件产品销售单价暴涨,利来智造是很难实现业绩暴增的。

2022年,利来智造剪切件产品的收入一举突破30亿,同比增长了30.18%。

显然,剪切件产品的增长,是利来智造IPO在报告期体现经营业绩稳定、规模较大的关键。

那么经过了2022年的爆发式增长,剪切件产品能否保持持续性增长,也将是监管层考察利来智造IPO是否符合主板规模性、持续性的重要指标。

值得一提的是,利来智造近年内就销售规模而言,似乎符合了其此次IPO申请深交所主板上市的"行业龙头大蓝筹"的定位。但与国内同行业真正的龙头公司相比,利来智造与其在业务体量上的差距却是在短期内难以逾越的。

在招股书中,利来智造共列举了华达科技、英利汽车、海联金汇、福然德和合肥高科等5家公司用来对比。以2022年数据为例,该年度上述公司的营业收入分别为49.03亿元、50.94亿元、78.44亿元、103.42亿元、9.19亿元,而利来智造营收仅为37.81亿元,仅高于合肥高科位于同行第二低。

毛利率震荡走低不容忽视

研发投入比大幅低于同行

除此之外,利来智造毛利率情况也是其上市路上不可忽视的问题,随着营收净利润双双走高,其作为衡量企业盈利能力的最重要指标——毛利率却在震荡中走低。

2020年时,利来智造的主营业务毛利率还能达到10.60%,到了2021年,毛利率则下滑至10.27%,时间来到2022年,其毛利率下滑的趋势得到遏制小幅回升至10.94%,不过步入2023年上半年后又下滑至9.94%。

慧炬财经注意到,汽车零部件和家电零部件的毛利率报告期内一路走低,其中汽车零部件毛利率从2020年的14.77%一路下滑至2023年上半年的11.68%,下滑了3.09个百分点;家电零部件毛利率从2020年的7.84%一路下滑至2023年上半年的5.50%,下滑了2.34个百分点。

就2023年上半年汽车零部件产品和家电零部件产品毛利率双双下滑,利来智造给出的解释是"2023年为扩大销售,适当调整价格策略所致。"

需要指出的是,利来智造的毛利率均低于同行平均水平,仅在2022年略为高于同行。

数据显示,利来智造同行可比企业在2020年至2023年上半年这三年半中,除了2022年外平均毛利率皆高于11%,分别为11.42%、11.22%、9.04%、11.20%。

除了以毛利率为代表的盈利能力在震荡中走低,利来智造的研发投入指标,也同样在走低。

招股书披露,2022年,其研发投入费用为3064.81万元,较2021年的3378.17万元出现下滑。在研发投入占营收比重上,从2020年的1.34%、2021年的1.10%逐年下滑至2022年的0.81%,到了2023年上半年进一步走低至0.75%。

同样,利来智造的研发投入比也低于行业平均水平。

在2020年和2023年上半年间,利来智造可比企业的研发投入比平均分别为2.81%、2.74%、2.64%、2.53%。

"注册制下主板企业,虽然并不如创业板更加强调创新属性,但这不等于研发投入就不重要了,要保持大盘蓝筹股所特有的规模性和持续性,研发投入过低是很难保持住行业代表性地位的。"一位深圳资深保荐代表人告诉慧炬财经。

在研发投入方面与同行可比企业相较处于劣势的利来智造,如何向投资者讲好未来故事进而向监管层证明其具有行业代表性,可能是其接下来的重点。

中信证券既入股又保荐一鱼双吃

一年时间账面浮盈70.32%

此次利来智造IPO之所以备受关注,中信证券一鱼双吃“投”、“保”模式格外引人注目。

招股书显示,中信证券为此次利来智造IPO的保荐机构。

据利来智造披露的股东名单显示,受中信证券100%控制的中信证券投资有限公司(简称:中证投资)持有利来智造2.27%的股份。

慧炬财经梳理发现,此前IPO项目中不乏投行"PE+保荐"的模式,由于这种模式涉嫌利益输送和能否秉承客观公正原则广受质疑,进而备受监管层审慎看待。

需要指出的是,从中证投资入股利来智造的时间点上看,明显属于监管层界定的突击入股范畴。

如果此次利来智造IPO顺利通过审核并最终成功获得注册,那么,在该项目上"一鱼双吃"的中信证券将显然成为最大赢家。

以利来智造此次IPO的融资计划,即发行不超过9470万股用以募集高达10亿资金测算,其IPO的发行价将至少在10.56元/股以上。

那么届时中证投资持有的645.16万股的市值便将达到6812.89万元以上,与2022年12月中证投资获得该部分股权的成本4000万元相比,账面盈利2812.89万元,暴增了70.32%。

“近期监管部门加大了对保荐机构在IPO项目上履职尽责不到位的监管处罚,例如海通证券保荐的江苏沃得机项目因其未勤勉尽责被警示,而那些在自己保荐的项目中又持股比例较大的券商,容易产生利益输送行为,能否公平公正履职有待观察,毕竟这种模式给人以遐想空间。”,北京一位资深投行人士对慧炬财经表示。

货币资金和有息负债快速增长

合理性有待进一步说明

翻阅招股书,值得注意的是,利来智造财务结构呈现明显的“存贷双高”特征,而拟IPO企业的‘存贷双高’问题,又是近年来监管层对IPO审核中比较重视的关键问题。

据了解,存贷双高,一般是指企业货币资金和有息负债同时处于较高的水平,一边是账上趴着高额银行存款,一边存在大规模有息负债,其合理性、货币资金真实性待确定。

据利来智造招股书显示,2020年至2023年上半年,其货币资金增长迅猛,从2020年的3734.87万元、2021年的2.15亿元、2022年的5.12亿元增长到2023年上半年的7.07亿元。同时,在2023年上半年,在利来智造账上还有其他流动资产1322.86万元。

与此同时,利来智造短期借款也在迅速爆增,2020年底还仅为3.47亿元,到2023年上半年时,其短期借款已高达10.31亿。

在2023年上半年,利来智造的利息费用已高达3016.46万元,但同期利息收入仅为152.4万。

“存贷双高不合理性在于企业保留大量货币资金的同时大量举债,这无疑会给企业带来不必要的利息费用,增加财务成本。监管层如果发现企业存在疑似存贷双高情况,会要求从货币资金、借款与利息收入等方面说明存贷双高的原因。” ,上述投行人士告诉慧炬财经。

资产负债率高企远超同行

流动比率速动比率双低

报告期内的资产负债率高企,也使得利来智造此次IPO格外惹眼。

数据显示,与同行业上市公司进行对比,在过去的几年中,利来智造的资产负债率明显高企。

而其资产负债率常年维持在67%以上,也使得利来智造面临更为严峻的经营压力考验。

招股书显示,2020年至2023年上半年间,同业可比公司的资产负债率(合并)均值分别为47.51%、48.53%、45.29%、43.93%,相较而言,利来智造的资产负债率则显得过高。

虽然其2021年资产负债率由2020年的72.90%下降至69.19%,到了2022年又跌至67.25%,呈现持续走低趋势,但那超过67%的资产负债率,依然成为缠绕在利来智造头顶的一大难题。

慧炬财经注意到,利来智造在资产总规模和盈利增长的情况下,负债规模也是一路走高,从2020年的10亿元攀升至2021年的15.18亿元,2022年高达22.54亿元,到了2023年上半年为23.75亿元,一举超过了2022年全年。

虽然最近两年负债率稍显得到控制,但利来智造目前的资金严峻之态并未得以解除。

从资产负债表明细看,报告期的2020年至2023年上半年,利来智造的流动负债分别为8.73亿元、12.9亿元、19.18亿元、20.61亿元,主要为短期借款、应付账款。

截至2023年上半年末,利来智造短期借款10.31亿元,一年内到期的非流动负债9392.94万元,二者合计11.25亿元。

此次IPO,利来智造计划募资10亿元补流2.5亿元,如果IPO一旦成行,无疑或将缓解利来智造那高企的负债率。

对于资产负债率较高,利来智造在招股书中表示,"公司融资渠道相对有限,通过向银行借款补充营运资金,由此导致资产负债率较高。"

短期偿债方面,利来智造的流动比率和速动比率处于偏低水平,公司或面临短期偿债风险。报告期内,利来智造流动比率为0.94、1.07、1.18、1.12,低于行业平均的1.61、1.58、1.72、1.81;速动比率分别为0.67、0.82、0.82、0.81,低于行业平均的1.12、1.03、1.21和1.27。

偿债压力不断增加的同时,利来智造的应收账款也在逐年攀升。报告期各期末,利来智造的应收账款余额分别为5.05亿元、8.23亿元、9.05亿元、9.7亿元。

对此,利来智造解释称应收账款余额较高主要是收入规模持续增长所致,报告期各期末应收账款余额占当期营业收入的比例分别为20.98%、21.62%、22.85%、24.05%。

在业内人士看来,资产负债率常年维持在六成左右,说明企业过度依赖债务融资,财务风险较大,容易出现偿债困难等问题。一般来说,资产负债率过高,监管部门会怀疑公司是否存在着较大的经营风险。

因违法延长劳动者工作时间被罚

卖车给实控人哥哥公允否待榷

近日,一段北京某科技公司女高管违法解聘员工的视频引起广泛关注。事实上,劳动领域的焦点不仅仅局限在"我就是违法"的言论,用人单位违法延长劳动者工作时间被处罚的事件也是屡见不鲜。

翻阅招股书,利来智造子公司处罚不断,在10起处罚中,一起因延长工作时间违反《劳动法》被处罚的事件颇为引人注目。

慧炬财经注意到,据苏园人社察罚字﹝2021﹞第3号处罚书显示,2021年12月10日,子公司利来星辰因违反规定延长劳动者工作时间,违反了《中华人民共和国劳动法》第三十六条、第三十八条、第四十一条之规定,被苏州工业园区人力资源和社会保障局责令整改,并处罚款141500元。

据了解,《劳动法》对劳动者的工作时长设置了上限。其中,第三十六条规定,国家实行劳动者每日工作时间不超过八小时、平均每周工作时间不超过四十四小时的工时制度。另外,第三十八条中提及,用人单位应当保证劳动者每周至少休息一日。

在第四十一条中规定,用人单位由于生产经营需要,经与工会和劳动者协商后可以延长工作时间,一般每日不得超过一小时;因特殊原因需要延长工作时间的,在保障劳动者身体健康的条件下延长工作时间每日不得超过三小时,但是每月不得超过三十六小时。第四十三条中明确表示,用人单位不得违反本法规定延长劳动者的工作时间。

对此,利来智造表示,收到处罚决定书后,已及时足额缴纳罚款,并按照法律法规的规定就相关违法行为进行整改、对于此次一般失信行为,公司已于2022年4月申请信用修复,经查询信用中国网站公示信息,利来星辰信用修复已完成。

另外,利来智造的一宗关联交易也比较惹眼。

招股书显示,2022年和2023年上半年,利来智造分别向李神保和高坚云出售车辆,价格分别为7.08万元、0.53万元,尤其是高坚云购买车辆的价格仅为0.53万元,这不由得令人生疑其究竟购买的是何种车辆价格可以低至于此。

那么,李神保和高坚云究竟又是何许人也呢?

慧炬财经梳理发现,李神保为实际控制人李六顺的哥哥,其为南京顺园的法人持股15%,而李六顺持股75%。

而高坚云的身份为何,招股书并没有予以披露,不过早前持股8.09%的股东名叫高坚霄,高坚霄还是子公司利来汽配、常熟利来的法人,高坚云与高坚霄二者名字仅相差一字,其二者关系似乎呼之欲出。

那么,李六顺、高坚云向利来智造购买车辆,这次买卖的定价是否公允,是否牵涉利益输送?又是否侵害了公司资产和其他股东利益?尚需利来智造未来给出进一步的解释。

业内人士分析指出,紧密的关联交易难免会让市场、投资者产生"是否会侵害公司独立性与资产完整性,从而损害公司利益"的疑问,监管层尤为关注的是关联交易的商业合理性、程序合规性及价格的公允性。

在沪深交所IPO破冰的当下,选择在此时递表,利来智造可谓底气十足,不过业绩虽然靓丽却难掩诸多问题暗藏,此次能否成功闯关,慧炬财经后续将持续关注!