交易所三次问询毛利率合理性,过度依赖比亚迪的鹰峰电子IPO前景堪忧

3月19日,上海鹰峰电子更新了创业板IPO审核第三轮问询回复意见。海豚财经注意到,IPO公司经历监管三轮问询的情况较为少见。以2022年为例,创业板拟IPO企业共402家,经历三轮问询的企业只有87家,占比不到22%。据海豚财经不完全统计,截至2024年3月20日,深交所创业板IPO更新问询意见的公司有74家,其中第三轮的仅有8家,占比约11%。

另外,2023年A股IPO上会企业共计12家被否,其中因为持续经营能力、成长性、毛利率问题被否的共有6家,占被否企业的一半。海豚财经注意到,这三大问题恰好也是鹰峰电子在三轮问询中被交易所反复重点质问的话题,而这些问题的背后,都与鹰峰电子第一大客户比亚迪密切相关。

成也比亚迪,败也比亚迪

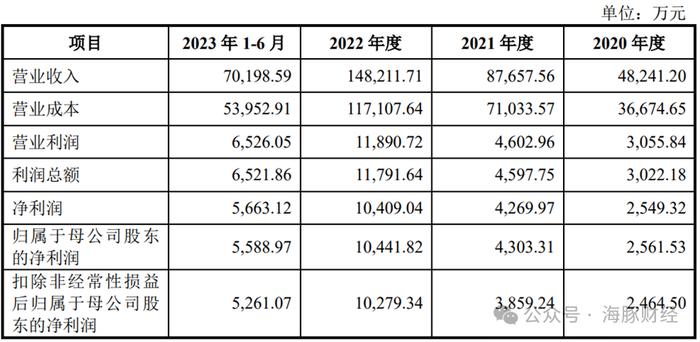

招股书显示,鹰峰电子是电力电子被动元器件生产企业,主要从事电容、电感、母排、电阻等产品的研发、生产和销售,其产品在新能源汽车、风电光伏、工业自动化等领域都有应用。2020年至2022年,鹰峰电子的营业收入分别为4.82亿元、8.77亿元、14.82亿元,实现归母净利润分别为0.26亿元、0.43亿元、1.04亿元。

海豚财经注意到,鹰峰电子尚未上市,其业绩已经初显放缓甚至下滑的迹象。2023年,鹰峰电子营业收入同比下滑5.91%,扣非后归母净利润下滑3.05%。

2024年1季度,鹰峰电子预计营业收入约3.17亿元,同比增长约1%;净利润约为2200万元,同比下降4%;扣非后净利润约为2200万元,同比增长4%。

从招股书看,鹰峰电子2023年的业绩滞涨,2024年的业绩亦不乐观,未来成长性不确定性大增。

另外,根据鹰峰电子调整后的融资额预估,其发行价为每股25.16元,与其招股书中列示的可比公司估值相较,明显偏高。如果未来成长放缓或没有成长,目前估值水平可能面临较大压力。

从营收来源看,新能源汽车领域的营收2023年同比减少16.03%,毛利率减少3.13%,降幅较大。在招股书中,鹰峰电子解释称,2023年公司主营业务收入下降主要系向比亚迪销售产品收入降幅较大导致。

海豚财经注意到,鹰峰电子营收过去几年间迅速增长,主要得益于其在新能源汽车领域收入规模的扩大。

招股书显示,早期鹰峰电子的产品主要应用于风电光伏、工业自动化领域,2020年,鹰峰电子这两大领域的收入占比还高达86.23%。从2021年开始,鹰峰电子经营重心向新能源汽车领域倾斜。

2020年至2022年,鹰峰电子在新能源汽车领域的收入规模分别达到了0.49亿元、3.23亿元、9.27亿元,营收占比分别为10.29%、37.26%、63.70%。三年间,鹰峰电子实现了新能源汽车领域334.52%的复合增长率。

鹰峰电子在新能源汽车领域的成功,则离不开比亚迪的大力支持。2020年,比亚迪还只是鹰峰电子新能源的第五大客户,2021、2022年比亚迪成为其第一大客户。

2020年至2022年,公司对比亚迪销售收入分别为2457.01万元、21552.73万元、62701.45万元,来自比亚迪的销售收入占鹰峰电子主营业务收入分别达到了5.15%、24.89%、43.11%,占同期新能源汽车领域的销售收入分别49.0%、66.9%、67.6%。

然而2023年,鹰峰电子高速增长的势头戛然而止。2023年,鹰峰电子对比亚迪销售收入下跌至4.46亿元,同比下滑28.8%。

在监管第三轮问询的回复中,鹰峰电子表示,其2023年和2022年的业绩基本持平,毛利额分别为3.11亿元和 3.13亿元,出现了滞涨苗头。其中,新能源汽车领域毛利率从2022年的1.79亿元下跌至1.26亿元,降幅30%;风电光伏领域的增长虽然不错,但该领域的竞争比新能源汽车领域更为激烈,后续可持续性存在疑问。

利润可成长,成长又可持续,这是健康上市公司的必备要素。监管对鹰峰电子三轮持续追问的成长性、持续性及毛利率问题,实际上是息息相关的,而与比亚迪相关的业务,则是考察的重中之重。

鹰峰电子业绩滞涨与比亚迪密切相关。招股书显示,鹰峰电子对比亚迪销售的主要是薄膜电容和升压电感两大产品。

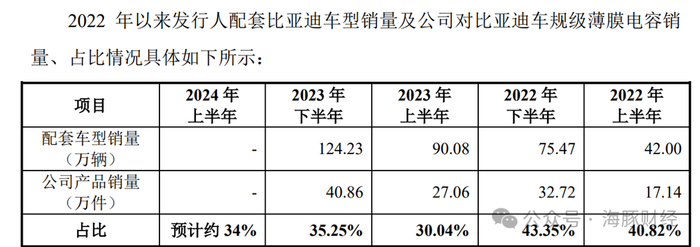

先看薄膜电容。2023年,鹰峰电子对比亚迪销量为67.92万件,同比增长36.21%;但是,2023 年下半年,鹰峰电子向比亚迪销售的车规级薄膜电容产品单价环比下降32.74%,同比下降49.15%,价格几乎腰斩,导致销售收入同比下降36.50%。

大幅降价之后,鹰峰电子2023年下半年对比亚迪车规级薄膜电容产品毛利率只有6.22%,同比减少9.65个百分点。

值得关注的是,降价趋势并没有结束。鹰峰电子在招股书中坦言,比亚迪2022年底开始采取电子竞价模式确定产品供应商和供应价格,采取该模式确定的产品供应价格相对较低,使得鹰峰电子向比亚迪销售的车规级薄膜电容产品销售单价呈现下行趋势。

结合国内车规级薄膜电容产品产能大幅扩张势头,未来产品价格将进一步承压,鹰峰电子在该产品上的毛利率水平恐怕很难承受住行业的激烈价格竞争。

车规级升压电感方面,鹰峰电子同样遭遇了销量上升,价格腰斩的惨烈现实。

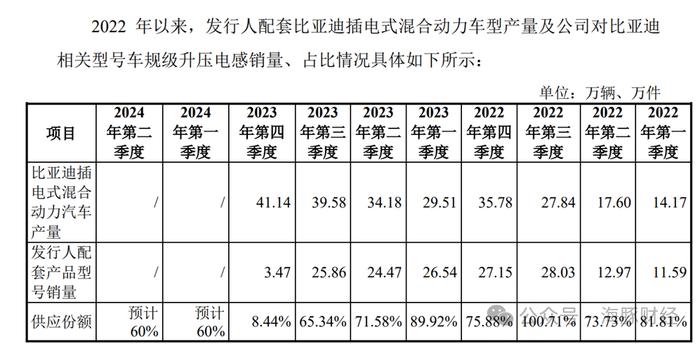

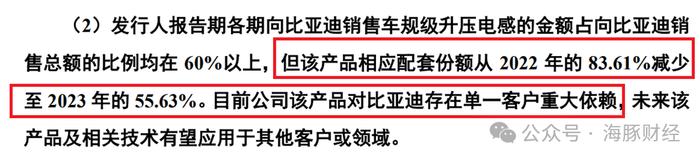

2022年,鹰峰电子向比亚迪销售79.71万套升压电感,2023年销售80.34万套,其中,2022年下半年及2023年上半年,鹰峰电子配套于比亚迪插电式混合动力汽车的升压电感销量配套比例均高于80%。

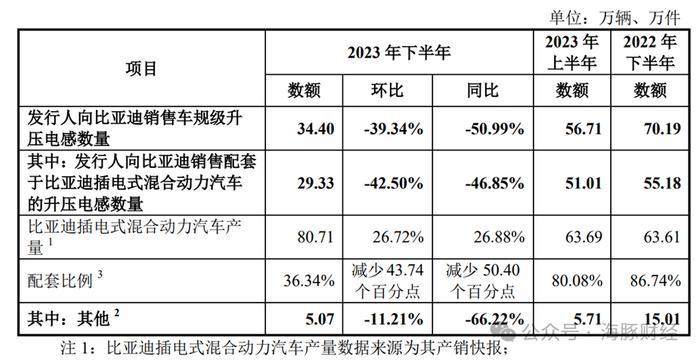

2023年下半年起,比亚迪开始引入新的车规级升压电感供应商,鹰峰电子产品的配套比例降低至36.34%,车规级升压电感销售数量为34.40万件,同比下滑50.99%。

除了销量腰斩,2023年下半年,鹰峰电子向比亚迪销售的车规级升压电感产品单价环比下降33.24%,较去年同期同比下降39.78%。受此影响,2023年下半年,鹰峰电子对比亚迪升压电感产品毛利率同比下滑18.68个百分点。

虽然鹰峰电子在回复函中辩称,来自比亚迪的收入金额和毛利金额占公司营业收入金额和毛利金额的比例均未超过50%,公司对比亚迪不构成重大依赖。但从2023年下半年和2024年一季度的财务数据看,对比亚迪两大产品的销量和价格“双杀”已经严重影响鹰峰电子的成长性,2024年,比亚迪压价对其业绩的负面影响将进一步显现。

此外,鹰峰电子也承认,车规级升压电感产品对比亚迪存在单一客户重大依赖。

比亚迪半年竞价一次的模式对鹰峰电子的影响较大,实质上导致了“增收不增利”,甚至是增收减利的现象。对于鹰峰电子向其他客户销售产品也带来了糟糕影响,在新能源汽车行业降本增效的大氛围下,其他厂商预计会向比亚迪看齐,采购竞价模式,这对公司未来的产品价格和毛利率影响都是致命的。

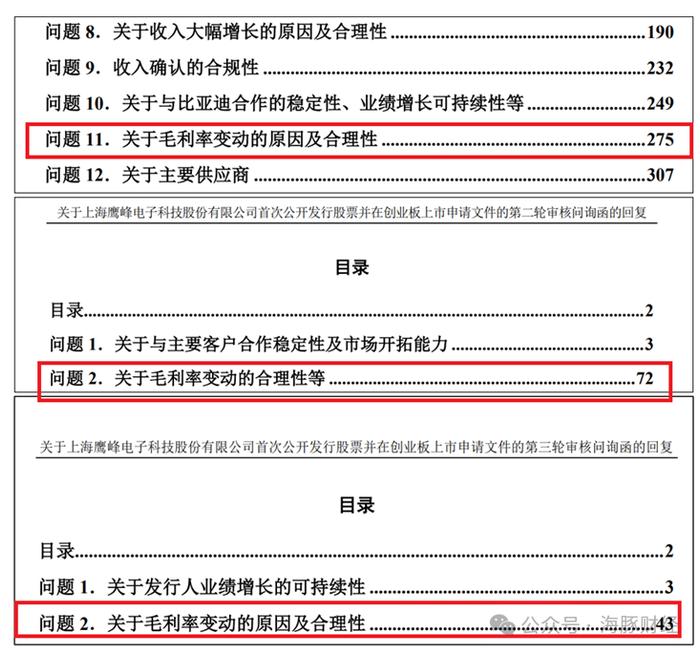

交易所三次问询毛利率合理性

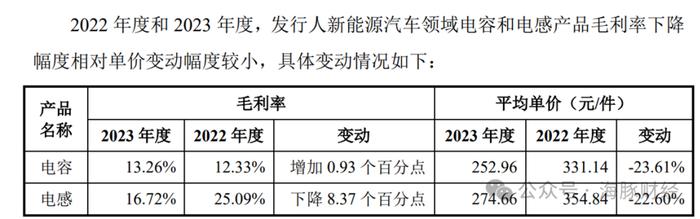

正常而言,产品单价与利润成正比关系,价增则利增,价跌则利跌。但是,招股书显示,鹰峰电子对比亚迪产品单价大跌,对毛利率变动的贡献仅减少3.7个百分点,且整体产品毛利率仅下降2.13个百分点。如此矛盾的现象,引发深交所在三轮问询函中反复追问,鹰峰电子产品价格变动对毛利率变动影响较小的原因及合理性。

例如,2022年和2023年,鹰峰电子电容产品平均单价下降23.61%,但毛利率不降反升,从12.33%提高至13.26%;电感产品平均单价下跌22.6%,毛利率从25.09%下降至16.72%。

交易所三轮问询紧盯毛利率问题,也说明对鹰峰电子及其保荐人相关披露与回复的真实性与完整性并不满意。

毛利率问题一般都会成为财务信息披露中的首要风险,在比较严重的情况下还要作为重大事项,以提示投资者对经营风险的判断。实践中,毛利率是最容易被操纵的环节,比如收入确认时间的改变,其真实性、完整性和截止正确性对毛利率都会产生重大影响,因而这也是审计中最关键的环节之一,同样也会被监管重点关注。

就鹰峰电子而言,前述毛利率的矛盾之处在最初的招股书中并未明示,而是在经历了监管的三轮问询,才最终道出了其中的关键,即调节不同产品的销售占比,鹰峰电子同时表示,这是公司的销售策略。事实上,在风电光伏和工业自动化两大领域,也都是调整了相关产品的销售占比,从而达到强化平均毛利率的效果。

针对毛利率矛盾的问题,鹰峰电子在回复函中提及了三种方式:产品结构优化、客户多元化和降本增效。

其中,产品结构优化实质就是缩减低毛利产品的销售占比。对投资者来说,这实际上掩盖了主营业务的真实状况。这种方式对于鹰峰电子的固定成本分摊、现金流、市场份额等也都不是一个积极信号,也会影响到客户的满意度、忠诚度等,比如当鹰峰电子主动减少某客户的供应量,客户必然寻求其他渠道或公司的替代。

客户多元化方面,2022年和2023年上半年,鹰峰电子前五大客户的销售占比分别为62.25%和59.13%,变化并不大。鹰峰电子表示,报告期各期前五大客户无新增客户。综合来看,其在客户多元化方面似乎并未取得显著的进展。

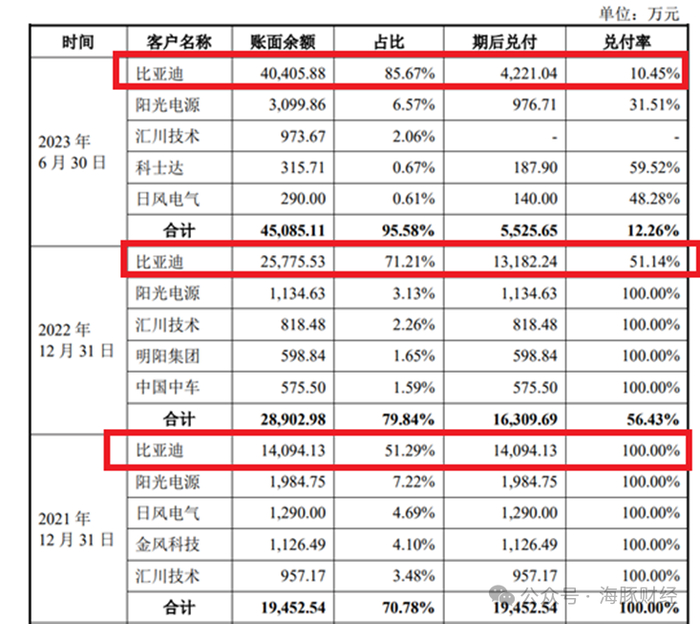

不仅如此,鹰峰电子实际上对单一大客户比亚迪的依赖正在不断加强。回复函显示,2021年、2022年和2023年上半年,其应收账款前五大客户中,比亚迪的占比越来越高,从51.29%一路升高至85.67%,应收账款也从1.41亿元飙升至4.04亿元。

2023年上半年,鹰峰电子对比亚迪的应收账款几乎占其营收的57.55%,对单一大客户的依赖性显而易见。

报告期内,鹰峰电子应收票据、应收账款、应收账款融资合计金额分别为3.06亿元、5.62亿元、7.22亿元和7.63亿元,占流动资产的比例分别为74%、70%、64%、71%。未来,如果客户结算方式变化或公司无法及时回收货款,将对其经营效率或业绩产生不利影响。

激进扩产或致产能过剩

海豚财经注意到,鹰峰电子原本计划募资目标为12.3亿元,其中,6.6亿元用于年产600万套车规级薄膜电容项目,2亿元用于年产万吨新能源用金属软磁粉芯项目,7000万元用于研发中心项目,另外3亿元补充营运资金。

不过,6.6亿元的薄膜电容扩产项目引来交易所问询。在第二轮问询函中,深交所要求鹰峰电子说明,同行业纷纷扩产对其募投项目产能消化、未来营收增长的可持续性是否产生重大不利影响,是否存在产能过剩风险。

招股书显示,车规级薄膜电容市场竞争激烈。目前,法拉电子薄膜电容器规模位列中国第一、全球前三,根据NE时代数据,2021年和2022年,法拉电子在新能源汽车直流支撑(DC-Link)薄膜电容领域市场占有率分别为41.2%和35.4%,法拉电子也是比亚迪车规级薄膜电容供应商之一。2023年3月,法拉电子公告称拟投资26亿元建设新能源用薄膜电容器生产基地项目;从投资金额估算,法拉电子的薄膜电容扩产规模在千万套以上。

此外目前薄膜电容年产能100万套的尼吉康也宣布扩产400万套;铜峰电子扩产100万套,一期已于2022年8月投产。2023年8月,王子新材发布定增公告,拟扩建新能源汽车用薄膜电容280万件,计划2026年投产。

根据上述数据保守计算,过去两年,国内厂商新能源汽车用薄膜电容宣布扩产产能1800万套,加上鹰峰电子计划扩产的600万套,到2026年,国内新能源汽车用薄膜电容产能将高达2400万套;再加上此前已经存在的600万套产能,合计产能将超过3000万套。鹰峰电子在回复函中引用数据显示,2026年我国新能源汽车销量1600万辆,按此计算,届时车规级薄膜电容产能过剩47%;2030年,我国新能源汽车销量2000万辆,车规级薄膜电容产能仍然过剩33%。

可见,鹰峰电子募投项目投产之日,大概率是行业产能过度饱和之时。而产能过剩只能导致惨烈的价格战。目前,在行业产能尚未大幅提升之时,比亚迪通过半年竞价一次的采购模式,已经将鹰峰电子的薄膜电容价格一年内压低了50%,也从侧面说明这一行业门槛不高,竞争者众。

鹰峰电子招股书中的激进扩张计划,显然没有进行审慎科学的研究。这也就是为何在监管第二轮问询之后,鹰峰电子急匆匆将募资目标降到了8.8亿元,减少约28.5%;相关投资项目也都大幅削减了生产规模,原计划扩产到600万套的薄膜电容项目降到了400万套,降幅33.33%;新能源用金属软磁粉芯项目也由原计划的年产10000吨降到了6000吨,降幅40%。

400万套扩产规模是鹰峰电子2022年薄膜电容产量的2.6倍,未来如何消化巨大的产能仍然存疑。

曾联合供应商违规骗贷

招股书显示,鹰峰电子报告期内存在多项不诚信及违规行为。

例如,2021年和2022年,鹰峰电子的控股子公司上海热拓电子科技有限公司通过银行贷款受托支付方式向供应商支付的当年累计金额大于同一供应商的当年采购金额,且存在供应商将部分受托支付款项转回给上海热拓的情况,涉及金额分别为427.68万元、37.07万元,构成“转贷”事项。

所谓“转贷”实际是指,上海热拓利用向供应商支付采购款的名义骗取银行贷款,供应商在这个过程中充当了上海热拓的贷款资金走账通道。银行放贷给上海热拓的资金被挪用至其它地方。

如何与供应商骗取银行贷款的呢?举个例子,A公司利用与供应商的采购合同(比如合同金额2000万元)向银行申请贷款,银行审批给予1500万元贷款,但规定只能采用受托支付方式将贷款直接付给供应商B。但实际上供应商仅向A公司供货500万元,供应商收款后,将1000万元贷款转给A公司。A公司贷款实际用途与银行要求的资金用途不一样,这一行为构成转贷。

必须明确的是,转贷行为是不合法的。《贷款通则》第七十一条规定:借款人不按借款合同规定用途使用贷款的,由贷款人对部分或全部贷款加收利息;情节特别严重的,由贷款人停止支付贷款并提前收回贷款。《刑法》第一百七十五条规定:以欺骗手段取得银行或者其他金融机构贷款、票据承兑、信用证、保函等,给银行或者其他金融机构造成重大损失或者有其他严重情节的……单位犯前款罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照前款的规定处罚。

虽然鹰峰电子没有恶意骗贷目的,但上述转贷行为暴露出鹰峰电子缺乏诚信、内控极不规范;这也体现在公司票据使用不规范、实际控制人洪英杰通过个人账户代收付货款等诸多细节上。而这些都将影响投资人对公司的价值判断。

责任编辑:石秀珍 SF183