劳阿毛在新浪金麒麟论坛演讲PPT完整版:医药行业发展主要看两条线(图)

新浪财经2023医药与资本论坛12月21日举行,华泰联合证券执行委员会委员劳志明(@劳阿毛)主旨演讲,分享《医疗行业并购重组路径解析》。

劳志明(@劳阿毛)表示“医疗行业的并购重组为什么现在这么冷,当然有很多原因,有人说是不是一级市场的估值价格过高,导致一二级市场倒挂,或者整个行业处于相对低谷,导致有价值的被并购标的变少。最重要的原因是因为医疗行业规范,医疗行业的规范,在反腐的背景下会形成两个逻辑,第一个逻辑是很多药企的毛利率下降,导致整个曲线是下行的。当然这还不是最重要的原因,最重要的原因是因为医疗行业里面,众所周知的合规性事件,在当前比较严苛的程序审查情况下,很难说得过去。因为过往无论是并购重组,还是IPO,医疗行业对外的营销费用这一块,无论监管还是被监管,大家是有默契和共识的。但是在当前的环境下,这种共识被打破了,交易就变得有难度了。”

以下为演讲实录:

大家下午好!非常高兴能有这个机会跟大家交流,我本人是投行工作者,同时也是新浪微博的一位老朋友,我也经常在媒体上分享一些工作体会和生活点滴。今天的话题是医疗行业并购重组路径解析,这是我的本职工作,每一年的业务主要聚焦在并购领域。当然我觉得大健康医疗行业的并购是一个绕不开的话题,对于大健康企业来讲,发展主要是两条主线,一条是研发带来的产品迭代,另外一条是并购重组整合。

对于医疗行业的并购,在当下会有很多来自于实物微观的思考,有几个问题需要思考一下,第一个并购对于企业或者医疗行业能够带来什么,第二个是在实物的过程中间,具体的方案设计会考虑哪些实物点,而这些点对于并购的成就到底有什么意义。第三是在当前的环境下,整体经济偏不活跃的情况下,医疗行业到底是什么样的趋势。当然这里面还有投行到底起什么样的作用。

第一个并购重组是企业发展带来什么。并购可以带来行业的整合,所带来规模的提升,而规模的提升会改变整个行业竞争格局,竞争格局会让企业有超额利润,这是第一个逻辑。第二个逻辑并购可以让企业延伸到自己所不擅长的领域,比如说在医疗细分领域里,有一些中成药向西药,制药向流通的拓展。还有借助行业的整合,进入到类似于门槛的逻辑,比如说通过并购有一些药企会有药号,行业管制所带来的不可替代的资源。

当然另外还有类似于通过并购,可以消灭竞争对手,改变竞争格局,或者依托于A股实现证券化,这都是核心的特征。另外在具体的方案里面,目前并购重组大规模还是依托于资本市场,因为资本市场可以有支付和流动性的工具,在此过程中,方案里面要考虑估值定价,支付方式,以及交易方式等等的细节。

当然医疗行业估值还是有一定的特殊性,为什么医疗行业,并购不是特别好操作呢?因为早期处于研发阶段企业,在商业逻辑上特别有价值,但是在估值上,不是特别好估,因为A股主体还是以现金流的逻辑来估值。这就带来一个逻辑,初创企业的并购很难获得监管的认可。真正到了成熟阶段,自身的现金流又比较好,被并购的动力又不是特别足,导致医疗并购交易整个成就,还是有些难度的。

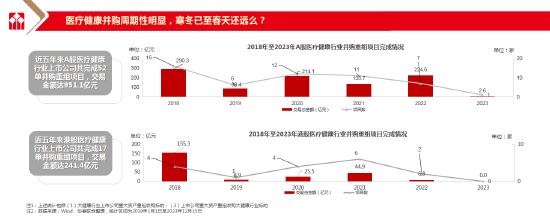

看一下数据,这几年医疗行业的并购重组,大家发现一个现象,跟整体的并购重组,这几年整体走弱相比,医疗行业并购重组的冬天来得更为彻底。2023年无论是A股还是港股,基本上医疗行业的并购重组非常沉寂的。所以要考虑两个问题,第一个问题是这么严苛的数字后面,到底是什么样的逻辑,另外这种逻辑所带来的行业低谷到底能持续多久。大家可以猜想一下,医疗行业的并购重组为什么现在这么冷,当然有很多原因,有人说是不是一级市场的估值价格过高,导致一二级市场倒挂,或者整个行业处于相对低谷,导致有价值的被并购标的变少。最重要的原因是因为医疗行业规范,医疗行业的规范,在反腐的背景下会形成两个逻辑,第一个逻辑是很多药企的毛利率下降,导致整个曲线是下行的。当然这还不是最重要的原因,最重要的原因是因为医疗行业里面,众所周知的合规性事件,在当前比较严苛的程序审查情况下,很难说得过去。因为过往无论是并购重组,还是IPO,医疗行业对外的营销费用这一块,无论监管还是被监管,大家是有默契和共识的。但是在当前的环境下,这种共识被打破了,交易就变得有难度了。

当然这可能也是阶段性的,这个问题对整个行业所形成的整体的伤害性,大家是有共识的。另外就是医疗行业的并购重组,这几年大家会发现,有几个重要的特点,第一就是A股跟A股之间的并购整合特别多,有几个原因,第一个原因是2018年经济危机导致上市公司爆仓控股权出让意愿特别多,而医疗行业需要专业的价值判断,所以同行业整合的动力比较足,这是一个。

第二个龙头公司之间的整合会有更多的溢价,而很多龙头公司已经上市,所以龙头公司的整合和已经上市的企业之间,在数量上还是有一定的竞合。当然还有另外一个原因,很多控股权的并购,可以使得企业在整合过程中有股权的杠杆。可能有20%甚至更低的代价,就可以取得同行业公司的控股权,进入到整个程序里。整合的效率会更高。当然从行业的整合角度,A股和A股之间的合并更为有效,因为整合的更为彻底,而这几年动力也非常足,有些公司是在产品端特别有竞争力,有些是在渠道和品牌端更有竞争力,当然有的是区域的互补。但是事实上,这种操作在这几年市场的动力非常足,但是在实操的过程中,确实非常麻烦。

为什么呢?因为上市公司的并购在技术、操作层面,非常有难度。这里面有几个逻辑:第一个逻辑,上市公司吸收合并会以灭掉一个公司,注销来实现终极结果。有地方政府的压力,地方政府说了,行业整合我们欢迎,但是我们的公司不能注销,要把别的公司注销。还有注销一家公司会引起管理层局部的职业上的利益,有更大的阻力。当然估值也是一个问题,中国的股市有这么一个特点,相通行业估值差得很大,技术上特别不好处理。去年就有一个案子,两家上市公司做合并,都是同行业的,一家是十五倍的市盈率,一家是四十五倍,最后换股价没有办法定。按道理来讲应该是取中,双方都做妥协,但是每一家公司都认为自己的股价是被低估的,大家的立场不一样,所以导致整个的交易,也变得非常艰难。

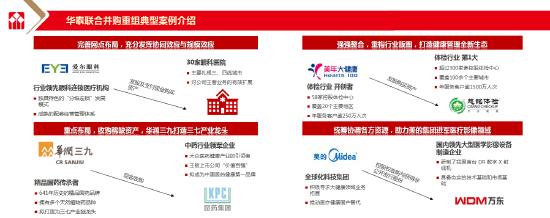

另外从财务顾问的角度来讲,华泰联合这么多年,也辅佐了一些核心的医药企业做并购重组,我们的客户其实也比较知名,包括爱尔眼科借助资金体内外循环式的成长,包括华润39对昆药的整合,华泰起到了非常大的作用,也希望在这个行业里面,成就客户的同时,也成就同行本身,实现跟客户的共赢。时间关系我就说这么多,谢谢大家!