浙江国祥二度IPO资本盛宴:超募16亿背后嘉实基金等机构抬轿?东方证券股权捆绑与巨额承销费

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:浙江国祥卖壳14年后又再度上市闯关成功,即将迎来网上申购。然而,浙江国祥此次上市引来巨大争议,证监会专家顾问董少鹏甚至呼吁暂停其IPO发行。一方面,公司一边出现透支式现金分红给大股东输血,一边存在巨额的资金理财,公司上市发行或有圈钱之嫌;另一方面,无论是客户结构还是竞争格局,公司质地并非最佳但公司却获得远高同行的发行溢价。公司高溢价发行背后是嘉实、富国基金等机构高价抬轿,而承销商东方证券不仅赚取巨额承销费,同时上市前夕入股了浙江国祥。

浙江国祥将于10月9日网上进行申购,发行价为69.07元/股。

然而,浙江国祥此次IPO发行却引发市场极大关注。一方面,浙江国祥属于卖壳14年后借前资产再次发行上市;另一方面,公司过高的发行定价引发争议。证监会专家顾问董少鹏甚至发文直接呼吁暂停浙江国祥IPO发行。

来源:董少鹏《不能把“注册制”搞成“无人管”的样子》文章截图

目前,浙江国祥主要致力于工业及商业中央空调专用设备的研发、生产和销售。据悉,浙江国祥仍延续着老国祥制冷的主营业务,即为当年原上市公司老国祥制冷卖壳华夏幸福后的置出资产。

浙江国祥三度闯关IPO,而此次即将闯关成功。值得注意的是,其市占率似乎并不占优,但发行定价却高于行业均值。

至此,我们产生以下疑惑,第一,浙江国祥此次IPO发行究竟有没有圈钱嫌疑?第二,公司此次IPO发行不仅闯关成功,同时获得高溢价发行,这背后究竟又隐藏何种资本局?基于以上疑问,我们对浙江国祥进行深度复盘。

卖壳14年后又重新上市 同一资产圈2次钱?募投必要性存疑

根据招股书披露,浙江国祥资产间接来源于原上市公司国祥制冷。国祥制冷由台湾制冷大王陈和贵及其儿子陈天麟于1993年在绍兴成立的空调制冷企业,曾在2003年上交所上市,属于国内第一家台商控制上市公司。

由于国祥制冷经营不善,后变为“*ST国祥”。 随后,国祥制冷以重大资产置换及向幸福基业发行股份购买资产的方式,将其当时全部资产、负债置出,注入幸福基业持有的房地产开发和区域开发业务资产。2011年,重大资产重组完成,华夏幸福成功借其壳上市。

华夏幸福的主营业务系房地产投资开发业务,其无意经营中央空调业务。2011年9月8日,国祥制冷与幸福基业签署了《资产交割确认书》,置出资产已由幸福基业实际控制,与置出资产有关的全部权利和义务均由幸福基业享有和承担;2012年9月21日,幸福基业与陈根伟、徐士方夫妇控制的浙江国祥股权投资有限公司(以下简称“国祥控股”)签署协议,将其持有的国祥有限100%股权以8000万元的价格转让给国祥控股。

值得一提的是,陈根伟为原上市公司国祥制冷董秘,据悉,自1997年起就在国祥制冷工作,历任品保部科长、董事会秘书、董事等职。

在陈根伟接手该资产后,其一直在筹划再次上市之路。2015年,国祥有限挂牌新三板,股票简称“浙江国祥”。2016年,公司向上交所递交招股书试图冲刺主板,第二年便被终止。随即公司于2020年11月又改道科创板试图再次闯关,次年1月被现场抽查,同年7月公司又再次“折戟”。2021年公司又再次回归冲刺上交所主板,历时600天,成功闯关。

来源:公告

然而,颇为意外的是,在公司冲刺IPO募资过程中,浙江国祥出现清仓式分红与透支式分红。资料显示,2017年公司净利润为2942.36万元,而现金分红高达2989.03万元,将一年的利润全部分完;2018年,公司净利润仅为806.72万元,而公司现金分红高达4019.73万元,严重透支当期利润。需要注意的是,陈根伟、徐士方夫妇合计控制公司 65.33%股权。换言之,实控人拿走了公司大部分现金。

来源:招股书

公司一边向市场募资,一边又透支式给实控人现金输分红,这究竟有没有向大股东输血之嫌?实控人有没有圈钱之嫌?需要强调的是,对于拟发行证券的上市公司应制定对股东回报的合理规划,对经营利润用于自身发展和回报股东需要合理平衡,对于透支式分红需要警惕相关利益输送或现金输血等风险。

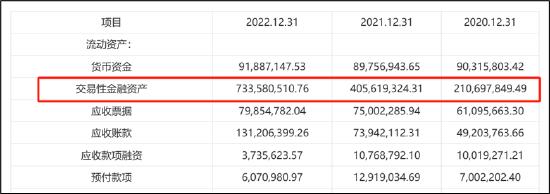

根据浙江国祥最近披露招股书显示,公司此次IPO拟募资7.37亿元,其中5.37亿元用于项目建设,而2亿元用于补充运营资金项目。然而,公司存在巨额的资金用于理财,公司似乎又不缺钱。

招股书显示,2020年至2022年,公司交易性金融资产分别为2.11亿元、4.06亿元、7.34亿元,占同期总资产之比分别为22%、30%、43%。2023年半年报显示,公司交易性金融资产进一步攀升至9.02亿元。公司一边巨额资金理财,一边却又向市场募资巨额资金,公司募投补充运营资金是否存疑?这是否又进一步加重公司圈钱嫌疑?

来源:公告

资本盛宴:发行定价过高背后公募机构等抬轿?东方证券捆绑股权与巨额承销费

这次浙江国祥主板上市发行价定价为68.07元/股,对应发行市盈率51.29倍,发行保荐承销机构为东方证券。

需要指出的是,公司原计划募集资金7.37亿元。若按发行价格68.07元/股和 3,502.34万股的新股发行数量计算,公司预计募集资金总额23.84亿元,扣除发行费用(不含增值税)2.28亿元后,预计募集资金净额为21.56亿元。换言之,若公司上市发行成功,或将超募16亿元,而东方证券等承销商将赚钱巨额的承销费。

根据历史资料,东方证券21年至今,其IPO发行平均承销费率在5%左右,其中主板的承销费率在6.52%左右。

来源:公开资料

此外,作为保荐与承销机构的东方证券,其也同时持有浙江国祥的股份。

招股书显示,东证汉德持有公司287.40万股股份,占公司发行前总股本的2.74%,东方证券全资子公司上海东方证券资本投资有限公司持有东证汉德11.11%出资份额,且为执行事务合伙人。公司控股股东国祥控股分别持有东证周德、东证唐德、东证夏德16.34%、14.71%和 4.44%出资份额,东方证券全资子公司上海东方证券资本投资有限公司分别持有东证周德、东证唐德、东证夏德 15.03%、19.12%和 18.89%出资份额,且为执行事务合伙人。

浙江国祥此次市盈率超50倍,其所在行业最近一个月平均静态市盈率为27.81倍。公司定价不仅远超行业值,同时也远超美的、格力电器等头部优秀空调企业。如此高溢价发行,相关投资者直接质疑定价合理性。

如此高溢价,公司质地究竟如何?

从竞争格局看,公司所处行业竞争激烈,且行业地位并不占优。

浙江国祥主要产品水冷螺杆机组、风冷螺杆机组、模块机及空调末端。根据《2022年度中国中央空调市场总结报告》内容显示,2022年度上述四类产品前三名品牌厂商市场占有率分别为26.74%、34.25%、34.10%和36.29%,而且大多是以国外品牌厂商为主。浙江国祥产品的市场占有率分别为 4.63%、4.65%、4.52%和6.92%,分别排第9位、第9位、第7位和第5位,行业竞争十分激烈。

从客户结构看,集中度差,大客户似乎较为波动。

根据招股书发现,公司的前五大客户存在突增情形,大客户稳定性较差。2022年前三大客户均为新增大客户,而2021年前四大客户,2022年则不再进入公司前五大客户名单中,具体如下:

来源:招股书

从前五大客户集中度看,公司客户结构较同行集中度较差。

可比同行盾安环境,2020年、2021年及2022年前五大客户占比分别为32.75%、40.89%和40.31%;申菱环境大客户为华为、国家电网、中石油、曙光节能技术(北京)股份有限公司等,2020年、2021年及2022年,前五大客户占比分别为44.00%、44.95%和34.52%;佳力图2020年、2021年及2022年,前 五大 客户占 比分 别为72.02%、58.73%和45.94%;英维克2020年、2021年及2022年,前五大客户占比分别为41.55%、30.73%和31.18%;依米康2020年、2021年及2022年,前五大客户占比分别为40.40%、47.82%和28.14%。

可以看出,可以可比同行的大客户较为集中。而浙江国祥的2020年 、2021年 及2022年,前五大客户占比13.53%、8.87%和17.33%,大客户较为分散。

从公司盈利质量看,公司业绩对偶发性收益依赖较大。

报告期内,浙江国祥所获得的税收优惠金额分别为3343.08万元、3565.2万元和5196.3万元,分别占当期利润总额的23.9%、27.43%、17.61%;同时,同期内浙江国祥实现归属于母公司股东的非经常性损益金额分别为2322.5万元、1466.53万元和7492.31万元,分别占当期利润总额的16.6%、11.28%、25.4%。仅仅2022年,公司偶发性收益贡献超38%。

此外,公司的研发投入、发明专利及研发人员,仅仅处于可比同行的中等水平,具体如下:

来源:公告

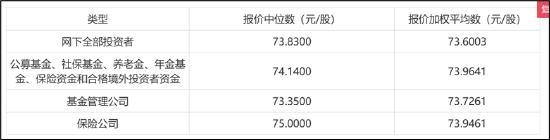

综上,浙江国祥质地似乎一般,而IPO发行给出的溢价却远超行业水平。我们进一步发现,公司高溢价发行背后存在部分公募基金高溢价报价。

剔除无效报价和最高报价后,参与初步询价的投资者为733家,配售对象为8547个,其中大部分公募基金报价在73元/股左右。颇为引人注意的是,嘉实基金、富国基金等报价则远超行业均值。嘉实基金报价是81.94元/股,较发行定价溢价20%;富国基金报价80.75元/股,较发行定价溢价19%。

来源:公告

董事长资金占用背后隐现陈天麟身影

浙江国祥实控人陈根伟、徐士方夫妇取得原国祥制冷相关资产过程备受监管拷问。

其一,其在取得原国祥制冷相关资产过程中实际支付的自有资金金额及以上述自有资金以及取得相关资产的商业合理性;其二,监管质疑是否存在股份代持等情形。

据悉,陈根伟支付给陈天麟每月6万元“顾问费”的性质。监管直接询问其陈天麟是否仍实际参与发行人的生产经营,结合发行人实际控制人、主要股东、董事及其提名人、高级管理人员等与国祥制冷、陈天麟的关系,说明陈天麟是否实际控制发行人,发行人实际控制人及相关股东是否存在为陈天麟代持发行人股份的情形。

事实上,浙江国祥实控人陈根伟与其前董事长陈天麟的交集出现在一起资金占用公告中。

2016年11月,浙江证监局发布《关于对浙江国祥股份有限公司及相关人员采取出具警示函措施的决定》公告。该公告指出,浙江国祥自 2015 年 8 月 11 日(浙江国祥在全国中小企业股份转让系统挂牌日)至 2016 年 5 月 4 日期间,浙江国祥资金被关联方浙江国祥控股有限公司、浙江国祥自动化设备有限公司和绍兴上虞劲腾冷却设备有限公司违规占用,累计被占用资金分别为4825万元、3270万元和900万元,合计8995万元。发生上述事实后,浙江国祥未及时进行信息披露,直至 2016 年 8 月 27 日才公告披露。陈根伟系时任浙江国祥董事长,对上述违规事项应承担主要责任。

根据天眼查发现,陈天麟曾持有绍兴上虞劲腾冷却设备有限公司股份,直至2020年才退出,具体如下图: