国金证券:给予比亚迪买入评级

国金证券股份有限公司苏晨,陈传红近期对比亚迪进行研究并发布了研究报告《比亚迪24Q1业绩点评:价格战下经营强势,毛利水平超预期》,本报告对比亚迪给出买入评级,当前股价为219.65元。

比亚迪(002594)

业绩简评:

4月29日晚比亚迪发布24Q1财报。Q1公司在价格战背景下经营依旧强势,毛利超预期:

1、营收:24Q1营收1249.4亿元,同/环比+4%/-30.6%;其中汽车及电池业务营收884.6亿元,同/环比-5.7%/-37.8%。剔除比亚迪电子后,我们计算24Q1单车ASP为14.2万元,同/环比-17.2%/-6.1%。

2、利润:24Q1毛利273.4亿元,同/环比+27.4%/-28.4%,毛利率21.9%,同/环比+4pct/0.7pct;其中汽车及动力电池业务毛利248.3亿元,同/环比+27.8%/-30.4%,毛利率28.1%,同/环比+7.4pct/3pct。Q1归母净利45.7亿元,同/环比+10.6%/-47.3%,净利率3.7%。去除比亚迪电子后,我们计算24Q1单车毛利3.98万元,同/环比+12.1%/+5.1%;单车净利0.67万元,同/环比-4.5%/-21.5%。

3、费用:Q1销售/管理/研发费用分别为68/37.7/106.1亿元,费用率5.4%/3.0%/8.5%,环比+1.0pct/+1.2pct/+0.4pct。

经营分析:

1、公司成本控制强势,毛利率同环比双增超预期。公司24Q1汽车销售62.44万辆,同/环比+14%/-33.8%。2月下旬,公司开启荣耀版改款降价,但依旧实现毛利率同环比双增,表现超预期。我们计算公司Q1单车成本仅10.2万元,同/环比-24.9%/-9.8%;Q1营业成本976亿,同/环比-1.1%/-31.2%。公司成本控制强势,单车成本大幅下降弥补降价缺口,带动Q1毛利超预期。

2、净利波动系费用增加,Q2起将回转。公司Q1费用大增,系在海外布局、自主研发层面加大投入所致,因而Q1毛利增加、净利下滑。目前看公司在出口及智能化研发仍需持续投入,预计费用仍将增长,但伴随Q2起公司销量增长摊薄,费用率将下降,单车净利有望回归至正常水平。

3、展望Q2及24年,公司仍将保持强势。1)Q2看公司降价受益持续,“以旧换新”政策落地公司为主要受益者,北京车展新车亦将在Q2-Q3上市,预计销量/盈利水平环比均将有回升;

2)全年看:公司高端化、国际化持续,“以旧换新”政策下或将超预期。腾势/仰望/方程豹系列新车带动公司冲击高端化;同时,公司24年在海外持续投入,东南亚/拉美表现强势,市场持续扩张;车型结构改善带动公司单车盈利向上。此外,“以旧换新”政策利好紧凑型电车销售,公司在该市场具备主导权、定价权,渠道、成本优势明显,政策催化下公司24年销量存在超预期之可能。

盈利预测、估值与评级

比亚迪作为全球电车龙头,24年公司产品周期向上、海外市场加速、智能化厚积薄发,规模效应下成本优势明显。结合公司Q1降价及本次盈利表现,我们调整公司24-26年归母净利为355.3/440.6/530.9亿元,对应18.1/14.6/12.1倍PE。维持“买入”评级。

风险提示

行业竞争加剧,市场需求不及预期。

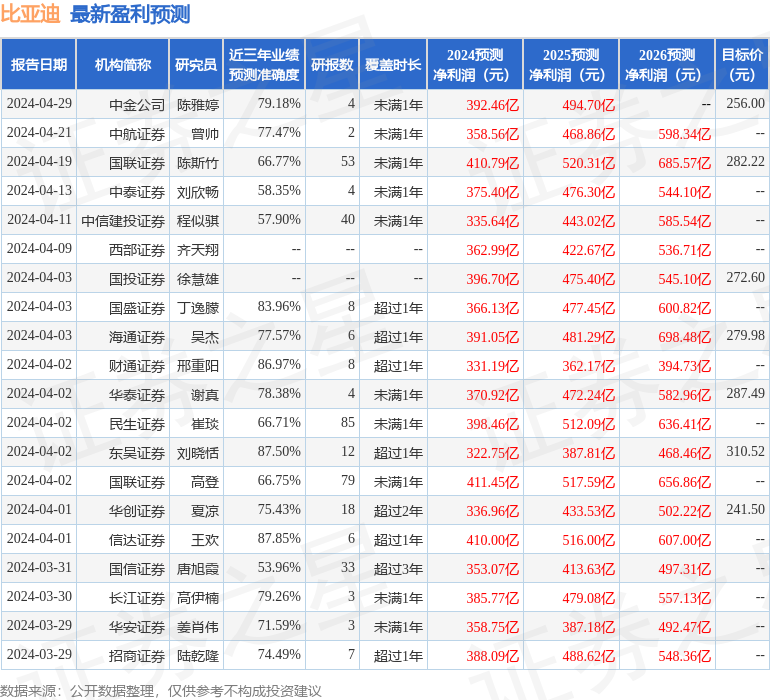

证券之星数据中心根据近三年发布的研报数据计算,信达证券王欢研究员团队对该股研究较为深入,近三年预测准确度均值高达87.85%,其预测2024年度归属净利润为盈利410亿,根据现价换算的预测PE为15.7。

最新盈利预测明细如下:

该股最近90天内共有36家机构给出评级,买入评级31家,增持评级5家;过去90天内机构目标均价为268.92。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。