三季报亮眼,CXO又回来了?康龙化成、药明、凯莱英、博济等扎堆多肽、CGT、中药等细分赛道

随着医药上市公司陆续发布第三季度财报,CXO板块正在显示出回暖迹象。

在刚刚过去的两个交易日,CXO概念股股价回调。在投资者看来,CXO是此前医药市值、股价调整中领跌且跌幅较大的板块之一。不过,伴随部分企业三季报开始释放利好信号,细分领域的市场表现正在开始分化。

近日,CXO企业纷纷发布2022年第三季度财报。从财务数据上看,CXO行业第三季度业绩表现依旧亮眼。CXO龙头药明康德2023年前三季度实现营收295.41亿元,同比增长4.04%;其中,三季度营收入达106.70亿元,单季营收重回百亿元。康龙化成前三季度实现营业收入85.6亿元,同比增长15.64%;实现归母净利润11.39亿元,同比增长18.51%。普蕊斯前三季度业绩持续高速增长,净利润破亿,同比增长164.05%。

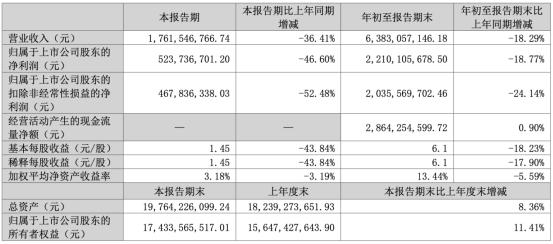

CXO企业整体向好的同时,有些企业开始呈现出差异化表现。因新冠大订单带来的业绩下滑或增长失速的情况在财报中依然能体现出来,其中,凯莱英、博腾股份前三季度营收下滑分别达到18.29%、41.79%。

(据不完全统计)

过去两年,由于新冠疫情催生了大量的疫苗及药物的研发需求,也为CXO企业的业务增长提供了增量的需求。但随着这一需求逐渐褪去,CXO行业的增长更多回归行业本质,增长主要来源于医药行业持续不断地研发投入;并且,随着药物开发成本的上升以及临床的复杂性等因素,医药企业的外包意识也在逐步增强;以及增量市场如海外市场的拓展等等。

01业绩两极分化行业景气度有望回升

一款创新药从无到有,将经历药物发现、临床前研究、临床试验、商业化生产和销售几大环节,而整个过程耗资达至少数亿,耗时数年至十数年,随着竞争加剧,医药企业逐步将一些环节外包给其他专业机构,这些就是CXO企业,根据产业链上下游分工分为:

1.CRO,负责前端药物发现、临床前研究和临床试验的研究机构就是CRO。一般按项目收费,人力成本与药企相比更有优势,属于典型的智力密集型行业。

2.CMO,药品生产有着严格规范,新建药厂的投资对于中小医药企业来说压力巨大,于是外包给有富余产能的药厂就成了更优选择。这一类代工药厂类似OEM,赚的是代工费。

3.CDMO,很多创新药对生产工艺要求很高,普通CMO无法满足,代工企业还需要进行生产工艺、配方和剂型等研发,这就是CDMO。而这些生产工艺的知识专权是属于代工企业的,授权给甲方使用,相当于ODM。

4.CSO,大部分生物科技公司都没有自己的销售网络,自建渠道耗资耗时,且非其专长,于是就会把销售推广外包给已有成熟渠道的药企。

CXO曾被称为“创新药淘金热中的卖水人”。CXO行业的景气度主要取决于创新药的增长,只要全球医药研发热情不减,该行业的生意就会越做越大。

近年来,CXO行业上市公司业绩开始出现较明显分化,行业竞争格局生变。2023年以来,企业业绩分化进一步加剧。

回顾2023年前三季度,行业龙头药明康德保持稳健增长,收入同比增长4%至295.41亿元,剔除新冠商业化项目,收入同比增长23.4%。尤其是第三季度收入已重回百亿规模。公司预计2023年营收将突破400亿元。

相较之下,凯莱英的三季报可谓表现平平。前三季度凯莱英营收为63.83亿元,同比减少18.29%;归属于上市公司股东的净利润为22.1亿元,同比下降18.77%。

凯莱英称,若剔除大订单影响,前三季度营收同比增长24.51%。小分子CDMO业务实现收入55.65亿元,同比下降22.01%,若剔除大订单影响,同比增长25.45%,其中,来自跨国制药公司收入同比增长66.51%;新兴业务实现收入8.13亿元,同比增长21.05%。

凯莱英的业绩下滑似乎是在预期内的,根据凯莱英历史公告,2021年11月至2022年2月,凯莱英先后获得3份大订单,分别涉及金额4.81亿美元、27.2亿人民币、35.42亿人民币,合计金额约93.62亿人民币。凯莱英在拿到三个大订单后,市场上有不少担心其业绩不能持续增长的声音。实际上,凯莱英在2022年业绩爆发后,2023年上半年的业绩已经出现回落趋势。2023年半年报显示,凯莱英营收和净利较去年同期分别减少8.33%、3.09%。2023年三季度,业绩继续下跌。

同样受重大订单交付完毕影响的还有博腾股份。2023年前三季度,博腾股份营收约30.37亿元,同比减少41.79%;归属于上市公司股东的净利润约4.52亿元,同比减少71.36%。

对于营收降低的原因,该公司表示,报告期内,公司前期收到的重大订单去年同期交付较多,导致收入同比下降;截至报告期末,公司人员总数为5,263人,人力成本费用较去年同期增加;随着公司的部分研发中心、生产基地于2022年下半年陆续投入运营,公司的运营费用及固定资产折旧较去年同期增加;此外,公司布局的新业务和新能力还未产生正向利润贡献。

值得一提的是,企业也在积极寻找新的增长点以降低新冠影响。博腾股份的基因细胞治疗CDMO业务实现营业收入3153万元,同比增长85%,极具增长潜力。在多肽商业化产能建设方面,凯莱英预计到2024年上半年,固相合成总产能将超过10000L,可满足百公斤级别的固相多肽商业化生产需求。

在低迷的市场大环境下,企业表现更易分化,并且也更为考验企业抵御风险的能力。 随着经济的发展、技术进步以及人们对健康的极致追求,全球医药行业有望维持较快增长,医疗技术、医疗器械、医药产品的创新研发进程有望延续,国内CXO行业有望在经历阵痛后迎来景气度回升。

02细分赛道市场提速多肽、CGT、中药需求火爆

在人口老龄化、科技进步等共同因素影响下,全球药品研发投入将继续呈现高增长。根据Frost&Sullivan数据显示,全球医药研发投入将在2026年达到3288亿美元,2022至2026年复合增长率达到7.8%,中国医药研发投入的增速更是高达12.8%,2026年达到529亿美元规模。

其中, GLP-1等多肽药物、CGT、中药等多个细分赛道的创新研发 存在明显的景气度上行趋势,CXO 行业有望受益于此,CXO 行业景气度有望逐步提振。

目前全球已有多款 GLP-1 多肽类药物获批上市,并且销售持续快速放量,驱动GLP-1 药物市场乃至肽类药物市场规模持续扩容。根据 Frost & Sullivan 的数据,预计2023年全球肽类药物和GLP-1药物的市场规模分别为795亿美元和 210亿美元,全球肽类药物市场规模较大,有望为CXO公司带来充足的服务外包订单。

在国内市场,药明康德是当前最大的多肽CDMO公司。值得关注的是,药明康德化学业务中的TIDES业务(主要为寡核苷酸和多肽)继续放量,2023年前三季度,TIDES业务收入达到人民币20.7亿元,同比强劲增长38.1%,在手订单同比飙升245%。公司预计TIDES业务全年收入增幅将超过60%,此前公司在半年报中预计该业务全年收入增幅超70%。

三季度业绩交流会上,药明康德相关人士表示,公司目前是全球多肽类药物的主要供应商,12月底公司会有多肽产能提前投放。GLP-1靶点药物是公司TIDES业务订单高速增长的主要原因,且预计明年将持续超60%的高速增长。今年公司TIDES业务全年指引下调是因为项目交付节奏的调整。

由于当前国产GLP-1长效减重药尚未放量,因此市场预测其未来或将是一个长期景气的细分赛道,与此类似的还有ADC赛道。不过相较以上的全新赛道,康龙化成的目光还是更聚焦在CGT领域。

三季度业绩交流会上,康龙化成管理层介绍,在CGT检测服务等新兴业务上,CGT会继续加大投入,买的CGT厂房原来做固定品种,公司要做CDMO,在早期研发人员和生物反应器上加大投入,以更好地支持公司做CDMO工作。

事实上,巨大的市场潜力也引来了不少CXO企业在CGT赛道“挖矿”。据不完全统计,目前已有20余家国内公司争相入局CGT赛道,康龙化成、博腾股份、凯莱英等国内CXO龙头悉数入局。

此外,中药创新研发持续积极投入,也推动中药CXO持续高景气。安信证据数据显示,受到中药相关政策的提振,中药药企近年创新研发持续加大投入,中 药上市公司研发费用的营收占比从 2017 年的 2.90%逐步提升至 2022 年的 3.85%。

从 CXO 上市公司项目订单情况分析,中药 CXO 订单已实现实质性落地且有望进入快速增长阶段。其中,根据公司公告,博济医药2023年新增中药项目订单近6000万,同比增长约86%;百诚医药 2022 年布局中药 CXO 业务后,目前已有多个中药项目管线处于研发阶段,相关项目订单持续快速增长。

总体而言,2023年国内CXO行业均走出了分化行情,而国内涌现的中药CRO和CGT 赛道仍处于起步阶段,尚未出现绝对的龙头,同样上演了分化戏份。红利期过后,展望未来,CXO业绩将从高增长进入稳增长阶段,投资者开始聚焦非新冠业务对业绩的贡献,而创新药企药物开发的突破会给CXO业务带来新的增长机会。随着更多创新疗法商业化进程的突破,中国CXO行业加速向细分领域以及垂直领域发展。

编辑:茗瑶