【华创交运*业绩点评】中国外运:23年归母净利42.2亿元,同比增4%,业绩小幅超预期,全年分红比率提升至50%

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

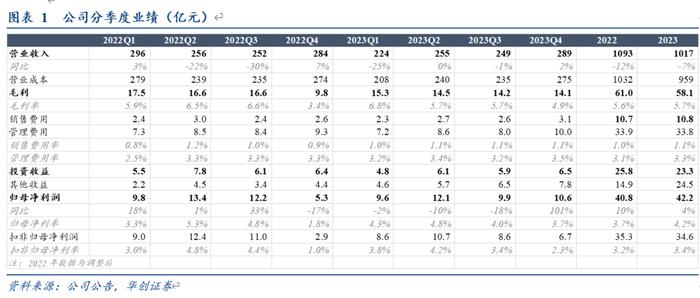

1、公司公告2023年报:归母净利42.2亿元,同比增4%,小幅超预期。

1)收入端:2023年实现营业收入1017亿元,同比-7%;毛利58亿元,同比-5%;毛利率5.7%,同比提升0.1个百分点。23Q4收入289亿元,同比+2%,环比+16%;毛利14.1亿元,同比+44%,毛利率4.9%。

2)投资收益与其他收益:2023年投资收益为23.3亿元,同比-10%,其中中外运敦豪贡献17.9亿元,同比-6.2%,占投资收益比重为75%。其他收益24.5亿元,同比+65%,主要由于公司收到和确认的政府补助增加。

3)利润端:2023年归母净利润为42.2亿元,业绩小幅超预期,再创历史新高,同比+4%,归母净利率4.2%,同比提升0.5个百分点;扣非归母净利34.6亿元,同比-2%,扣非归母净利率3.4%,同比提升0.2个百分点。2023Q4归母净利10.6亿元,同比+101%,环比+7%;扣非归母净利6.7亿元,同比+126%,环比-22%,扣非归母净利率2.3%,同比提升1.3个百分点。

2、分业务看:

1)货运代理:营业收入619亿元,同比-11.5%;毛利33亿元,同比-18%,毛利率5.3%,同比下降0.4个百分点。

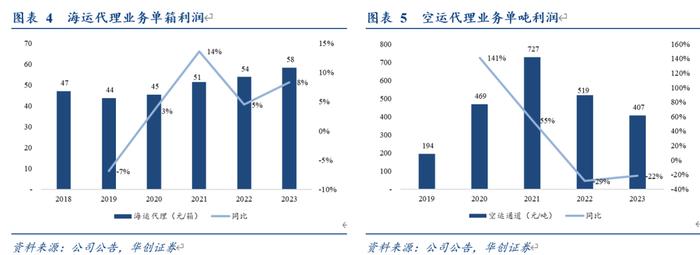

其中,海运代理/空运代理/铁路代理/船舶代理/库场站服务

收入:分别为411/70/124/51/38亿元,同比-17.3%/-13%/+31.4%/16%/8.5%,

分部利润:分别为7.8/2.8/1.6/5.1/3.3亿元,同比+11.3%/-15.5%/+19%/+21%/+44.4%;

货量:分别为1377万标准箱/90万吨/50万标准箱/6万艘次/26百万吨,同比分别为+3%/+15%/+27%/-6%/+4%。

单位利润:海运/空运单位利润分别为58元/箱、407元/吨,同比分别+8%/-22%,净利率分别为1.9%、4.1%。

2)专业物流:营业收入275亿元,同比+0.2%,毛利25亿元,同比+8.8%,毛利率9.2%,同比提升0.7个百分点。

其中,合同物流/项目物流/化工物流/冷链物流收入分别为210/41/20/6亿元,同比+4%/+3%/-16%/-1%;

分部利润分别为8.2/1.4/1.2/-0.5亿元,同比+13%/+39%/+29%/+41%;

业务量分别为47/6/4/1百万吨,同比分别为+13%/+10%/+4%/0.3%。

3)电商业务:营业收入123亿元,同比+3.3%,毛利0.06亿元。其中跨境电商物流实现3.6亿票,同比+17%。

3、重视股东回报提升分红比率:

公司实施过中期分红,每股分红0.145元(分红比率48%),2023年末拟每股分红0.145元人民币,若得以实施,则意味着全年合计每股股利0.29元,全年分红比率为49.77%。公司2023年回购H股金额为0.3亿港元,2023年全年分红及回购占归母净利比例为50.4%。对应当前股息率为5%。

4、公司持续提升运输服务能力,重视海外网络布局。

1)运输能力建设方面,公司完成长江集装箱业务整合,成为长江最大的公共集装箱内支线承运人;空运方面稳定运营11条全货机国际航线,全年共计执飞1274架次,全年空运通道货量超过90.2万吨。

2)海外网络布局方面,设立匈牙利子公司;在新加坡、马来西亚、越南、老挝和印度尼西亚等地继续开设城市/地区级分支机构;大力拓展战略区域基础设施资源,新建泰国仓库;启动迪拜南城自贸区物流中心建设;打造阿联酋首个5G自动化仓库;在欧洲新投入9万平方米可控作业场地。

5、投资建议:

1)盈利预测:因公司经营质量持续向上,我们小幅上调公司2024-2025年归母净利为44.9、46.8亿元(原预测为41.9、45.1亿元),新增2026年预测为49.2亿元,对应EPS分别为0.62、0.64、0.67元,对应PE分别为9、9、8倍。

2)投资建议:我们维持估值方式,给予公司2024年12倍PE,对应2024年市值为539亿元,一年期目标价7.39元,预期较现价30%空间,强调“推荐”评级。