安井食品股价跌停背后

来源:国际金融报

“完全是为了圈钱跑路,看不出来为什么要上港股。负债低,账上钱又多,公司又赚钱。”对于安井食品近两日的股价表现,投资者感慨道。

1月22日,安井食品股价一字跌停,收盘报86.62元/股,下跌10%,创三年多来股价新低。23日,公司股价持续下探至80.79元/股,跌幅6.73%。

连续下跌引来投资者讨伐,安井食品股吧内上百条发帖多将此次大跌与公司的新动向挂钩。日前安井食品宣布,公司拟赴港上市,具体细节尚未确定。

蹊跷的融资

安井食品成立于2001年12月,主要从事速冻食品的研发、生产和销售,2017年2月其在上交所上市,在行业里有着“速冻一哥”的称号。

此番赴港上市,安井食品解释是为加快公司的国际化战略及海外业务布局,增强公司的境外融资能力,进一步提高公司的综合竞争力,但其中提到的国际化以及融资两个方向正是外界所疑惑的点。

从财务数据来看,这家行业龙头企业并不缺钱,甚至称得上“富裕”。2023年三季报显示,截至期末,安井食品货币资金为52.31亿元,是短期借款(4.95亿元)的10倍有余,也能覆盖37.76亿元的流动负债;资产负债率约25%,财务状况稳健。

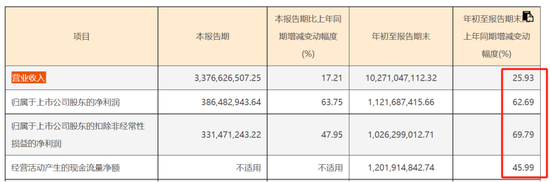

作为较早布局预制菜领域的企业,安井食品目前经营情况较好,有稳定的现金流。2023年前三季度,安井食品实现营收102.71亿元,同比上涨25.93%,归母净利润则同比上涨62.69%至11.22亿元,经营活动产生的现金流量净额为12.02亿元,同比上涨45.99%。

至于国际化方面,安井食品此前的布局并不多。2023年中期,公司境外主营业务收入为4931.6万元,仅占总收入的0.7%,贡献极少。且其上次发布境外投资的相关公告还是2021年3月,彼时安井食品以约523万英镑收购了英国的功夫食品。

不缺钱还要融资,“突如其来”的国际化战略,让外界对于安井食品赴港上市的真实意图打上了一个问号。记者也就此事向安井食品发邮件询问,但截至发稿,并未回复。

香颂资本执行董事沈萌指出,赴港上市并不会给企业的国际业务带来高相关性的帮助,同时以港股目前低迷的估值和流动性,也不会为企业海外融资提供更多空间。其认为A股企业到港股上市更多是一种营销策略的考虑,“即使在港股上市,也很难阻止股价随大盘走势而波动,目前香港投资者对内地企业的兴趣有限”。

如其所言,当前港股市场估值和流通性较低。瑞恩资本数据显示,2023年香港新上市公司共73家,较上年同期减少17家,创过去10年的新低;募资462.95亿港元,按年减少582.75亿港元或55.7%,创过去20年的新低。

市场也在担忧,若H股上市股价不高,是否也会连累A股股价下跌。

对此,汇生国际资本总裁黄立冲坦言,若H股发行价格与A股存在较大差异,可能会影响投资者的认知和股价表现,不过,“尽管当前港股市场估值和流通性存在挑战,但这并不一定会阻止公司选择在此上市。港股市场的低迷可能为公司提供了一个较低的入市估值,这对于长期投资者来说或许是具有吸引力的买入机会”。

中国食品产业分析师朱丹蓬也指出,登录H股对企业的国际化是有一定帮助和加持的,随着中国综合实力的不断攀升,食品产业结构升级,国货出海的机会和契机都比较大。

4年减持超48亿

尽管赴港上市有看好之声,但安井食品股吧内,更多的评论倾向负面,不少投资者“激情开麦”,直指安井食品“在A股融完钱去H股融,股东频频套现,吃相难看”。

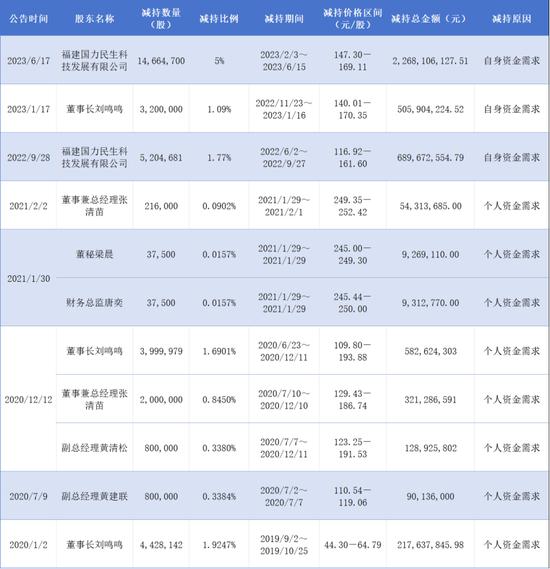

据记者不完全统计,2020年至今,安井食品共披露8条有关“股东减持股份结果”的公告,涉及公司控股股东福建国力民生科技发展有限公司(下称“国力民生”)、董事长刘鸣鸣、董事兼总经理张清苗、董秘梁晨、财务总监唐奕、副总经理黄清松、副总经理黄建联,累计减持数量超3500万股,减持总金额超48亿元。截至1月23日收盘,该公司的总市值才237亿元。

当时,所有公告给出的减持原因均为“个人/自身资金需求”。

制表:左宇

这之中,不少减持动作发生在安井食品股价高涨阶段。

2020年初,安井食品的股价尚不足60元/股,此后一路高歌冲向了2021年2月的278.18元/股顶峰。在此期间,高管减持动作频繁,这对市场显然是一个利空消息。此后安井食品股价震荡下行,截至2024年1月23日报收80.79元/股,较高位跌去约70%。“股东减持和股价下跌反映了市场对公司未来前景的担忧或是大股东对资金的需求”黄立冲认为。

安井食品并非没有意识到市值管理与市场信心的问题。去年10月,安井食品提出以1亿—2亿元资金在未来12个月内回购公司股份。截至2023年12月29日收盘,该公司累计回购支付金额约4571万元。可问题在于,2亿回购资金与股东减持的金额相比,少之又少。

实控人变更

更蹊跷的是,安井食品的控股股东减持后不久,实控人便“放弃”了实控权。

2023年6月,安井食品宣布国力民生完成1466.47万股股份的减持,减持总金额22.68亿元。加上2022年减持的520.47万股,其累计减持金额高达29.58亿元。

3个月后,国力民生的股权结构发生变更,原安井食品的实控人章高路“因个人原因”将持有的国力民生28.54%股权以7150万元对价转让给其家人。同时,国力民生的股东杭建英、陆秋文签署《一致行动协议》构成一致行动人,成为安井食品的实控人。

股东的频繁减持、章高路放弃上市公司实控人身份等种种操作令外界迷惑,进而引发对企业未来经营的担忧。

诸多因素叠加,才有了此次拟赴港上市消息公布后的市场震动。甚至有投资者怀疑,安井食品若A+H股上市,未来公司股东大概率会通过申请H股的全流通,在港股完成减持,规避减持的限制。

黄立冲没有否认这一质疑的合理性,他表示“H股的全流通制度为内地企业在香港市场上的股份提供了更大的流动性,这可能成为股东规避A股市场套现限制的一种方式”。

但其也指出,这种策略会带来一些风险和代价,例如港股的低估值可能会导致股东减持时获得的资金低于预期,同时A股市场的市值也会因此受到影响。股东在考虑减持策略时,需要权衡减持带来的即时现金流与可能产生的长期代价。这包括股票估值的变化、市场对公司信心的影响以及监管机构可能的反应。因此,尽管股东有概率会寻求通过H股全流通来实现套现,但这一决策应当经过深思熟虑,并考虑到所有相关的因素和潜在的后果。

沈萌也称,发行H股,如果要融资,H股会是一部分增量新股,部分A股也可以申请转换为H股,但以港股当前的行情来看,除非这些投资者不顾一切要减持。