【中原非银】华安证券(600909)2023年中报点评:经纪、资管优于行业,固收自营业绩优异

华安证券(600909)2023年中报点评:经纪、资管优于行业,固收自营业绩优异

非银:张洋

S0730516040002

/核心观点 /

2023年中报概况:华安证券2023年上半年实现营业收入19.06亿元,同比+15.63%;实现归母净利润6.57亿元,同比-9.16%。基本每股收益0.14元,同比-6.67%;加权平均净资产收益率3.21%,同比-0.45个百分点。2023年半年度不分配、不转增。

点评:1.2023H公司投资收益(含公允价值变动)、其他收入占比出现提高,经纪、投行、资管、利息净收入占比出现下降。2.经纪业务手续费净收入同比-3.41%,降幅优于行业。3.股权融资规模大幅回落,债权融资规模同比高增,投行业务手续费净收入同比-55.17%。4.券商资管主动管理规模稳中有升,资管业务手续费净收入同比-3.00%。5.信用债投资获得可观的超额收益,固收业务投资收益率超5%,投资收益(含公允价值变动)同比+52.34%。6.信用业务总规模稳中有升,利息净收入同比-3.46%。

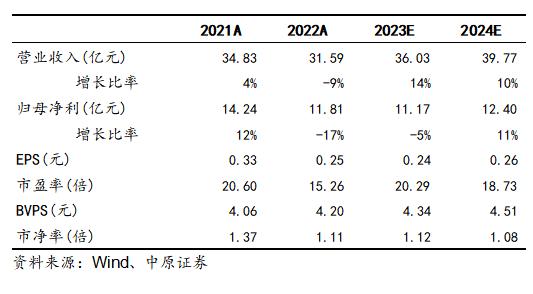

投资建议:报告期内公司机构客户业务保持增长,经纪业务手续费净收入降幅优于行业;资管业务整体已排名行业前列;固收自营把握市场机会获得超额收益,推动投资收益(含公允价值变动)同比高增。报告期内公司净利虽有小幅回落,但近年来业绩稳定性已领先中小券商。预计公司2023、2024年EPS分别为0.24元、0.26元,BVPS分别为4.34元、4.51元,按9月7日收盘价4.87元计算,对应P/B分别为1.12倍、1.08倍,维持“增持”的投资评级。

风险提示:1.权益及固收市场环境转弱导致公司业绩出现下滑;2.市场波动风险;3.全面深化资本市场改革的进度及力度不及预期

华安证券2023年中报概况:

华安证券2023年上半年实现营业收入19.06亿元,同比+15.63%;实现归母净利润6.57亿元,同比-9.16%。基本每股收益0.14元,同比-6.67%;加权平均净资产收益率3.21%,同比-0.45个百分点。2023年半年度不分配、不转增。

点评:

1.投资收益(含公允价值变动)、其他收入占比提高

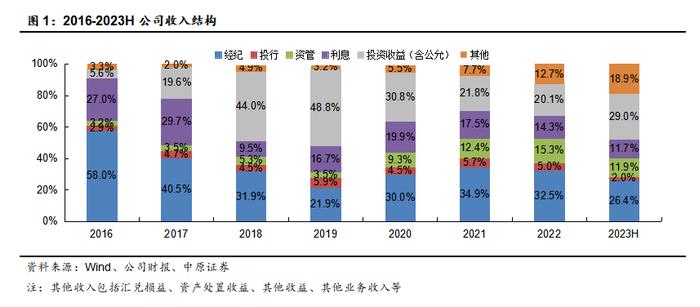

2023H公司经纪、投行、资管、利息、投资收益(含公允价值变动)和其他业务净收入占比分别为26.4%、2.0%、11.9%、11.7%、29.0%、18.9%,2022年分别为32.5%、5.0%、15.3%、14.3%、20.1%、12.7%。

2023H公司投资收益(含公允价值变动)、其他收入占比出现提高,经纪、投行、资管、利息净收入占比出现下降。

根据公司2023年中报披露的相关信息,报告期内公司其他收入主要为现货销售、租赁及其他,本期合计2.96亿元,同比+88.15%。

2. 经纪业务手续费净收入下滑幅度优于行业

2023H公司实现经纪业务手续费净收入5.04亿元,同比-4.36%。

零售经纪业务方面,报告期内公司分支机构财富管理中心建设覆盖率已超90%,理财顾问团队组建基本完成;围绕“产品+服务”模式,强化全生命周期产品管理能力,升级“鑫盈家”基金投顾服务体系。报告期内公司母公司实现经纪业务手续费及佣金净收入4.09亿元,排名行业第31位;代销金融产品业务净收入和投资咨询业务收入实现大幅增长。

机构经纪业务方面,报告期内公司聚焦量化私募交易需求,完成沪深双中心LDP极速交易柜台建设,交易速度达行业第一梯队水平;落地首单公募基金和资产管理FOF系列产品托管业务,增加算法交易、特定股份管理等服务抓手,机构客户服务能力不断提升;公司托管业务收入同比+22.15%,专业化交易及券商结算业务净佣金收入+10.79%;机构客户交易资产、股基交易量稳中有升,基金托管产品规模较2022年实现较快增幅。

期货经纪业务方面,报告期内华安期货实现营业收入4.21亿元,同比+42.19%,实现净利润0.47亿元,同比-23.99%。截至报告期末,华安期货客户权益为54.21亿元,较2022年底-2.31%。

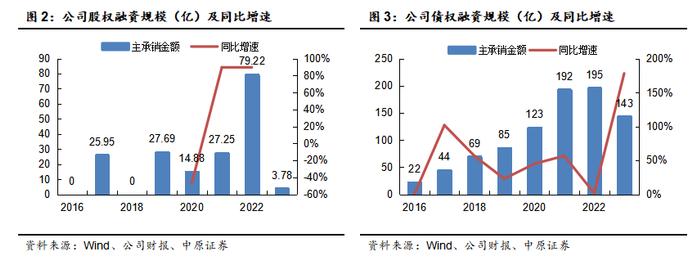

3. 股权融资规模大幅回落,债权融资规模同比高增

2023H公司实现投行业务手续费净收入0.39亿元,同比-55.17%。

股权融资业务方面,根据Wind的统计,报告期内公司股权融资主承销金额3.78亿元,同比出现较大幅度回落。根据Wind的统计,截至2023年9月7日,公司IPO项目储备3个(不包括辅导备案登记项目),排名行业第39位。

债权融资业务方面,根据Wind的统计,报告期内公司各类债券主承销金额143.18亿元,同比+178.13%。

4. 券商资管主动管理规模稳中有升

2023H公司实现资管业务手续费净收入2.26亿元,同比-3.00%。

资产管理业务方面,报告期内公司持续推进产品创新和渠道拓展;积极加强业务协同,协助分支机构拓展机构客户,助力落地多家实体企业资产管理项目;积极发力产品投资顾问业务。截至报告期末,公司资管主动管理规模超570亿元,较2022年底+3.89%。报告期内公司实现资产管理业务手续费及佣金净收入2.26亿元,位居行业第14位。

私募基金业务方面,报告期内公司全资子公司华安嘉业聚焦国省战略部署,积极参与省级政府基金建设,通过“基金+招商”引入省外优质企业。报告期内华安嘉业实现营业收入0.43亿元,同比-19.18%;实现净利润0.22亿元,同比-43.87%。截至报告期末,华安嘉业管理各类基金实缴规模122.15亿元,较2022年底-7.46%;在中国基金业协会券商私募子公司排名中位列第14位,较2022年底持平。

5. 信用债投资获得可观的超额收益,固收业务投资收益率超5%

2023H公司实现投资收益(含公允价值变动)5.53亿元,同比+52.34%。

权益投资业务方面,公司坚持绝对收益的业务发展方向,以业务结构的调整和资产布局的灵活配置应对市场变化。报告期内公司权益投资业务整体小幅亏损,量化衍生品业务保持持续盈利态势。

固定收益业务方面,报告期内公司准确把握住信用债市场机会,获得可观的超额收益;依托大类资产配置策略的浮动收益凭证客需业务快速发展,指数产品以其高弹性报价结构实现规模稳步上升;固收业务投资收益率超5%。

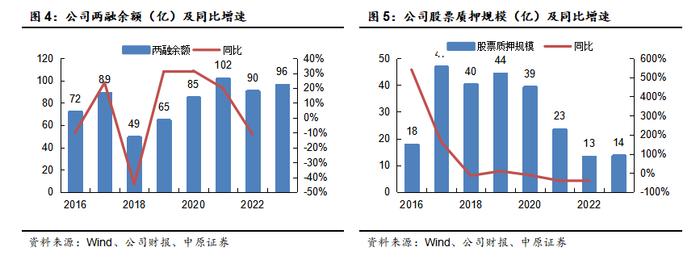

6. 信用业务总规模稳中有升

2023H公司实现利息净收入2.23亿元,同比-3.46%。

融资融券业务方面,截至报告期末,公司两融余额为95.87亿元,较2022年底+6.03%。

股票质押业务方面,截至报告期末,公司股票质押待购回余额为13.60亿元,较2022年底基本持平。

报告期内公司实现融资融券利息收入5.78亿元,股票质押利息收入0.42亿元。

投资建议

报告期内公司机构客户业务保持增长,经纪业务手续费净收入降幅优于行业;资管业务整体已排名行业前列;固收自营把握市场机会获得超额收益,推动投资收益(含公允价值变动)同比高增。报告期内公司净利虽有小幅回落,但近年来业绩稳定性已领先中小券商。

预计公司2023、2024年EPS分别为0.24元、0.26元,BVPS分别为4.34元、4.51元,按9月7日收盘价4.87元计算,对应P/B分别为1.12倍、1.08倍,维持“增持”的投资评级。